|

|

| |

|

|

|

12/05/21 |

| |

|

Τράπεζα Πειραιώς: Τα ανώτατα

στελέχη που αγόρασαν μετοχές στην ΑΜΚ

Η Πειραιώς Financial Holdings A.E. (εφεξής «η Εταιρεία»), σε

εφαρμογή των διατάξεων του ν. 3556/2007 όπως ισχύει και του

Κανονισμού 596/2014, ανακοινώνει στο επενδυτικό κοινό ότι

την 07.05.2021 τα κάτωθι πρόσωπα που ασκούν διευθυντικά

καθήκοντα και πρόσωπα που έχουν στενούς δεσμούς με αυτά

απέκτησαν κοινές ονομαστικές μετά ψήφου μετοχές εκδόσεώς της,

λόγω συμμετοχής τους στην αύξηση του μετοχικού της κεφαλαίου

στο πλαίσιο της δημόσιας προσφοράς στην Ελλάδα, ως εξής:

- Ο κ. Γεώργιος Χαντζηνικολάου του Πέτρου, Πρόεδρος Δ.Σ. της

Εταιρείας, 12.743 μετοχές συνολικής αξίας 14.654,45 ευρώ.

- Ο κ. Χρήστος Μεγάλου του Ιωάννη, Διευθύνων Σύμβουλος της

Εταιρείας, 144.386 μετοχές συνολικής αξίας 166.043,90 ευρώ.

- Ο κ. Γεώργιος Γεωργόπουλος του Ιωάννη, Ανώτερος Γενικός

Διευθυντής της Τράπεζας Πειραιώς, μέλος της Εκτελεστικής

Επιτροπής Ομίλου, 15.854 μετοχές συνολικής αξίας 18.232,10

ευρώ.

- Ο κ. Γεώργιος Καραμουσαλής του Ιωάννη, Γενικός Διευθυντής,

Deputy CFO της Τράπεζας Πειραιώς, 4.907 μετοχές συνολικής

αξίας 5.643,05 ευρώ.

- Ο κ. Ιωσήφ Μιχαηλίδης του Μιχαήλ, Γενικός Διευθυντής της

Τράπεζας Πειραιώς, 71.405 μετοχές συνολικής αξίας 82.115,75

ευρώ.

- Ο κ. Δημήτριος Μπελούμπασης του Γεωργίου, Γενικός

Διευθυντής της Τράπεζας Πειραιώς, 6.652 μετοχές συνολικής

αξίας 7.649,80 ευρώ.

- Η κα Δέσποινα Μαυροβουνιώτη του Νικολάου, 81.918 μετοχές

συνολικής αξίας 94.205,77 ευρώ. Η κα Δέσποινα Μαυροβουνιώτη

είναι, κατά την έννοια του άρθρου 3 του Κανονισμού (ΕΕ)

596/2014 του Ευρωπαϊκού Συμβουλίου και του Συμβουλίου της

16ης Απριλίου 2014 και της απόφασης 3/347/12.07.2005 της

Επιτροπής Κεφαλαιαγοράς, πρόσωπο που έχει στενό δεσμό με τον

κ. Γεώργιο Γεωργόπουλο του Ιωάννη, Ανώτερο Γενικό Διευθυντή

της Τράπεζας Πειραιώς, μέλος της Εκτελεστικής Επιτροπής

Ομίλου.

|

|

|

|

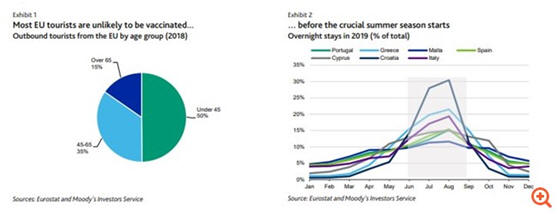

Aegean: Στο… στόχαστρο οι τουρίστες της τελευταίας στιγμής

Με βασικό στόχο το έντονο ενδιαφέρον που εκφράζεται για

διακοπές στην Ελλάδα να μετατραπεί σε κρατήσεις η Aegean και

ο ΕΟΤ παρουσίασαν και επίσημα χθες την νέα καμπάνια

"Sunshine Discount”, που απευθύνεται σε δέκα βασικές αγορές:

Ηνωμένο Βασίλειο, Γερμανία, Γαλλία, Ελβετία, Βέλγιο, Αυστρία,

Πολωνία, Σουηδία, Δανία και Ολλανδία.

Η διαφημιστική καμπάνια προτάσσει το βασικό πλεονέκτημα της

χώρα μας, την ηλιοφάνεια, που επιτρέπει πολλές

δραστηριότητες σε εξωτερικούς χώρους, οι οποίες αποκτούν

ιδιαίτερη σημασία την εποχή του κορονοϊού.

Όπως γράφει το

capital.gr,

ως κίνητρο η Aegean προσφέρει έκπτωση

στα αεροπορικά εισιτήρια ανάλογη με τη διαφορά θερμοκρασίας

της πόλης από την οποία ξεκινά ο ενδιαφερόμενος επιβάτης με

αυτή του προορισμού του στη χώρα μας.

Όπως είπε κατά τη χθεσινή παρουσίαση η διευθύντρια εταιρικών

υποθέσεων της Aegean, Μαρίνα Σπυριδάκη οι εκπτώσεις φθάνουν

και το 40%, ενώ στόχος είναι η καμπάνια να τρέξει όχι μόνο

τους καλοκαιρινούς μήνες αλλά και το φθινόπωρο.

"Θέλουμε να χτίσουμε την ανάκαμψη πάνω στη φετινή σεζόν”,

σημείωσε η κυρία Σπυριδάκη προσθέτοντας ότι η επιτυχία της

φετινής χρονιάς θα κριθεί στο αν θα κερδηθεί το στοίχημα των

κρατήσεων της τελευταίας στιγμής και στο στρατηγικό πλάνο

προβολής της χώρας για όλο τον χρόνο.

Για αυτό το λόγο, άλλωστε η καμπάνια δεν προορίζεται μόνο

για τους καλοκαιρινούς μήνες, αλλά και για το φθινόπωρο.

Σύμφωνα με την κυρία Σπυριδάκη οι πρώτες δύο εβδομάδες

προβολής έχουν φέρει ήδη θετικά μηνύματα, κυρίως από τις

παραδοσιακές μας αγορές, δηλαδή τη Γερμανία, τη Βρετανία και

τη Γαλλία, όμως φαίνεται πως και οι υπόλοιπες χώρες έχουν

αρχίσει να παρουσιάζουν δραστηριότητα και ήδη διακρίνονται

τα πρώτα σημάδια αποκατάστασης ενός καλού ρυθμού κρατήσεων.

Η πραγματική τάση στις κρατήσεις όμως αναμένεται να φανεί

μετά τις 15 Μαΐου, ημέρα κατά την οποία ανοίγει επίσημα ο

ελληνικός τουρισμός, χωρίς βεβαίως να αναμένεται να ανεβάσει

ρυθμούς πριν τα τέλη Ιουνίου.

Ο γενικός γραμματέας του ΕΟΤ, Δημήτρης Φραγκάκης εκτίμησε

πως το φετινό καλοκαίρι θα είναι καλύτερο για τον ελληνικό

τουρισμό από το 2020.

"Πέρσι καταφέραμε να διασώσουμε το 20% των τουριστικών

εσόδων της χώρας και χτίσαμε μια σημαντική παρακαταθήκη.

Πιστεύω ότι εάν διπλασιάσουμε τα περσινά έσοδα θα έχουμε

πάει εξαιρετικά καλά”, δήλωσε χαρακτηριστικά o κ. Φραγκάκης.

Ο ίδιος πρόσθεσε πως ο ΕΟΤ για το 2021 υλοποιεί το

μεγαλύτερο πρόγραμμα της τελευταίας δεκαετίας, για την

τουριστική προβολή της χώρας μας, ύψους 22 εκατ. ευρώ.

Η στρατηγική της Aegean

Προκειμένου να ανταποκριθεί στις νέες συνθήκες και τάσεις

που έχουν διαμορφωθεί διεθνώς, η Aegean διαμόρφωσε τον

σχεδιασμό της για φετινό καλοκαίρι έχοντας ως στόχο να

καλύψει την προτίμηση των επιβατών για απευθείας πτήσεις

στους τελικούς προορισμούς, χωρίς ενδιάμεσες στάσεις.

Έτσι, η εισηγμένη δημιούργησε τρεις νέες βάσεις σε Μύκονο,

Σαντορίνη και Κέρκυρα, και θα πετά συνολικά από επτά

περιφερειακές βάσεις, σε συνολικά 65 δημοφιλή δρομολόγια

εξωτερικού με τακτικές πτήσεις. Παράλληλα, αυξάνει σε πάνω

από 100 τον αριθμό των δρομολογίων εξωτερικού που

εξυπηρετούνται απευθείας από την περιφέρεια.

Όπως σημείωσε η κυρία Σπυριδάκη αυτή είναι η τέταρτη χρονιά

που η Aegean συνεργάζεται με τον ΕΟΤ για την προβολή της

Ελλάδας στο εξωτερικό, ενώ πρόσθεσε πως δεν έχουν μείνει

εκτός του σχεδιασμού και οι Έλληνες ταξιδιώτες, οι οποίοι

μπορούν να επωφεληθούν από τις προσφορές που γίνονται κάθε

Τρίτη, με το πρόγραμμα "Tuesday Deals”.

Τα πάντα θα κριθούν τελικά από την πορεία των εμβολιασμών,

τόσο στη χώρα μας αλλά και στις υπόλοιπες ευρωπαϊκές χώρες

αλλά και το "Ψηφιακό Πράσινο Πιστοποιητικό” το οποίο

αναμένεται να εφαρμοστεί στην ΕΕ προς τα μέσα Ιουνίου, καθώς

και οι διμερείς συμφωνίες με χώρες εκτός της Ευρωπαϊκής

Ένωσης.

|

| |

|

|

|

11/05/21 |

| |

|

Τέρνα Ενεργειακή: Αύξηση της τιμής - στόχου από Wood και

Euroxx

Σε αύξηση της τιμής - στόχου για τη μετοχή της Τέρνα

Ενεργειακής προχώρησαν, σε πρόσφατες εκθέσεις τους, η Wood

& Company και η Euroxx Securities, με τη δεύτερη να

χαρακτηρίζει την εταιρεία την καλύτερη εκπρόσωπο στην

ελληνική αγορά των ΑΠΕ.

Όπως

σχολιάζει και το capital.gr … Πιο ειδικά, η Wood "βλέπει"

τιμή - στόχος 18 € (+52% αύξηση σε σχέση με τη τρέχουσα τιμή

της μετοχής) για τον μεγαλύτερο παραγωγό ΑΠΕ στη χώρα.

"Παρά το πρόσφατο πρόβλημα στην αμερικανική αγορά

ηλεκτρισμού, συνεχίζουμε να πιστεύουμε ότι η ΤΕΡΝΑ

ΕΝΕΡΓΕΙΑΚΗ αποτελεί μία ελκυστική επενδυτική επιλογή χάρη

στη συνέπεια εκτέλεσης του επενδυτικού της προγράμματος και

τη λειτουργική κερδοφορία της", σημειώνει.

"Διατηρούμε τη σύσταση αγοράς για τη μετοχή της ΤΕΡΝΑ

ΕΝΕΡΓΕΙΑΚΗ και αυξάνουμε την τιμή στόχο από τα 17,6 ευρώ/μετοχή

σε 18 ευρώ/μετοχή, υποδηλώνοντας αύξηση 52% σε σχέση με την

τρέχουσα τιμή της μετοχής, παρόλο που η Terna Energy USΑ δεν

περιλαμβάνεται πλέον στο μοντέλο μας", προσθέτει η Wood,

σημειώνοντας ότι, σύμφωνα με την εκτίμησή της, "η αγορά δεν

έχει αφομοιώσει πλήρως το επιπλέον 1GW ισχύος, για το οποίο

έχει δεσμευτεί η εταιρεία".

Υπολογίζει επιπλέον 1,57GW εγκατεστημένη ισχύος στην Ελλάδα

(με στόχο τα 3GW), κατά την περίοδο 2021-2025, με ένα

χαρτοφυλάκιο που περιλαμβάνει αιολικά και φωτοβολταϊκά έργα

καθώς και έργα αντλησιοταμίευσης.

Η Euroxx

Securities,

από την πλευρά της, αυξάνει την τιμή - στόχο στα 16,50 € (προηγούμενη

τιμή 15,80€, +40% αύξηση από τα τρέχοντα επίπεδα τιμής της

μετοχής).

Όπως τονίζει η Euroxx, η Τέρνα Ενεργειακή "είναι στην

καλύτερη θέση για να κερδίσει ένα σημαντικό μερίδιο από τις

απαραίτητες προσθήκες χωρητικότητας που επιβάλλονται από

τους στόχους της ΕΕ".

Σημειώνει δε ότι η εταιρεία κινείται με δυναμική κερδοφορία

που οδηγείται από την ανάπτυξη στην Ελλάδα, προβλέποντας

6,8% ετήσια αύξηση EBITDA 2020-2024.

"Προβλέπουμε γενναία χρηματική διανομή προς τους Μετόχους

της τάξης του 3,1%-4,1% για το 2020-2024, πολύ υψηλότερα από

τους Ευρωπαίους ανταγωνιστές.

Η μετοχή της ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ διαπραγματεύεται με discount

23% σε όρους EV/EBITDA, σε σχέση με τους Ευρωπαίους

ανταγωνιστές της", συμπληρώνει.

"Ο στόχος εγκατεστημένης ισχύος είναι τα 3 GW, μέχρι το

τέλος του 2025", καταλήγει.

|

| |

|

|

|

Ελλάκτωρ: Παράταση 15 ημερών για την option Reggeborgh –

Μπόμπολα και διοικητικός ανασχηματισμός εν όψει…

Έληξε χθες η προθεσμία που

είχε οριστεί στην νέα συμφωνία της Reggeborgh με τον Λεωνίδα

Μπόμπολα για την απόκτηση των μετοχών του, που αντιστοιχούν

στο 12,54% του μετοχικού κεφαλαίου της Ελλάκτωρ.

Οι

Ολλανδοί δεν άσκησαν το δικαίωμα αγοράς (call option), και

σύμφωνα με πηγές του περιβάλλοντος τους, υπάρχει ακόμη

περιθώριο 15 ημερών. Οι πληροφορίες, είναι συγκεχυμένες ως

προς τις προθέσεις τους. Παράγοντες δεν αποκλείουν αυτή τη

φορά να κάνουν χρήση του δικαιώματος τους αγοράζοντας το

12,54% και ανεβάζοντας το μερίδιο τους στο 27,33%.

Υπενθυμίζεται ότι κατέχουν το 14,79%. Υπάρχουν, όμως, και

πηγές που θέλουν της Reggeborgh να παρατείνει κι άλλο τη

συμφωνία με τον κ. Μπόμπολα.

Όπως

σχολιάζει και η Οικονομικό Ταχυδρόμος, τονίζεται, επίσης ότι

οι Ολλανδοί στις 27 Απριλίου γνωστοποίησαν στο Χρηματιστήριο

Αθηνών πως υπέγραψαν και νέα σύμβαση συμφωνίας για νέο call

option που αντιστοιχεί στο 3,18% μετοχών της Ελλάκτωρ.

Πληροφορίες θέλουν αυτό το ποσοστό να είναι μέρος μετοχών

του εφοπλιστή Διαμαντή Διαμαντίδη και το περιθώριο άσκησης

του είναι μέχρι τις 20 Ιουλίου.

Την ίδια

στιγμή πέρα από τις προαναφερόμενες εξελίξεις οι οποίες

είναι δυνατόν να προκαλέσουν νέα δεδομένα στη μετοχική

σύνθεση του κατασκευαστικού ομίλου, η εισηγμένη προχωρά,

σύμφωνα με πληροφορίες, στην υιοθέτηση των διατάξεων της

νομοθεσίας που διέπουν την εταιρική διακυβέρνηση.

Αυτό

σημαίνει, κατά τις ίδιες πηγές, ότι θα αυξηθεί ο αριθμός των

μελών του διοικητικού συμβουλίου από τα πέντε στα 11.

Επιπλέον τα πρόσωπα θα προταθούν στη γενική συνέλευση των

μετόχων, η οποία είναι προγραμματισμένη για τις 23 Ιουλίου.

Δηλαδή τα σημερινά μέλη του Δ.Σ. θα παραιτηθούν.

Για τη

σύνθεση της νέας διοίκησης πρόταση αναμένεται να κατεβάσει

και η πλευρά των έτερων μετόχων της Greenhill.

Εκείνη την

περίοδο, γύρω στις 20 Ιουλίου, θα έχει ολοκληρωθεί και η

αύξηση του μετοχικού κεφαλαίου και οι κινήσεις των μετόχων

για την κάλυψη του ποσού που τους αναλογεί και κυρίως ως

προς τα αδιάθετα, αναμένεται να ολοκληρώσει το νέο παζλ της

μετοχικής σύνθεσης της Ελλάκτωρ.

Στο μεταξύ

και σύμφωνα με πληροφορίες, η απόφαση του ΣτΕ ως προς τα

ασφαλιστικά μέτρα που κατέθεσε η «Άκτωρ Παραχωρήσεις» για τη

συμμετοχή της στον διαγωνισμό παραχώρησης της Εγνατίας Οδού

αναμένεται να εκδοθεί αργότερα προς το τέλος του μήνα.

|

| |

|

|

|

10/05/21 |

| |

|

Wood: Το comeback των ελληνικών μετοχών και οι τέσσερις

παράγοντες που χτίζουν την bull market

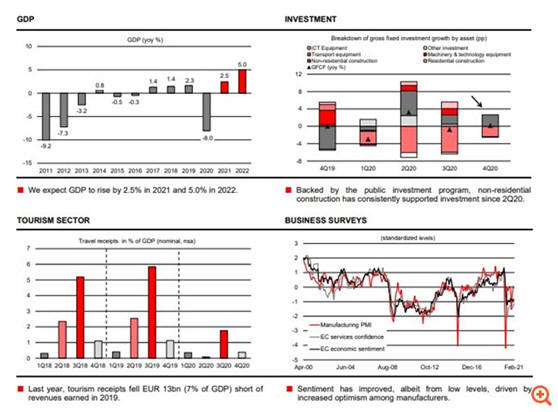

H ελληνική αγορά μετοχών έχει καλές πιθανότητες να εισέλθει

σε έναν κύκλο "ταύρων", μετά από μια μακρά, δεκαετή περίοδο

τεράστιας αστάθειας και χαμηλών αποδόσεων, όπως επισημαίνει

η Wood σε νέα της έκθεση εκτιμώντας ότι οι ελληνικές μετοχές

μπορούν να πραγματοποιήσουν ένα νέο comeback.

‘Όπως γράφει

η Ελευθερία Κούρταλη στο capital.gr,

όπως τονίζει ο οίκος, η αισιοδοξία του οφείλεται σε

τέσσερις πολύ σημαντικούς παράγοντες και εξελίξεις.

Πρώτον, στο

φιλόδοξο σχέδιο ανάπτυξης και μετάβασης της οικονομίας, με

τη βοήθεια των πόρων του Ταμείου Ανάκαμψης της ΕΕ και την

αύξηση του τουρισμού μετά την πανδημία.

Δεύτερον, στο

σταθερό πολιτικό περιβάλλον της Ελλάδας, με μία φιλική προς

την αγορά κυβέρνηση, η οποία διατηρεί ένα καλό προβάδισμα

στις δημοσκοπήσεις.

Τρίτον, στο

γεγονός ότι διαγράφεται μια νέα εποχή πλέον για τον ελληνικό

τραπεζικό τομέα, με καθαρούς ισολογισμούς και βελτιωμένη

ρευστότητα, με αυξανόμενη όρεξη για νέο δανεισμό, ένα καλό "μαξιλάρι"

κεφαλαίων και ένα επίπεδο απόδοσης ιδίων κεφαλαίων (ROE) που

θα μπορούσε να πλησιάσει το κόστος των ιδίων κεφαλαίων.

Και τέταρτον, στα

ενδιαφέροντα stories που υπάρχουν στο Χ.Α από τον μη

χρηματοοικονομικό κλάδο.

Πιο αναλυτικά, όπως σημειώνει η Wood, η ελληνική αγορά

κινούνταν σε ρυθμούς... rollercoaster τα τελευταία 10 χρόνια,

με μεγάλη μεταβλητότητα και πολλές αποτυχημένες προσπάθειες

ανάκαμψης. Η ισχυρή ανατίμηση των μετοχών το 2019 (+49% ο

Γενικός Δείκτης), εν μέσω της εκλογής μιας φιλικής προς την

αγορά κυβέρνησης, διακόπηκε από την πανδημία. Ο Γενικός

Δείκτης του Χ.Α σημείωσε από τις χειρότερες επιδόσεις το

2020, υποχωρώντας κατά 12% σε ετήσια βάση και καταγράφοντας

απότομη διόρθωση στην αρχή του ξεσπάσματος της πανδημίας. Οι

επενδυτές αντιμετώπισαν την Ελλάδα ως μία αγορά με υψηλό

beta, λόγω του μεγάλου "βάρους" των τραπεζικών μετοχών και

της έκθεσης της χώρας στον τουρισμό.

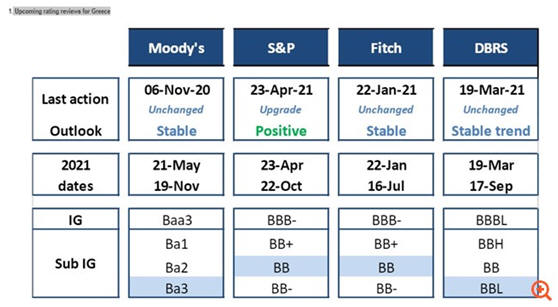

Οι τάσεις

τώρα αντιστρέφονται ξανά και το Χ.Α πλησιάζει τα επίπεδα

πριν από την COVID-19. Το bullish story επανεμφανίζεται,

τονίζει η Wood, με άλλα λόγια η Ελλάδα προχωρά σε έναν

ενάρετο κύκλο αναβαθμίσεων από τους οίκους αξιολόγησης και

αύξησης των προβλέψεων για το ΑΕΠ και τα εταιρικά κέρδη. Αν

και μέρος των καλών ειδήσεων αντικατοπτρίζεται ήδη στις

τιμές των μετοχών (όπως αποδεικνύεται από το ισχυρό

re-rating πολλών blue chips), ωστόσο η

Wood μοιράζεται αυτήν την αισιοδοξία και παραμένει θετική

για την ευρύτερη ελληνική αγορά μεσοπρόθεσμα.

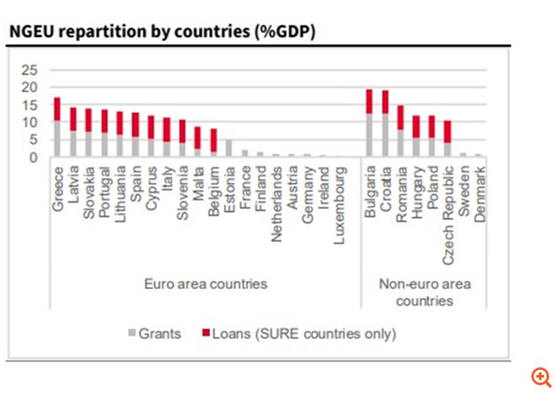

H Wood

εξέτασε το

σχέδιο ανάκαμψης και ανθεκτικότητας της Ελλάδας και

τις μακροοικονομικές προοπτικές. Στις 31 Μαρτίου 2021, η

Ελλάδα παρουσίασε ένα εθνικό σχέδιο ανάκαμψης στο πλαίσιο

του Ταμείου Ανάκαμψης της ΕΕ, το οποίο προβλέπει τη διάθεση

κεφαλαίων ύψους 30,9 δισ. ευρώ από την ΕΕ, σε επιχορηγήσεις

και δάνεια. Εκτός από τις μεταρρυθμίσεις, το σχέδιο δίνει

ορατή έμφαση τόσο στις πράσινες όσο και στις ψηφιακές

μεταβάσεις, καθώς και στην εκπαίδευση και την αναβάθμιση του

εργατικού δυναμικού, με ιδιαίτερη έμφαση στην ψηφιοποίηση.

Κατά την άποψη της Wood, το σχέδιο φαίνεται φιλόδοξο, και

σίγουρα έχει τη δυνατότητα να αυξήσει το ΑΕΠ στο 3,5%, αλλά

μόνο από το 2023 και μετά, σύμφωνα με τις εκτιμήσεις της,

καθώς η Ελλάδα ιστορικά έχει σημειώσει αργή πρόοδο σε ό,τι

αφορά τον ρυθμό εφαρμογής. Ο οίκος

διατηρεί τις βραχυπρόθεσμες εκτιμήσεις του για αύξηση του

πραγματικού ΑΕΠ κατά 3,5% φέτος και 5,3% το 2022. Φέτος,

όπως τονίζει, μία ρεαλιστική προσέγγιση είναι να αναμένεται

ο τουρισμός να φτάσει περίπου στο ένα τρίτο του επιπέδου του

2019, το οποίο, αναπόφευκτα, θα περιορίσει την κατανάλωση

και, ως εκ τούτου, το ΑΕΠ, υποστηρίζοντας τις

αποπληθωριστικές πιέσεις φέτος και επιτρέποντας μόνο για μια

μέτρια αύξηση του πληθωρισμού το 2022.

Τα πέντε top picks

Επιστρέφοντας στο Χ.Α, η Wood τονίζει ότι "βλέπει" αρκετές

επενδυτικές ευκαιρίες, καθώς αναμένει ισχυρή ανάκαμψη της

κερδοφορίας των ελληνικών εισηγμένων στα επόμενα δύο χρόνια.

Όπως

επισημαίνει, οι κορυφαίες της επιλογές περιλαμβάνουν α) έναν

συνδυασμό μετοχών με υψηλό beta - Alpha

Bank και Εθνική Τράπεζα,

με τιμή-στόχο 1,5 ευρώ και 3,5 ευρώ αντίστοιχα, β)

επενδυτικά stories με ισχυρές ταμειακές ροές και μερίσματα

– ΟΠΑΠ με

τιμή-στόχο τα 14 ευρώ, γ) τα trades της πράσινης ενέργειας

- Τέρνα

Ενεργειακή με

τιμή-στόχο τα 18 ευρώ, και μια εταιρεία διύλισης με ισχυρές

προοπτικές - Motor

Oil με

τιμή-στόχο τα 17 ευρώ.

Σε ό,τι αφορά το τι θα μπορούσε να πάει… στραβά με το θετικό

story των ελληνικών μετοχών, η Wood τοποθετεί την πιθανότητα

πρόωρων εκλογών με αποτέλεσμα που δεν προβλέπεται από τις

δημοσκοπήσεις, τις μεταλλάξεις του κορονοϊού που θα

μπορούσαν να καθυστερήσουν την επιστροφή στην κανονικότητα,

ή μία παγκόσμια κρίση ρευστότητας που θα μειώσει την όρεξη

για μεγάλες συναλλαγές τιτλοποίησης υπό το σχέδιο "Ηρακλής

II" (και, συνεπώς, τη μείωση των NPL).

|

| |

|

Πώς υπέγραψε η KPMG τις οικονομικές καταστάσεις της Attica

Bank

Η

επιβεβαίωση την οποία παρείχε στην KPMG η Τράπεζα

της Ελλάδος (ΤτΕ)

ότι έχει δοθεί χρόνος ως το 2022-23 στην Attica Bank,

προκειμένου να υλοποιήσει σχέδιο αποκατάστασης της

κεφαλαιακής της επάρκειας (capital plan), αποτέλεσε, όπως

όλα δείχνουν, το «κλειδί» για να υπογράψουν οι ορκωτοί

ελεγκτές με σύμφωνη γνώμη και περιφερειακούς... αστερίσκους

την οικονομική κατάσταση χρήσης 2020.

Οι

οικονομικές καταστάσεις της Αttica Bank αναρτήθηκαν σήμερα

το πρωί και από την ανάγνωσή τους προκύπτει ότι ο συνολικός

δείκτης κεφαλαιακής επάρκειας του ομίλου υποχώρησε, κατά την

31η Δεκεμβρίου 2020, στο

8,25% (8,13% για την τράπεζα), μετά

τις μεγάλες ζημιές χρήσης. Ο Δείκτης κεφαλαίου κοινών

μετοχών κατηγορίας 1 (CET 1) υποχώρησε στο 4,93% (4,8% για

την τράπεζα).

Όπως

αναφέρει το euro2day.gr, επομένως

προκύπτει θέμα

συνέχισης δραστηριότητας (going concern) καθώς

τα κεφάλαια της τράπεζας υπολείπονται κατά 2,46 μονάδες του

ελάχιστου ορίου (10,71%), το οποίο αναπροσαρμόστηκε

χαμηλότερα, εκτάκτως, στο πλαίσιο της εποπτικής χαλάρωσης,

την οποία αποφάσισε το Ευρωσύστημα, ώστε να μπορέσουν οι

ευρωπαϊκές τράπεζες να αντιμετωπίσουν τις επιπτώσεις της

πανδημίας.

Προκειμένου

να διασφαλιστεί η συνέχιση της επιχειρηματικής

δραστηριότητας της τράπεζας, η διοίκησή της κατήρτισε capital

plan για

την περίοδο 2021-23, το οποίο αφού εγκρίθηκε από το Δ.Σ. της

Attica στις 28 Απριλίου, υποβλήθηκε στις εποπτικές αρχές.

Οι ορκωτοί

της KPMG απευθύνθηκαν με τη σειρά τους στις εποπτικές αρχές

και έλαβαν επιβεβαίωση ότι δόθηκε στην Αttica Bank χρόνος

μέχρι το 2022-2023, προκειμένου να αποκαταστήσει τους

δείκτες απαιτούμενης κεφαλαιακής επάρκειας, στη βάση ότι η

τράπεζα θα προχωρήσει σε μέτρα

κεφαλαιακής ενίσχυσης τα

οποία θα περιλαμβάνονται στο capital plan. Μετά την

επιβεβαίωση, που παρείχε η ΤτΕ, ως εποπτεύουσα αρχή, δεν

απαιτήθηκε οι ορκωτοί να συντάξουν compliance report.

Το σχέδιο

κεφαλαιακής ενίσχυσης περιλαμβάνει μεταξύ άλλων την

ενεργοποίηση του νόμου Χαρδούβελη για διενέργεια αύξησης

κεφαλαίου υπέρ του Δημοσίου, προκειμένου να συμψηφιστούν

οριστικές και εκκαθαρισμένες αναβαλλόμενες φορολογικές

απαιτήσεις καθώς και τη διενέργεια αύξησης κεφαλαίου, με

σκοπό την είσοδο στρατηγικού

επενδυτή.

Το ενδεχόμενο διπλής ΑΜΚ και πώς αποτρέπεται

Το αν μπορεί να αποφευχθεί η διπλή αύξηση κεφαλαίου και ο

στρατηγικός επενδυτής να εισέλθει με την πρώτη ΑΜΚ για

συμψηφισμό αναβαλλόμενης φορολογικής απαίτησης θα κριθεί από

τους όρους της διαδικασίας που προβλέπεται να καθοριστούν

από Πράξη Υπουργικού Συμβουλίου.

Για να προχωρήσει αύξηση κεφαλαίου της Attica υπέρ Δημοσίου

θα πρέπει προηγουμένως, η κυβέρνηση να ολοκληρώσει το

πλαίσιο καθώς εκκρεμεί, εδώ και χρόνια, ο καθορισμός σειράς

τεχνικών λεπτομερειών.

Για

παράδειγμα, δεν έχει καθορισθεί αν τα κεφάλαια θα δίνονται

με μετρητά

ή με έκδοση ομολόγου,

ενώ δεν μορφοποιήθηκε η διαδικασία που προβλέπει ο νόμος για

τη δυνατότητα μεταβίβασης των δικαιωμάτων μετατροπής από το

Δημόσιο σε ιδιώτη/ες επενδυτή/ές.

Πρόκειται

για κρίσιμες, στην περίπτωση της Attica, λεπτομέρειες καθώς

ενδέχεται να παρέχουν τη δυνατότητα να μετατραπεί η

υποχρεωτική ΑΜΚ υπέρ Δημοσίου, σε αύξηση κεφαλαίου, μέσω της

οποίας θα εισέλθει στρατηγικός

επενδυτής αγοράζοντας

από το Δημόσιο, έναντι συμβολικού τιμήματος, τα δικαιώματα

μετατροπής.

Για να

συμβεί αυτό, όμως, θα πρέπει η αποτίμηση των δικαιωμάτων

μετατροπής να βγει σε χαμηλά επίπεδα και το Δημόσιο να

αναγνωρίσει τη ζημιά,

κατά το συμψηφισμό της αναβαλλόμενης φορολογικής απαίτησης

και όχι μέσω των warrants. Σε διαφορετική περίπτωση θα

απαιτηθεί το Δημόσιο να βάλει σε πρώτη φάση 120 εκατ. ευρώ

αποκτώντας περίπου το 50% της Attica και εν συνεχεία να

διενεργηθεί νέα αύξηση κεφαλαίου για είσοδο στρατηγικού

επενδυτή.

Υπενθυμίζεται ότι η η Κομισιόν ζητά να επιλυθεί το παραπάνω

θέμα εδώ και τουλάχιστον ένα χρόνο.

Πέραν της

μονής ή διπλής αύξησης κεφαλαίου, το capital plan της

περιόδου 2021-23 προβλέπει σημαντική αύξηση

του όγκου εργασιών της

τράπεζας, μέσω ενός νέου επιχειρηματικού μοντέλου, με στόχο

τον διπλασιασμό του δανειακού χαρτοφυλακίου, μέχρι το τέλος

του 2023. Επιπρόσθετα προβλέπεται έκδοση συμπληρωματικών

κεφαλαίων (Tier II) και σταδιακή ένταξη των ομολόγων υψηλής

διαβάθμισης (senior notes) των τιτλοποιήσεων Omega και Astir

στον Ηρακλή ΙΙ.

Με βάση τις

παραπάνω ενέργειες η διοίκηση της Attica προσδοκά ότι ο

συνολικός δείκτης κεφαλαιακής επάρκειας της τράπεζας, σε

pro-forma επίπεδα,

θα ξεπεράσει κατά περίπου 2,8%, το ελάχιστο εποπτικό όριο (14,21%),

που ίσχυε προ των ελαφρύνσεων που εφαρμόστηκαν, λόγω της

πανδημίας του COVID-19.

Η ολοκλήρωση του project Omega, ήτοι η πώληση άνω του 50%

των mezzanine και junior notes της τιτλοποίησης και η ένταξη

των senior notes στον Ηρακλή ΙΙ αναμένεται να ενισχύουν τους

δείκτες κεφαλαιακής επάρκειας (CET 1 και συνολικό) κατά

τουλάχιστον 200 μονάδες βάσης.

Σημειώνεται, ότι με την ολοκλήρωση της συναλλαγής Omega, θα

πρέπει να ακολουθηθεί η διαδικασία που ορίζεται στις

σχετικές νομοθετικές πράξεις όπως είναι η λήψη πιστοληπτικής

διαβάθμισης (‘rating’) και έγκρισης από τις αρμόδιες

υπηρεσίες του Ελληνικού Δημοσίου, πέραν των δομικών

χαρακτηριστικών που θα πρέπει να διαθέτει η συναλλαγή.

Στόχος της Τράπεζας είναι η ένταξη του senior note ‘Omega”

στο σχήμα αυτό μέχρι το τέλος του 2021.

Συμπληρωματική έκθεση υπέβαλαν οι ορκωτοί

Οι ορκωτοί της KPMG αναφέρουν, τέλος, ότι η γνώμη που

διατυπώνουν επί των Εταιρικών και Ενοποιημένων Οικονομικών

Καταστάσεων της Αttica Bank είναι συνεπής με τη

συμπληρωματική έκθεση την οποία υπέβαλαν στην Επιτροπή

Ελέγχου της τράπεζας στις 28 Απριλίου. Έκθεση που δεν έχει

δημοσιοποιηθεί προς το παρόν.

Πηγή: euro2day.gr

|

| |

|

|

|

Jumbo: Αυξήσεις πωλήσεων στο 4μηνο

Οι πωλήσεις

του Ομίλου,

κατά το πρώτο τετράμηνο του 2021 πέρασαν για πρώτη φορά από

την έναρξη της χρήσης σε

θετικό έδαφος καταγράφοντας αύξηση κατά +24% περίπου σε

σχέση με το αντίστοιχο τετράμηνο του 2020, ενώ κατά το πρώτο

τρίμηνο του 2021 οι πωλήσεις ήταν μειωμένες κατά -11%

περίπου.

Ελλάδα

Οι καθαρές

πωλήσεις της μητρικής εταιρείας κατά

το πρώτο τετράμηνο του 2021 -χωρίς

να υπολογίζονται οι ενδοεταιρικές συναλλαγές- παρουσίασε αύξηση

κατά + 5% περίπου

σε σχέση με τον περσινό τετράμηνο.

Tον Απρίλιο του 2021, ξεκίνησε

να επαναλειτουργεί 75% των καταστημάτων του Ομίλου στην Ελλάδα,

με αυστηρούς και δυσανάλογους για το μέγεθος των

καταστημάτων περιορισμούς, ως προς τον αριθμό των

επιτρεπόμενων πελατών εντός των καταστημάτων και μόνο με την

μέθοδο click inside ή click away. Τα καταστήματα στη

Θεσσαλονίκη και τα καταστήματα σε εμπορικά κέντρα παρέμειναν

κλειστά κατά το μεγαλύτερο μέρος του μήνα με αποτέλεσμα η

συνεισφορά τους κατά την κρίσιμη Πασχαλινή περίοδο να είναι

αμελητέα.

Κύπρος:

Τα

καταστήματα συνέχισαν να λειτουργούν με περιορισμό στον

αριθμό των επιτρεπόμενων πελατών εντός των καταστημάτων.

Ωστόσο, το σύνολο του δικτύου παρέμεινε κλειστό κατά την

Μεγάλη Εβδομάδα και παρέμεινε κλειστό και την εβδομάδα μετά

το Πάσχα (ολικό lock down). Oι πωλήσεις κατά

το πρώτο τετράμηνο του 2021 σημείωσαν αύξηση

κατά +33% περίπου, σε

σχέση με τον αντίστοιχο περσινό τετράμηνο.

Βουλγαρία:

Η πλειοψηφία των καταστημάτων ξεκίνησε να λειτουργεί από τις

12 Απριλίου με περιορισμό στον αριθμό των επιτρεπόμενων

πελατών εντός των καταστημάτων. Οι πωλήσεις του δικτύου

κατέγραψαν αύξηση κατά +64% περίπου

τον Απρίλιο

2021 με

αποτέλεσμα οι πωλήσεις κατά το

πρώτο τετράμηνο του 2021 να

σημειώσουν αύξηση κατά

+32% περίπου.

Ρουμανία:

Λειτούργησαν

και τα 14 καταστήματα

Jumbo στη χώρα με περιορισμούς στο ωράριο λειτουργίας,

σημειώνοντας σχεδόν τριπλάσιες πωλήσεις σε σύγκριση με τον

Απρίλιο του 2020 με

αποτέλεσμα οι πωλήσεις κατά το πρώτο

τετράμηνο του 2021 να

σημειώσουν αύξηση κατά +74% περίπου.

Θα πρέπει

να σημειωθεί ότι παρά το θετικό πρόσημο του τετραμήνου, η

επιστροφή στην κανονικότητα του λιανεμπορίου, αποτελεί μια

δύσκολη, επίπονη και περίπλοκη διαδικασία, με δεδομένους

τους υπέρμετρα αυστηρούς περιορισμούς που τίθενται για τα

Jumbo καθώς και για τα άλλα καταστήματα λιανικής ανάλογου

μεγέθους, σε σχέση με τους άμεσα ανταγωνιστές μας που είναι

τα Υπερ-market.

|

| |

|

|

|

08/05/21 |

| |

|

Ψήφος εμπιστοσύνης στις ελληνικές τράπεζες από τον οίκο

Fitch Ratings

Την

αναβάθμιση της πιστοληπτικής ικανότητας των τεσσάρων

συστημικών ελληνικών τραπεζών ανακοίνωσε ο οίκος Fitch

Ratings, την

Παρασκευή 7 Μαΐου. Σημειώνεται πως αυτή είναι η δεύτερη

αναβάθμιση του ελληνικού χρηματοπιστωτικού τομέα μέσα σε

λίγες ημέρες, με τη Standard & Poor’s να έχει προηγηθεί.

Η βελτίωση

των θεμελιωδών μεγεθών των ελληνικών τραπεζών αποτυπώνεται

στις αντίστοιχες αξιολογήσεις της Fitch Ratings, που δίνει

ιδιαίτερη έμφαση στη βοήθεια που παρείχε το

πρόγραμμα «Ηρακλής».

Ο αμερικανικός οίκος αναβάθμισε την αξιολόγηση της Τράπεζας

Πειραιώς σε CCC+ από CCC, καθώς και την Εθνική Τράπεζα σε B-

απο CCC+, με σταθερές προοπτικές.

Την ίδια στιγμή, αναβάθμισε τις προοπτικές για τη Eurobank

σε θετικές από αρνητικές, επιβεβαιώνοντας την αξιολόγηση για

την τράπεζα σε B-, ενώ επιβεβαίωσε και την αξιολόγησή της

για την Alpha Bank σε CCC+, με θετικές προοπτικές.

Έτσι, έπειτα

από χρόνια αβεβαιότητας και διαχειριστικών προκλήσεων που

αφορούσαν κυρίως τον μεγάλο όγκο των μη εξυπηρετούμενων

ανοιγμάτων, κληρονομιά της κρίσης χρέους που ταλάνισε επί

πολλά έτη την ελληνική οικονομία, οι τέσσερις συστημικές

τράπεζες Alpha Bank,

Τράπεζα Πειραιώς, Εθνική Τράπεζα και Eurobank πετυχαίνουν

να παρουσιάζουν ουσιαστική πρόοδο σε ό,τι αφορά την

εξυγίανση των ισολογισμών τους και τη βελτίωση των

περιουσιακών στοιχείων που έχουν εγγράψει στο ενεργητικό

τους.

Εθνική

Τράπεζα

Ο

αμερικανικός οίκος

αξιολόγησης Fitch προχώρησε στην αναβάθμιση της αξιολόγησης

της Εθνικής Τράπεζας σε «Β-», με θετικό το outlook.

Η αξιολόγηση αντικατοπτρίζει τη βελτιωμένη ποιότητα των

περιουσιακών στοιχείων που είναι εγγεγραμμένα στο ενεργητικό

της τράπεζας, αλλά και την κεφαλαιακή επιβάρυνση την οποία

συνιστά ο αυξημένος όγκος των μη εξυπηρετούμενων δανείων.

Ειδικότερα, η τιτλοποίηση Frontier θα επιτρέψει στην τράπεζα

να απαλλαγεί από απομειωμένα δάνεια 6,1 δισεκ. ευρώ, κάτι

που αναμένεται να περιστείλει σημαντικά τον δείκτη μη

εξυπηρετούμενων δανείων του ομίλου στο 13,3% από 29,4%, στα

τέλη του 2020.

Ο δείκτης Tier 1 (CET1) ήταν στο 15,7% στα τέλη του 2020,

ενώ η τράπεζα αναμένει ότι η πώληση της Εθνικής Ασφαλιστικής

και η απελευθέρωση των σταθμισμένων περιουσιακών στοιχείων

από την τιτλοποίηση Frontier θα της προσφέρει πρόσθετο

κεφάλαιο 1,7 ποσοστιαίων μονάδων.

Τράπεζα Πειραιώς

Ο

αμερικανικός οίκος αξιολόγησης Fitch προχώρησε

στην αναβάθμιση της αξιολόγησης της Τράπεζας Πειραιώς σε «CCC+».

Οι αξιολογήσεις της τράπεζας αντικατοπτρίζουν, σε μεγάλο

βαθμό, την αδύναμη, αν και βελτιωμένη, ποιότητα των

περιουσιακών στοιχείων της, καθώς και την πολύ υψηλή

κεφαλαιακή επιβάρυνση, λόγω των μη εξυπηρετούμενων δανείων.

Η εκτίμησή της Fitch για την ποιότητα του ενεργητικού και

την κεφαλαιοποίηση της Πειραιώς λαμβάνει υπόψη τις δύο

μεγάλες τιτλοποιήσεις δανείων NPEs (Phoenix και Vega), οι

οποίες γίνονται στο πλαίσιο του προγράμματος «Ηρακλής Ι» (περίπου

6,7 δισεκατομμύρια ευρώ NPEs), αλλά και την τιτλοποίηση

Sunrise.

Ο δείκτης NPEs ήταν

στο 45,3% στα τέλη του 2020 – ο

υψηλότερος μεταξύ των μεγάλων ελληνικών τραπεζών – και θα

μπορούσε να

μειωθεί κάτω από το 35% μετά τις συναλλαγές Phoenix και Vega,

οι οποίες αναμένεται να ολοκληρωθούν στο β’ τρίμηνο του

2021.

Η τράπεζα

σχεδιάζει να επιταχύνει σημαντικά τη μείωση των NPEs της, με

τον δείκτη να υποχωρεί

κάτω από 10% τους επόμενους 12 μήνες, ολοκληρώνοντας

επιπλέον μεγάλες τιτλοποιήσεις απομειωμένων δανείων ύψους 11

δισεκατομμυρίων ευρώ.

Eurobank

Στην αναβάθμιση του outlook της Eurobank από αρνητικό σε

θετικό προχώρησε η Fitch Ratings, επιβεβαιώνοντας παράλληλα

την αξιολόγηση Β-.

Ο δείκτης απομειωμένων δανείων μειώθηκε στο 14% (συμπεριλαμβανομένων

τιτλοποιήσεων ύψους 3,5 δισεκατομμυρίων ευρώ) στα τέλη του

2020, από 29% στα τέλη του 2019, καθώς η τράπεζα ολοκλήρωσε

την πώληση τιτλοποίηση Cairo (7,5

δισεκατομμύρια ευρώ απομειωμένων δανείων) στο β’ εξάμηνο του

2020, επωφελούμενη από το Ελληνικό Σύστημα Προστασίας

Περιουσιακών Στοιχείων (Ηρακλής).

Η τράπεζα

σκοπεύει να μειώσει περαιτέρω τον

δείκτη των μη εξυπηρετούμενων δανείων στο 9% έως το τέλος

του 2021 και στο 6% έως το τέλος του 2022, μέσω

της τιτλοποίησης Mexico, ύψους 3,2 δισεκ. ευρώ, που θα τύχει

και αυτή υποστήριξης από το πρόγραμμα «Ηρακλής ΙΙ».

Τα κέρδη της Eurobank διευρύνθηκαν από τη θετική συμβολή των

διεθνών δραστηριοτήτων της τα τελευταία χρόνια.

Alpha Bank

O αμερικανικός οίκος αξιολόγησης Fitch επιβεβαίωσε την

πιστοληπτική αξιολόγηση της Alpha Bank σε CCC+, με θετικό το

outlook.

Η Alpha Bank

έχει εξασφαλίσει συμφωνία με την Davidson Kempner για την

πώληση του 80% μη εξυπηρετούμενων δανείων της και το 51% των

mezzanine και junior notes της

τιτλοποίησης «Galaxy», στο πλαίσιο του προγράμματος «Ηρακλής».

Αυτό θα

της επιτρέψει να μειώσει έως και 10,8 δισ. ευρώ τα NPEs με

την ολοκλήρωση της συναλλαγής το 2ο τρίμηνο του 2021, κάτι

το οποίο αναμένεται να περιστείλει σημαντικά τον δείκτη NPEs

του ομίλου στο 26,5% (συμπεριλαμβανομένων των 3,8

δισεκατομμυρίων ευρώ των ανώτερων τραπεζογραμματίων

τιτλοποίησης που πλήρως διατηρημένο από την τράπεζα και

αντιπροσώπευε ως δάνεια) από 43% στα τέλη του 2020, όπως

αναφέρεται από την τράπεζα (συμπεριλαμβανομένου του σταδίου

3 και των μη εξυπηρετούμενων αγορασθέντων ή προερχόμενων

δανείων με μειωμένη πίστωση).

Η παράταση του προγράμματος «Ηρακλής» το 2021 αναμένεται να

μετριάσει τους κινδύνους και να υποστηρίξει το σχέδιο της

τράπεζας να επιταχύνει τη διάθεση των NPEs της το 2021-2022.

|

| |

|

|

|

07/05/21 |

| |

|

|

|

Τράπεζες: Στο 0% το επιτόκιο καταθέσεων για ποσά έως 30.000

ευρώ!

Με αμείωτη ένταση συνεχίζονται από τις

τράπεζες οι περικοπές στα επιτόκια καταθέσεων, στο πλαίσιο

της στρατηγικής τους για μείωση του κόστους άντλησης

ρευστότητας από τους πελάτες τους.

Πρόκειται για μία στρατηγική που πέραν

της επιδιωκόμενης αύξησης των καθαρών εσόδων από τόκους,

συνδέεται άμεσα και με την ασύμφορη διατήρηση υπερβάλλουσας

ρευστότητας, στο σημερινό περιβάλλον αρνητικών επιτοκίων

στην Ευρωζώνη.

Η διαδικασία αποκλιμάκωσης των

σχετικών εξόδων επιταχύνθηκε ραγδαία μετά την εφαρμογή των

capital controls το 2015, καθώς έδωσε τη δυνατότητα στους

ελληνικούς ομίλους να κουρέψουν τις αποδόσεις που προσφέρουν

χωρίς τον κίνδυνο εκροών.

Έκτοτε έχει κυλήσει αρκετό νερό στα

αυλάκι και η αγορά των καταθέσεων, που μέχρι πριν λίγα

χρόνια αποτελούσαν ένα αξιόπιστο εργαλείο δημιουργίας

εισοδήματος, έχει αλλάξει ριζικά.

Σταδιακά οι τράπεζες κατάφεραν να

μειώσουν τις αποδόσεις πολύ κοντά στο 0%, ενώ σε προϊόντα

ειδικών κατηγοριών, όπως πχ. σε όσα απευθύνονται σε

επιχειρήσεις, όχι μόνο δεν καταβάλλονται τόκοι, αλλά

εφαρμόζονται προμήθειες για την τήρησή τους και την παροχή

βασικών υπηρεσιών, όπως πχ. χρεωστική κάρτα ή μπλοκ επιταγών.

Το 2021 εισήλθαμε κατά τα φαινόμενα

στον τελευταίο κύκλο περικοπών. Τελικός στόχος είναι σε

όλους τους λογαριασμούς πρώτης ζήτησης, τρεχούμενους και

Ταμιευτηρίου, τα επιτόκια να πέσουν στο 0%, έως ότου

αντιστραφούν οι τάσεις στην ευρωπαϊκή νομισματική πολιτική.

Από την αρχή του έτους και οι τέσσερις

συστημικοί όμιλοι έχουν προχωρήσει σε μειώσεις στα επιτόκια

των προθεσμιακών λογαριασμών, με την οροφή τους πλέον να μην

ξεπερνά το 0,07%. Δηλαδή σε 12 μήνες μία κατάθεση 100.000

ευρώ αποφέρει στην καλύτερη περίπτωση τόκους ύψους 60 ευρώ!

Χειρότερη είναι η κατάσταση σε

Ταμιευτήριο και τρεχούμενους λογαριασμούς, όπου τα επιτόκια

βρίσκονται στις περισσότερες περιπτώσεις λίγο πάνω από το 0%

(0,01%), ενώ σταδιακά τα προϊόντα αυτά γίνονται άτοκα.

Οι επόμενες κινήσεις

Πριν λίγες ημέρες η Alpha Bank έκανε

γνωστό ότι από την 1η Ιουλίου 2021 για ποσά έως 30.000 ευρώ

στα προγράμματα ανοιχτής ζήτησης το επιτόκιο θα διαμορφωθεί

στο 0%.

Περικοπές που θα εφαρμοστούν στις 8

Ιουλίου έχει προαναγγείλει και η Τράπεζα Πειραιώς. Θα

επηρεάσουν τους λογαριασμούς μισθοδοσίας και τα απλά

προγράμματα αποταμίευσης. Οι σχετικές μειώσεις φτάνουν σε

ορισμένα προϊόντα ακόμη και τις 20 μονάδες βάσεις.

Ανάλογες κινήσεις ετοιμάζουν και οι

λοιποί μεγάλοι όμιλοι, εκμηδενίζοντας ουσιαστικά τα

καταθετικά επιτόκια.

Σημειώνεται πάντως παρά τις μειώσεις,

τα υπόλοιπα των καταθέσεων συνεχίζουν να αυξάνονται συνολικά,

καθώς η εμπιστοσύνη έχει αποκατασταθεί και οι τραπεζικοί

λογαριασμοί χρησιμοποιούνται πλέον για «παρκάρισμα»

αποταμιεύσεων.

Στροφή σε επενδυτικά προϊόντα

Στην κατηγορία των προθεσμιακών

καταθέσεων πάντως καταγράφεται συνεχής μείωση των υπολοίπων,

τα οποία από το υψηλό τους τον Αύγουστο του 2019 έχουν

υποχωρήσει κατά 10 δισ. ευρώ περίπου ή 20%.

Με την εφαρμογή αυτής της πολιτικής,

οι τράπεζες στρέφουν τους πελάτες τους σε εναλλακτικές

μορφές επένδυσης / αποταμίευσης, με κίνητρο την επίτευξη

μίας ικανοποιητικής απόδοσης.

Στο πλαίσιο αυτό, οι τραπεζικοί

σύμβουλοι κάνουν συνεχείς επαφές με τους καταθέτες για να

τους παρουσιάσουν τρίτες λύσεις, προσαρμοσμένες στο

επενδυτικό τους προφίλ, για την ανάληψη ενός ανεκτού ρίσκου

που θα οδηγήσει σε μεγαλύτερο όφελος.

Οι 4 βασικές επιλογές που έχουν οι

αποταμιευτές είναι οι εξής:

1. Μακροχρόνια αποταμιευτικά/συνταξιοδοτικά

προγράμματα εφάπαξ ή τακτικών καταβολών, που μπορεί να είναι

συνδυασμένα και με ασφάλιση ζωής (unit linked).

2. Επενδυτικά καλάθια αμοιβαίων

κεφαλαίων, τα οποία λειτουργούν με τακτικές καταβολές,

χαμηλότερες ακόμη και από τα 50 ευρώ.

3. Αμοιβαία κεφάλαια ή fund of funds.

4. Προγράμματα προθεσμιακών καταθέσεων

με υψηλότερα επιτόκια από αυτά της αγοράς, συνδυασμένα με

αμοιβαία κεφάλαια.

Πηγή: Οικονομικός Ταχυδρόμος

|

| |

|

|

|

06/05/21 |

| |

|

ΕΛΠΕ: Επενδύσεις 4 δισ. ευρώ για τον μετασχηματισμό του

ομίλου

Δραστική

μείωση των εκπομπών διοξειδίου του άνθρακα, στροφή προς τις

Ανανεώσιμες Πηγές Ενέργειας, αλλαγές στην εταιρική δομή και

διακυβέρνηση και αλλαγή της ονομασίας του ομίλου είναι οι

πέντε άξονες του στρατηγικού σχεδίου αναδιοργάνωσης των

Ελληνικών Πετρελαίων που παρουσίασε σήμερα ο διευθύνων

σύμβουλος των ΕΛΠΕ Ανδρέας Σιάμισιης. Το σχέδιο περιλαμβάνει

επενδύσεις ύψους 3,5-4 δισ. ευρώ, από τα οποία τα μισά

προορίζονται για τους παραδοσιακούς τομείς δραστηριότητας

και τα υπόλοιπα για την ενεργειακή μετάβαση.

«Ο όμιλος

των ΕΛΠΕ είναι μία από τις πιο σημαντικές εταιρείες στην

Ελλάδα. Το να ζούμε με το ένδοξο παρελθόν δεν φτάνει, πρέπει

να σχεδιάσουμε με γνώμονα το τι γίνεται στο μέλλον και τις

συνθήκες που διαμορφώνονται για τα επόμενα 20-30 χρόνια»,

τόνισε ο κ. Σιάμισιης σε διαδικτυακή συνέντευξη Τύπου.

Νωρίτερα ο

πρόεδρος των ΕΛΠΕ Γιάννης Παπαθανασίου, ο κ.Σιάμισιης και ο

γενικός διευθυντής στρατηγικού σχεδιασμού και νέων

δραστηριοτήτων Γιώργος Αλεξόπουλος παρουσίασαν τις αλλαγές

στον υπουργό Περιβάλλοντος & Ενέργειας Κώστα Σκρέκα. Το νέο

καταστατικό της εταιρείας θα υποβληθεί προς έγκριση στην

έκτακτη γενική συνέλευση των μετόχων που έχει προσδιοριστεί

για τις 20 Μαΐου.

Απαντώντας

σε ερωτήσεις, ο διευθύνων σύμβουλος των Ελληνικών Πετρελαίων

ανέφερε ότι οι αλλαγές δεν έχουν καμία σχέση με αλλαγή του

ποσοστού συμμετοχής του Δημοσίου στην εταιρεία ενώ τόνισε

πως δεν θα υπάρξει καμία αρνητική μεταβολή στις εργασιακές

σχέσεις. «Η αλλαγή είναι αναπτυξιακή, θα βελτιώσει και θα

ισχυροποιήσει τις προοπτικές όλων των εργαζομένων», είπε. Ο

κ.Σιάμισιης εξέφρασε τον προβληματισμό του για τις έρευνες

υδρογονανθράκων σημειώνοντας ότι αρκετές εταιρείες έχουν

αποχωρήσει ή σκέφτονται να αποχωρήσουν από τον τομέα στην

Ελλάδα. «Κοιτάζουμε τις δραστηριότητες στο κομμάτι των

ερευνών ώστε να είμαστε πιο στοχευμένοι και να συνάδουν με

το περιβαλλοντικό προφίλ που θέλουμε να έχουμε», τόνισε,

διευκρινίζοντας ωστόσο ότι «δεν είμαστε σε θέση να κάνουμε

επίσημες ανακοινώσεις». Πάντως το επενδυτικό πρόγραμμα της

επόμενης πενταετίας περιλαμβάνει προβλέψεις και για τον

τομέα της έρευνας και παραγωγής υδρογονανθράκων.

Αναλύοντας

τους άξονες του στρατηγικού σχεδίου ο κ.Σιάμισιης ανέφερε

μεταξύ άλλων τα εξής:

1. Μείωση

εκπομπών διοξειδίου του άνθρακα: πρώτος στόχος είναι η

μείωση τους κατά 50% έως το 2030 και η επίτευξη

ουδετερότητας ως το 2050. Οι στόχοι θα επιτευχθούν με

κινήσεις που περιλαμβάνουν περιβαλλοντική αναβάθμιση των

παραγόμενων καυσίμων, εισαγωγή νέων τεχνολογιών όπως η

δέσμευση διοξειδίου του άνθρακα, τα προγράμματα πράσινου

υδρογόνου και βιοκαυσίμων που θα υποκαταστήσουν ένα μέρος

των ορυκτών καυσίμων αλλά και βελτίωση της βασικής

δραστηριότητας των διυλιστηρίων.

2.

Δημιουργία σημαντικής δραστηριότητας στις Ανανεώσιμες Πηγές

Ενέργειας τόσο με οργανική ανάπτυξη όσο και με εξαγορές. Ήδη

όπως είπε ο κ.Σιάμισιης, σε 18 μήνες έχουν διπλασιαστεί οι

άδειες παραγωγής στον τομέα, στο 1,3 GW.

3.

Επανεξέταση της εταιρικής δομής που περιλαμβάνει το

ενδεχόμενο μετασχηματισμού του ομίλου σε εταιρεία συμμετοχών

και μεταφορά των επιμέρους δραστηριοτήτων σε θυγατρικές.

4.

Προσαρμογή του καταστατικού της εταιρείας με βάση τις

προβλέψεις του νόμου που εγκρίθηκε πέρυσι -όπως σημείωσε ο

κ.Σιάμισιης- και με τις ψήφους της αξιωματικής

αντιπολίτευσης. Αυτό σημαίνει ότι τα μέλη του διοικητικού

συμβουλίου θα εκλέγονται από τους μετόχους, ενώ οι

εκπρόσωποι των εργαζομένων θα παραμείνουν στα διοικητικά

συμβούλια των θυγατρικών.

5. Τέλος,

επανεξετάζεται η εικόνα και το όνομα του ομίλου προκειμένου

να αντικατοπτρίζει την νέα δομή και όχι μόνο το πετρέλαιο.

Ο

κ.Σιάμισιης υπογράμμισε ότι τα οφέλη από τις αλλαγές είναι

πάρα πολλά και για όλους τους εμπλεκόμενους, σημειώνοντας

ωστόσο ότι όσοι αντιδρούν έχουν τους λόγους τους και

επισήμανε ότι με την ενημέρωση που θα ακολουθήσει οι

αντιδράσεις θα μειωθούν.

|

| |

|

Lamda: Στην Prodea Investments η θυγατρική Lamda Ilida

Office

Στην υπογραφή σύμβασης με την Prodea Investments για την

πώληση του συνόλου των μετοχών της κατά 100% θυγατρικής της

εταιρείας LAMDA ILIDA OFFICE S.M.S.Α προχώρησε την

05.05.2021 η LAMDA DEVELOPMENT S.A.

Η εν λόγω πώληση/μεταβίβαση θα ολοκληρωθεί μετά την

εκπλήρωση συγκεκριμένων αναβλητικών αιρέσεων που

προβλέπονται στην προαναφερθείσα σύμβαση. Ως απώτατη

ημερομηνία πλήρωσης των αναβλητικών αιρέσεων έχει τεθεί η

30.09.2021, αναφέρει η εταιρεία σε σχετική ανακοίνωση και

προσθέτει:

To τίμημα για την αγορά των μετοχών θα ισούται με την αξία

της καθαρής θέσης (NAV) της Θυγατρικής, όπως αυτή θα

προσδιοριστεί κατά τους ειδικότερους όρους της ως άνω

σύμβασης την ημερομηνία ολοκλήρωσης της συναλλαγής. Η

συναλλαγή εκτιμάται ότι δεν θα έχει επίδραση στα οικονομικά

αποτελέσματα της Εταιρείας ενώ θα προκύψει όφελος σε επίπεδο

ομίλου LAMDA DEVELOPMENT από τη μείωση των ενοποιημένων

δανειακών υποχρεώσεων κατά το ποσό €39,1εκ (ήτοι η

ονομαστική αξία του δανείου της Θυγατρικής την 31.12.2020).

Η ως άνω συναλλαγή εντάσσεται στο πλαίσιο της υφιστάμενης

στρατηγικής της Εταιρείας που στοχεύει στην επικέντρωση των

δραστηριοτήτων στο εμβληματικό έργο του Ελληνικού και τα

εμπορικά της κέντρα.

|

| |

|

|

|

05/05/21 |

| |

|

Στα 524 εκατ. ευρώ ο τζίρος της Mytilineos το Α' τρίμηνο

2021

Αποτελέσματα αντίστοιχα με αυτά του α' τριμήνου 2020

ανακοίνωσε σήμερα η MYTILINEOS για το α' τρίμηνο του 2021

σημειώνοντας ότι οι οικονομικές επιδόσεις κατά το εν λόγω

διάστημα «σηματοδοτούν ένα δυναμικό ξεκίνημα σε ένα έτος με

θετικές προοπτικές. Στα επόμενα τρίμηνα, τονίζει η εταιρεία,

οι εν λόγω επιδόσεις, αναμένεται να ενισχυθούν σημαντικά,

καθώς η ζήτηση και οι τιμές του αλουμινίου παραμένουν σε

υψηλά επίπεδα, το περιβάλλον τιμών και η ζήτηση στην αγορά

ηλεκτρικής ενέργειας εξελίσσονται ικανοποιητικά και η

ωρίμανση και εκτέλεση των έργων των τομέων Έργων Βιώσιμης

Ανάπτυξης και Ανανεώσιμων Πηγών & Αποθήκευσης Ενέργειας,

προχωρούν χωρίς καθυστερήσεις.

Ειδικότερα:

O Κύκλος

Εργασιών και τα Κέρδη προ Φόρων, Τόκων και Αποσβέσεων

(EBITDA) ανήλθαν σε 524 εκατ. και 81 εκατ. ευρώ αντίστοιχα

για το Α΄ Τρίμηνο του 2021, παραμένοντας στα ίδια επίπεδα

τόσο με την αντίστοιχη περίοδο του προηγούμενου έτους όσο

και με το αμέσως προηγούμενο τρίμηνο.

Τα καθαρά

κέρδη μετά από δικαιώματα μειοψηφίας ανήλθαν σε 37 εκατ.,

παραμένοντας στα ίδια περίπου επίπεδα σε σχέση την

αντίστοιχη περίοδο του προηγούμενου έτους, ενώ ήταν

σημαντικά αυξημένα (+37%) σε σύγκριση με το Δ' Τρίμηνο του

2020.

Ο καθαρός

δανεισμός διαμορφώθηκε στα Euro554 εκατ., με το δείκτη

μόχλευσης (Καθαρός Δανεισμός / EBITDA) να διαμορφώνεται στο

1,75, παρά τις σημαντικές επενδύσεις που βρίσκονται σε πλήρη

εξέλιξη.

Κατά τη

διάρκεια του A' Τριμήνου 2021 η MYTILINEOS προχώρησε στη

συμφωνία για την απόκτηση χαρτοφυλακίου 20 υπό ανάπτυξη

φωτοβολταϊκών πάρκων συνολικής ισχύος 1,48GW, καθώς και

επιπλέον 25 υπό ανάπτυξη έργων αποθήκευσης ηλεκτρικής

ενέργειας ενώ ολοκλήρωσε επίσης την επιτυχή έκδοση του

πρώτου «πράσινου» ομολόγου της, ύψους Euro500 εκατ. με

επιτόκιο 2,25% και λήξη το 2026.

Σημειώνεται ότι ποσό αντίστοιχο με τα καθαρά κεφάλαια που θα

αντληθούν από τις ομολογίες, θα διατεθεί για την ανάπτυξη «πράσινων»

έργων και υποδομών, όπως προβλέπεται στο πρόγραμμα πράσινων

ομολογιών (Green Bond Framework) της Εταιρείας.

Παράλληλα

συνεχίζεται σύμφωνα με το αρχικό χρονοδιάγραμμα η κατασκευή

του νέου σταθμού συνδυασμένου κύκλου με καύσιμο φυσικό αέριο

ισχύος 826 MW. Η ημερομηνία έναρξης δοκιμαστικής λειτουργίας

του σταθμού ηλεκτροπαραγωγής τοποθετείται στο τέλος του

τέταρτου τρίμηνου του 2021. Η MYTILINEOS, με την έναρξη

λειτουργίας της νέας μονάδας, θα διαθέτει συνολική

εγκατεστημένη ισχύ 2,3 GW από θερμικούς σταθμούς και μονάδες

ΑΠΕ.

|

| |

|

Πόσο κοστίζει στη ΔΕΗ το νέο ράλι στις τιμές των δικαιωμάτων

εκπομπής CO2

Σε περαιτέρω αύξηση του κόστους της λιγνιτικής

ηλεκτροπαραγωγής οδηγεί το νέο ράλι στις τιμές των

δικαιωμάτων εκπομπής CO2.

Όπως

γράφει o Xάρης

Φλουδόπουλος στο capital.gr, χθες

στο χρηματιστήριο των ρύπων, καταγράφηκε νέο ιστορικό ρεκόρ

με την τιμή των δικαιωμάτων εκπομπής διοξειδίου του άνθρακα

να εκτινάσσεται στα 49,65 ευρώ/τόνος.

Αυτό σημαίνει ότι η ρυπογόνος λιγνιτική παραγωγή, η οποία

βαρύνεται με σημαντικές εκπομπές CO2, καθίσταται ακόμη πιο

ασύμφορη.

Συγκεκριμένα για την παραγωγή μιας λιγνιτικής μεγαβατώρας

εκλύεται στην ατμόσφαιρα περίπου 1,5 τόνος CO2, δηλαδή μόνο

για την αγορά δικαιωμάτων εκπομπής CO2, το κόστος της

λιγνιτικής μεγαβατώρας εκτινάσσεται στα 74,5 ευρώ.

Αξίζει να τονιστεί ότι τα αλλεπάλληλα ρεκόρ στο

χρηματιστήριο των ρύπων, έρχονται ως αποτέλεσμα των νέων

συνθηκών που έχουν διαμορφωθεί στην ενεργειακή αγορά διεθνώς.

Η ζήτηση για δικαιώματα εκπομπής CO2 το τελευταίο διάστημα

ήταν αυξημένη καθώς οι μεγάλοι ρυπαντές κλείνουν τις θέσεις

τους για το 2020. Ταυτόχρονα οι καιρικές συνθήκες οδήγησαν

σε αύξηση της κατανάλωσης ηλεκτρικής ενέργειας.

Το παζλ συμπληρώνεται από τις πρόσφατες αποφάσεις της Ε.Ε.

για θέσπιση ακόμη πιο φιλόδοξων στόχων περιορισμού των

εκπομπών CO2 για το 2030. Αυτό σημαίνει ότι οι υψηλές τιμές

των τελευταίων εβδομάδων (μόλις τον περασμένο Φεβρουάριο η

τιμή των δικαιωμάτων ήταν στα 37 ευρώ ο τόνος) δεν είναι

πιθανό να αποκλιμακωθούν σημαντικά το επόμενο διάστημα.

Σε ό,τι αφορά στη ΔΕΗ, η επιχείρηση κατάφερε το 2020 να

περιορίσει σημαντικά τη λιγνιτική της παραγωγή και

συνακόλουθα τη δαπάνη για αγορές δικαιωμάτων CO2.

Συγκεκριμένα πέρυσι λόγω της λιγνιτικής παραγωγής της ΔΕΗ

εκλύθηκαν 15,47 εκατ. τόνοι CO2, από 23,09 εκατ. τόνους το

2019.

Αντίστοιχα το κόστος για αγορές δικαιωμάτων εκπομπής CO2

μειώθηκε από τα 546,44 εκατ. ευρω στα 393,48 εκατ. ευρώ.

Δηλαδή η ΔΕΗ εξοικονόμησε περίπου 153 εκατ. ευρώ, παρά το

γεγονός ότι το επίμαχο διάστημα οι τιμές των δικαιωμάτων

αυξήθηκαν από τα 23,6 ευρώ/τόνος στα 25,4 ευρώ/τόνος.

Συγκεκριμένα η ΔΕΗ κατάφερε να περιορίσει τη λιγνιτική της

παραγωγή κατά 45% από τις 10,4TWh στις 5,7TWh.

Πάντως με τις τρέχουσες τιμές των δικαιωμάτων CO2, η ΔΕΗ για

τις περυσινές εκπομπές των 15,47 εκατ. τόνων θα πλήρωνε

σήμερα 765 εκατ. ευρώ (από 393,48 εκατ. που πλήρωσε πέρυσι).

Σε κάθε περίπτωση η επιχείρηση έχει θέσει ως στόχο την

περαιτέρω μείωση της λιγνιτικής της παραγωγής και ήδη μέσα

στο 2021 έχει αποσυρθεί καθαρή λιγνιτική ισχύς 550MW ενώ

ακόμη 810MW αναμένεται να αποσυρθούν εντός του έτους.

Ειδικότερα σύμφωνα με το πλάνο της ΔΕΗ για την

απολιγνιτοποίηση προβλέπεται:

εντός του 2021 τη σταδιακή απόσυρση των μονάδων Καρδιά 3,4,

εντός του 2022 την απόσυρση των μονάδων Μεγαλόπολη 3 και

Άγιος Δημήτριος 1,2,3,4

εντός του 2023 την απόσυρση των μονάδων Μεγαλόπολη 4, Μελίτη

1 και Άγιος Δημήτριος 5.

|

| |

|

|

|

04/05/21 |

| |

|

Κλείνει ο κύκλος εξυγίανσης για την Εθνική

Αλλαγή σελίδας σηματοδοτεί για την Εθνική Τράπεζα η

τιτλοποίηση Frontier, η ολοκλήρωση της οποίας θα οδηγήσει σε

μείωση των μη εξυπηρετούμενων δανείων της τράπεζας σε μόλις

2,1 δισ. ευρώ και τον αντίστοιχο δείκτη σε μονοψήφιο ποσοστό

στα τέλη του 2021. Αυτό επισημαίνουν στη συνέντευξή τους

στην «Κ» η γενική διευθύντρια Διαχείρισης Απαιτήσεων

Εταιρικής και Λιανικής Τραπεζικής Φωτεινή Ιωάννου και ο

βοηθός γενικός διευθυντής Στρατηγικών Εργασιών Κώστας

Αδαμόπουλος, σημειώνοντας ότι ο κύκλος της εξυγίανσης για

την ΕΤΕ θα κλείσει με μια μικρού μεγέθους τιτλοποίηση που θα

ενταχθεί στον «Ηρακλή II». Η εξυγίανση επιτεύχθηκε χωρίς να

επηρεαστούν τα κεφάλαια της Εθνικής Τράπεζας, η οποία θα

έχει τον υψηλότερο δείκτη κεφαλαιακής επάρκειας των

τελευταίων ετών.

– Πόσο σημαντική κρίνετε τη συναλλαγή Frontier και ποιες

άλλες ενέργειες συμβάλλουν στην επίτευξη του στόχου σας για

τη μείωση των κόκκινων δανείων;

Φ. Ιωάννου:

Το Frontier αποτελεί τη μεγαλύτερη συναλλαγή που θα έχει

πραγματοποιήσει η Εθνική και σηματοδοτεί την ολοκλήρωση μιας

μεγάλης προσπάθειας μείωσης των μη εξυπηρετούμενων δανείων

που γίνεται τα τελευταία χρόνια. Η μείωση αυτή επιτεύχθηκε

μέσα από έναν συνδυασμό κινήσεων. Πρώτον, με έμφαση στη μη

οργανική μείωση των NPEs, μέσα από μια σειρά πωλήσεων

χαρτοφυλακίων όπως είναι το Frontier, ύψους 6,1 δισ. ευρώ.

Δεύτερον, με τη συστηματική δουλειά που έγινε στην οργανική

μείωση αυτών των δανείων, μέσω μεγάλου ύψους ρυθμίσεων, αλλά

και ρευστοποιήσεων, με το επιτυχημένο προϊόν που προσφέρει η

τράπεζα, το Split and Settle. Ενδεικτικά αναφέρω ότι, στην

ΕΤΕ, μόνο τα δύο τελευταία χρόνια, ρυθμίστηκαν δάνεια 3 δισ.

ευρώ. Στόχος μας είναι και πιστεύουμε ότι θα καταφέρουμε να

μειώσουμε τα NPEs της τράπεζας σε μονοψήφιο ποσοστό έως το

τέλος του 2021.

– Ποιο θα είναι το μέγεθος της τράπεζας μετά την ολοκλήρωση

της συναλλαγής Frontier και των άλλων μέτρων περιορισμού

πιστωτικού κινδύνου;

Κ. Αδαμόπουλος: Μετά το Frontier η Εθνική γυρίζει σελίδα. Τα

μη εξυπηρετούμενα δάνεια θα μειωθούν σε μόλις 2,1 δισ. ευρώ,

μετά και τις σχετικές προβλέψεις, σε έναν ισολογισμό ύψους

77 δισ. ευρώ. Το σημαντικότερο είναι ότι αυτή η μείωση

επιτεύχθηκε χωρίς να επηρεαστούν ουσιαστικά τα κεφάλαια της

τράπεζας και ότι στην post-COVID εποχή η Εθνική Τράπεζα θα

έχει τον υψηλότερο δείκτη κεφαλαιακής επάρκειας των

τελευταίων χρόνων και έναν από τους υψηλότερους της Ευρώπης.

Είναι αυτονόητο ότι το γεγονός αυτό θα μας επιτρέψει ακόμη

μεγαλύτερη παρουσία στη χρηματοδότηση των ελληνικών

επιχειρήσεων και νοικοκυριών, ενισχύοντας παράλληλα την

κερδοφορία της τράπεζας.

Την

τελευταία τετραετία έχει πραγματοποιηθεί μια κολοσσιαία

προσπάθεια από όλες τις τράπεζες για μείωση των μη

εξυπηρετούμενων ανοιγμάτων τους, μέσω πωλήσεων και

τιτλοποιήσεων. Συμπεριλαμβάνοντας και τις τιτλοποιήσεις του

προγράμματος «Ηρακλής», η μη οργανική μείωση των NPEs στην

Ελλάδα ξεπερνά τα 45 δισ. ευρώ, μέσα από 20 συναλλαγές. Η

Εθνική τα τελευταία χρόνια έχει πραγματοποιήσει οκτώ

αντίστοιχες συναλλαγές σε Ελλάδα, Κύπρο και Ρουμανία, που

οδήγησαν σε μείωση της τάξης των 12,5 δισ. ευρώ περίπου. Ας

σημειωθεί πως η Εθνική Τράπεζα ήταν εκείνη που ολοκλήρωσε με

επιτυχία την πρώτη πώληση χαρτοφυλακίου πανευρωπαϊκά μετά το

ξέσπασμα της πανδημίας, στο δεύτερο τρίμηνο του 2020, με τα

projects Icon, Marina και Danube. Και αυτό επιτεύχθηκε

δείχνοντας την απαιτούμενη ευελιξία στη δομή της συναλλαγής,

προσαρμογή στις απαιτήσεις της αγοράς κάθε εποχή και φυσικά

την απαιτούμενη βούληση απέναντι στην καταιγίδα.

Απολογιστικά, ο προσεκτικός σχεδιασμός των συναλλαγών σε όλα

τα στάδια και η συστράτευση όλων των στελεχών της τράπεζας

είναι ο τρόπος που πετύχαμε να τις ολοκληρώσουμε με θετικό

πρόσημο για τα κεφάλαια της τράπεζας. Από την επιλογή του

χαρτοφυλακίου με βάση τις συνθήκες της αγοράς και την ακριβή

παρουσίασή του, μέχρι τον σχεδιασμό της δομής και την

ανεύρεση εναλλακτικών λύσεων στα προβλήματα και τις

απαιτήσεις που προέκυψαν στις διαπραγματεύσεις με τους

επενδυτές.

– Ο κύριος όγκος των δανείων που είχαν ενταχθεί σε

μορατόριουμ φαίνεται ότι επανέρχεται σε καθεστώς

εξυπηρέτησης. Εντούτοις ένας σημαντικός αριθμός αυτών των

δανείων συνδέεται με το πρόγραμμα «Γέφυρα» ή τα προγράμματα

step up της τράπεζας. Ποιες είναι οι εκτιμήσεις για την

εξέλιξη αυτών των δανείων μετά τη λήξη της επιδότησης ή των

μέτρων διευκόλυνσης;

Φ. Ιωάννου:

Το υπόλοιπο δανείων σε μορατόρια, για το σύνολο των πιστωτών,

ανέρχεται περίπου στα 25 δισ. ευρώ για όλες τις τράπεζες.

Από τα μέχρι σήμερα στοιχεία, προκύπτει ότι ένα ποσοστό 80%

των δανείων που είχαν ενταχθεί σε μορατόριουμ πιστεύουμε ότι

θα επανέλθει σε καθεστώς εξυπηρέτησης μετά τη λήξη της

περιόδου χάριτος. Το πρόγραμμα «Γέφυρα» και τα προγράμματα

των τραπεζών βοηθούν ώστε να παραμείνουν ενήμεροι

δανειολήπτες που πιθανόν αντιμετωπίζουν προσωρινά οικονομικά

προβλήματα εξαιτίας της υγειονομικής κρίσης. Ο χρονικός

ορίζοντας των προγραμμάτων αυτών είναι μέχρι το τέλος του

έτους, οπότε εκτιμάται ότι θα έχει ανακάμψει η οικονομική

δραστηριότητα με θετικό αντίκτυπο και στα εισοδήματα των

δανειοληπτών. Συνεπώς, η εκτίμησή μου είναι ότι οι

δανειολήπτες που έκαναν χρήση των προγραμμάτων αυτών θα

παραμείνουν σε καθεστώς εξυπηρέτησης και μετά τη λήξη των

προγραμμάτων διευκόλυνσης.

– Η κυβέρνηση προωθεί την επέκταση του «Ηρακλή». Προτίθεστε

να συμμετάσχετε περαιτέρω με μια νέα τιτλοποίηση; Ποιες

βελτιώσεις εκτιμάτε ότι μπορούν να γίνουν στον μηχανισμό;

Κ. Αδαμόπουλος: Η επέκταση του «Ηρακλή» σε αυτό που

συνηθίζουμε να αποκαλούμε «Ηρακλή ΙΙ» ήταν απαραίτητη για

όλες τις ελληνικές τράπεζες. Το πρόγραμμα παροχής εγγυήσεων

«Ηρακλής» λειτούργησε κατά γενική ομολογία με ιδιαίτερη

επιτυχία, έγινε θερμά αποδεκτό από το τραπεζικό σύστημα και

τους διεθνείς επενδυτές και δημιούργησε προϋποθέσεις για

δραστική μείωση των μη εξυπηρετούμενων δανείων, με ευνοϊκή

κεφαλαιακή μεταχείριση και λελογισμένο ύψος προμήθειας προς

το ελληνικό Δημόσιο. Δικαιολογημένα θεωρείται η πιο

καινοτόμος παρέμβαση των τελευταίων χρόνων στην κατεύθυνση

της εξυγίανσης των τραπεζικών ισολογισμών. Με τη μετάβαση

στον «Ηρακλή ΙΙ», μας δίνεται η ευκαιρία να βελτιώσουμε

περαιτέρω το νομοθετικό πλαίσιο, αντλώντας από την εμπειρία

32 δισ. ευρώ τιτλοποιήσεων που πραγματοποιήθηκαν στο πλαίσιο

του «Ηρακλή». Οι προτάσεις που τράπεζες και servicers

υποβάλαμε προς το υπουργείο αντλούν από τη διεθνή εμπειρία,

δεν προσκρούουν στους περιορισμούς που έχουν τεθεί από την

Ευρωπαϊκή Επιτροπή και δεν θίγουν τα συμφέροντα του

ελληνικού Δημοσίου ως εγγυητή. Για να κλείσουμε τον κύκλο

της εξυγίανσης, πρόθεσή μας είναι η συμμετοχή της στον «Ηρακλή

ΙΙ», με μια τελευταία μέτριου μεγέθους συναλλαγή.

Επιλεκτική χρηματοδότηση βιώσιμων επιχειρήσεων

– Με δεδομένο ότι τόσο οι πωλήσεις όσο και οι τιτλοποιήσεις

συνοδεύονται από την ανάθεση της διαχείρισης αυτών των

δανείων, κατά πόσον η Γενική Διεύθυνση Καθυστερήσεων, της

οποίας είστε επικεφαλής, θα παραμείνει με αυτά τα

χαρακτηριστικά; Ποιος θα είναι ο ρόλος της;

Φ. Ιωάννου:

Αν και πιστεύω ότι οι ροές των μη εξυπηρετούμενων ανοιγμάτων

θα ομαλοποιηθούν, εντούτοις υπάρχει μια νέα πραγματικότητα

που πρέπει να αντιμετωπίσουμε. Οι πιθανές συνέπειες της

πανδημίας, παρά τη λήψη μέτρων κρατικής ενίσχυσης των

πληγέντων κλάδων και των μέτρων ανακούφισης που υιοθέτησε το

τραπεζικό σύστημα, θα δημιουργήσουν μια νέα ροή, το μέγεθος

της οποίας δεν μπορεί σήμερα με ακρίβεια να προσδιοριστεί. Η

Εθνική Τράπεζα, που δεν επέλεξε τη δομή της απόσχισης

δραστηριοτήτων, θα είναι η μόνη τράπεζα με έμπειρο

στελεχιακό δυναμικό, έτοιμη να αντιμετωπίσει έγκαιρα και

αποτελεσματικά τα νέα NPEs, διατηρώντας την αυτονομία και

την ευελιξία στις όποιες κινήσεις χρειαστεί να γίνουν.

Υπάρχει, επίσης, ένα ακόμη πεδίο δραστηριότητας που πιστεύω

ότι θα προκύψει. Αυτό που διαμορφώνεται μέσα από την

αναδιάταξη των δανείων, τις στρατηγικές αποεπένδυσης των

διαχειριστών απαιτήσεων και των funds που επένδυσαν στο

ελληνικό NPL market. Πιστεύω ότι θα υπάρξουν σημαντικές

ευκαιρίες για την τράπεζα να τοποθετηθεί επιλεκτικά σε

επιχειρήσεις και ιδιώτες που θα έχουν πλέον εξυγιανθεί. Σε

μια χώρα που έφτασε να έχει δείκτη μη εξυπηρετούμενων

δανείων στο 50%, είναι προφανές ότι ένα ποσοστό θα μπορέσει

να εξυγιανθεί και να επιστρέψει στους ισολογισμούς των

τραπεζών. Οποια τράπεζα καταφέρει να κερδίσει το παιχνίδι

της επανένταξης ιδιωτών και επιχειρήσεων θεωρώ ότι θα έχει

σημαντικό πλεονέκτημα για το μέλλον. Τα στελέχη του δικού

μας χώρου, με την εμπειρία των τελευταίων χρόνων, μπορούν να

«διαχωρίσουν την ήρα από το στάρι» και να παίξουν σημαντικό

ρόλο σε αυτή τη νέα πρόκληση.

– Η ΕΤΕ έχει ανακοινώσει ότι δεν θα καταφύγει στο μοντέλο

hive down (απόσχιση τραπεζικής δραστηριότητας) για την

απορρόφηση της ζημίας της τιτλοποίησης Frontier. Παραμένει

αυτός ο σχεδιασμός ενόψει και πιθανών νέων τιτλοποιήσεων;

Κ.

Αδαμόπουλος: Χωρίς αμφιβολία το μοντέλο του hive down ήταν

μια ιδιαίτερα καινοτόμος σκέψη, που βοήθησε τις υπόλοιπες

συστημικές τράπεζες να ξεπεράσουν τον σκόπελο των επιπλοκών

ενεργοποίησης του DTC (αναβαλλόμενος φόρος), που με τη σειρά

του, όταν εισήχθη στο ναδίρ της κρίσης, αποτέλεσε

λύση-σωτηρία για τις τράπεζες. Ο δικός μας σχεδιασμός ήταν

διαφορετικός. Η Εθνική δεν χρειάστηκε να καταφύγει σε αυτή

τη λύση για να ολοκληρώσει ουσιαστικά την εξυγίανση του

ισολογισμού της με τη συναλλαγή Frontier. Οσον αφορά την

ίδια τη συναλλαγή, ο πρώτος παράγοντας που την καθιστά τόσο

επιτυχημένη είναι η διαχρονικά καλή ποιότητα του

χαρτοφυλακίου της Εθνικής, σε συνδυασμό με την υψηλή κάλυψη

από προβλέψεις που «κτίστηκε» διαχρονικά. Ενας επιπλέον

παράγοντας που επιτρέπει την ελαχιστοποίηση της ζημίας σε

βαθμό που η συναλλαγή εκτιμάται να είναι έως και κεφαλαιακά

ουδέτερη, είναι η δομή της. Εχουν χρησιμοποιηθεί καινοτομίες

που επιτυγχάνουν τη μεγιστοποίηση των ανακτήσεων, τη μείωση

των εξόδων και τη μεγιστοποίηση του ύψους των ομολόγων

υψηλής εξοφλητικής προτεραιότητας.

– Σε δύο μήνες θα τεθεί σε εφαρμογή η διαδικασία του

εξωδικαστικού μηχανισμού που προβλέπεται στον νέο πτωχευτικό

νόμο; Εκτιμάτε ότι θα οδηγηθούμε σε μαζικά αιτήματα για

διευθετήσεις μέσω αυτής της διαδικασίας και κάτω από ποιες

προϋποθέσεις θεωρείτε ότι θα λειτουργήσει αποτελεσματικά;

Φ. Ιωάννου:

Το έργο είναι σε εξέλιξη και εκτιμάται ότι η ηλεκτρονική

πλατφόρμα για την υποδοχή αιτημάτων για τον εξωδικαστικό

μηχανισμό θα είναι έτοιμη τον Ιούνιο. Επιχειρείται η

δημιουργία ενός σύγχρονου εργαλείου παραγωγής βιώσιμων

λύσεων διευθέτησης, λαμβάνοντας υπόψη τη συνολική έκθεση του

οφειλέτη έναντι των πιστωτών και του Δημοσίου. Η άρση του

τραπεζικού και φορολογικού απορρήτου θα προσδώσει διαφάνεια

στην εξεύρεση εξωδικαστικής λύσης, ενώ η τήρηση του χρονικού

διαστήματος των δύο μηνών για την ολοκλήρωση της ρύθμισης θα

συμβάλει στην αποτελεσματικότητα του μηχανισμού,

αποκλείοντας στρατηγικές συμπεριφορές που είχαν δημιουργηθεί

σε προηγούμενα νομοθετήματα. Οι τράπεζες υποστηρίζουμε και

συμμετέχουμε ενεργά στην επιτυχή ολοκλήρωση του έργου σε

συνεργασία με την Ειδική Γραμματεία Διαχείρισης Ιδιωτικού

Χρέους και το υπουργείο Οικονομικών.

– Ποια πολιτική θα ακολουθήσει η τράπεζα σε μεγάλα corporate

δάνεια επιχειρήσεων που δεν θεωρούνται βιώσιμες;

Φ. Ιωάννου: Ο αριθμός των μεγάλων εταιρικών NPEs που

δημιουργήθηκαν στο παρελθόν στην ΕΤΕ έχει σε πολύ μεγάλο ποσοστό

αντιμετωπιστεί. Η σημερινή διαχείριση σχετίζεται κυρίως με

τη χρονική ωρίμανση των ενεργειών που έχουν στρατηγικά

σχεδιασθεί, και ενδεικτικά αναφέρω «Debt to Asset»

συναλλαγές, ενέργειες αναγκαστικής εκτέλεσης, περιπτώσεις

που αναμένουμε τις αποφάσεις των δικαστηρίων για υπαγωγή σε

ειδική διαχείριση κ.λπ. Παράλληλα, έχουμε αποφασίσει ότι σε

περιπτώσεις που δεν μπορούμε να δώσουμε τον τόνο της λύσης,

λόγω μικρού ποσοστού στον δανεισμό της επιχείρησης, η

προτεινόμενη προσέγγιση είναι η όσο το δυνατόν πιο γρήγορη

αποεπένδυση, όπου είναι εφικτό. Αντίθετα, όπου η πρωτοβουλία

κινήσεων είναι στο χέρι μας, όλες οι επιλογές εξετάζονται

και συνεκτιμώνται με κύριο γνώμονα τη μεγιστοποίηση της

ανάκτησης. Οσον αφορά τις ενδεχόμενες νέες ροές, το κρίσιμο

ζήτημα είναι η «έγκαιρη αναγνώριση» των κατ’ αρχήν βιώσιμων

και μη βιώσιμων δανείων. Εχουμε μάθει πλέον ότι ο χρόνος στη

διαχείριση των NPEs είναι εξαιρετικά κρίσιμος παράγοντας,

καθώς η εμπειρία έχει δείξει ότι η πραγματική αξία ανάκτησης

είναι συνήθως αντίστροφη συνάρτηση του χρόνου υλοποίησης,

και αυτό ισχύει για όλες τις επιχειρήσεις, βιώσιμες και μη.

Εμείς στην Εθνική Τράπεζα έχουμε ξεκάθαρη στρατηγική

κατεύθυνση: έγκαιρη αναγνώριση, άμεση κατάρτιση του Σχεδίου

Ενεργειών και ταχύτητα στη λήψη των αποφάσεων.

|

| |

|

|

|

01/05/21 |

| |

|

|

|

Ισχυρά τα «αντισώματα» των εισηγμένων εταιρειών έναντι της

πανδημίας

Χωρίς αμφιβολία, η πανδημία άφησε σημαντικό αρνητικό

αποτύπωμα στις ελληνικές εισηγμένες εταιρείες, ωστόσο σε

γενικές γραμμές εμφανίστηκαν πιο ανθεκτικές σε σχέση με τις

προσδοκίες που υπήρχαν, όπως δείχνει η μέχρι τώρα εικόνα των

ετήσιων αποτελεσμάτων, με αρκετές να εμφανίζουν ισχυρά «αντισώματα»

έναντι της πανδημίας.

Όπως αναφέρει η Ελευθερία Κούρταλη στην Καθημερινή, συνολικά

88 εισηγμένες έχουν ανακοινώσει αποτελέσματα, ένα ικανό

δείγμα το οποίο αποτελεί τα 2/3 του συνόλου και περιλαμβάνει

την πλειονότητα των μεγάλων ομίλων. Οπως σημειώνει ο Νίκος

Καυκάς, υπεύθυνος του τμήματος Ανάλυσης της Depolas

Investment Services, η επεξεργασία των ισολογισμών δείχνει

ότι η πτώση εσόδων ήταν γεγονός για περίπου τα 2/3 των

εισηγμένων. Συγκεκριμένα, 53 εισηγμένες (60%) κατέγραψαν

μείωση στον κύκλο εργασιών τους, με το αθροιστικό ποσοστό να

ανέρχεται στο -14,9% (55 δισ. ευρώ έναντι 64,63 δισ. πέρυσι).

Ωστόσο, όπως προσθέτει, εξαιρώντας τις πετρελαϊκές εταιρείες

και την Aegean (λόγω σοβαρότερων επιπτώσεων στους εν λόγω

κλάδους), η πτώση στον κύκλο εργασιών κινείται στο -5,4% για

το 2020 έναντι του 2019. Αν επιπλέον αφαιρεθούν τράπεζες και

ΔΕΗ, η υποχώρηση στον κύκλο εργασιών διαμορφώνεται στο

-8,3%. Αντίστοιχα, η λειτουργική κερδοφορία EBITDA κινήθηκε

στο -14,5% (αφαιρώντας όλες τις παραπάνω εταιρείες), με το

90% των εταιρειών να καταγράφει θετικά EBITDA, ενώ 5

εισηγμένες εκ των 88 πέρασαν σε αρνητικό EBITDA έναντι 4 που

κατάφεραν το αντίστροφο.

Σε επίπεδο καθαρής κερδοφορίας το πρόσημο ήταν αρνητικό, με

τις ζημίες να ανέρχονται στο 1,15 δισ. ευρώ έναντι κερδών

1,56 δισ. ευρώ το 2019. Ωστόσο, πάλι για λόγους σύγκρισης,

αφαιρούνται οι τράπεζες (ζημίες λόγω συναλλαγών

τιτλοποιήσεων), οι πετρελαϊκές (ζημίες αποθεμάτων), η ΔΕΗ

και η Aegean λόγω μη επαναλαμβανόμενων εγγραφών και

καταγράφεται πτώση καθαρής κερδοφορίας κατά 40,3% σε σχέση

με το 2019. Αξίζει να σημειώσουμε ότι υπήρχαν έκτακτες

εγγραφές και σε άλλες περιπτώσεις που έπαιξαν σημαντικό ρόλο

στην τελική γραμμή.

Επιπλέον, συνολικά 62 εισηγμένες εμφάνισαν κέρδη, ενώ 26

ήταν ζημιογόνες. Παράλληλα, 38 βελτίωσαν τα αποτελέσματά

τους, με αύξηση κερδών ή μείωση ζημιών, ενώ 9 από αυτές

μετέτρεψαν τις ζημίες σε κέρδη. Επιδείνωση στα αποτελέσματα,

με μείωση κερδών ή αύξηση ζημιών ή μετατροπή των κερδών σε

ζημίες, εμφάνιζαν 59 εισηγμένες. Τα μεγαλύτερα κέρδη μετά

φόρων εμφάνισαν οι Coca-Cola (431,4 εκατ. ευρώ), OTE (263,4

εκατ.), ΟΠΑΠ (205,3 εκατ.), Jumbo (138,7 εκατ.) και

Μυτιληναίος (128,9 εκατ.).

Παράλληλα, σε 20 ανέρχονται οι εισηγμένες εταιρείες που παρά

την πανδημία κατάφεραν να κλείσουν το έτος με «γεμάτα»

ταμεία (ταμειακά διαθέσιμα μεγαλύτερα από τον συνολικό

δανεισμό). Το μεγαλύτερο ταμείο καταγράφεται στην ΕΥΔΑΠ, το

οποίο και διαμορφώνεται στα 460 εκατ. ευρώ, ακολουθεί η

Jumbo με 359 εκατ. ευρώ, η ΟΛΘ με 87,6 εκατ. ευρώ, η ΕΥΑΘ με

81,5 εκατ. ευρώ, η Alpha Αστικά Ακίνητα με 79,1 εκατ. ευρώ

και η ΟΛΠ με 60,3 και την 20άδα συμπληρώνουν οι: Ευρωπαϊκή

Πίστη, Ειδησεοφωνική, Mermeren, ΑΔΜΗΕ, Entersoft, AS

Company, Ιντεάλ, Epsilon Net, Byte, CNL Capital, Alpha Trust

Ανδρομέδα, Alpha Trust, Vidavo και Centric. Το σύνολο των

καθαρών ταμείων των 20 αυτών εισηγμένων διαμορφώνεται στο

1,2 δισ. ευρώ.

|

| |

|

|

|

30/04/21 |

| |

|

Τράπεζα Πειραιώς: Πως κατανέμονται

τα ποσοστά των μετόχων μετά την ΑΜΚ

Η «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΕΙΑ» και η «Euroxx

Χρηματιστηριακή Α.Ε.Π.Ε.Υ.» ενεργώντας υπό την ιδιότητά τους

ως Κύριοι Ανάδοχοιτης Δημόσιας Προσφοράς (όπως αυτή ορίζεται

κατωτέρω) ανακοινώνουν, σύμφωνα με την εγκύκλιο υπ' αριθ.

23/22.06.2004 της Επιτροπής Κεφαλαιαγοράς, τα ακόλουθα:

1. Κατόπιν της εξουσιοδότησης που του παρασχέθηκε δυνάμει

της από 7 Απριλίου 2021 απόφασης της Έκτακτης Γενικής

Συνέλευσης των μετόχων της Πειραιώς Holdings, στις 16

Απριλίου 2021, το Διοικητικό Συμβούλιο της Πειραιώς Holdings

ενέκρινε, μεταξύ άλλων, την αύξηση του μετοχικού κεφαλαίου

της μέχρι και €1.200.000.000,00, με την έκδοση μέχρι και

1.200.000.000 Νέων Μετοχών, με τιμή διάθεσης μεταξύ €1,00,

κατ’ ελάχιστον, και €1,15, κατά το μέγιστο, με καταβολή

μετρητών και αποκλεισμό του δικαιώματος προτίμησης των

υφιστάμενων μετόχων της Εταιρείας και την εισαγωγή των Νέων

Μετοχών στην Κύρια Αγορά της Ρυθμιζόμενης Αγοράς Αξιογράφων

του Χρηματιστηρίου Αθηνών (το «Χ.Α.») (η «Αύξηση Μετοχικού

Κεφαλαίου»).

2. Οι Νέες Μετοχές διατέθηκαν:

(α) στην Ελλάδα μέσω δημόσιας προσφοράς στο επενδυτικό κοινό,

σύμφωνα με τον Κανονισμό (ΕΕ) 2017/1129 («Κανονισμός 1129»),

τις εφαρμοστέες διατάξεις του Ν. 4706/2020 και τις οικείες

αποφάσεις της Επιτροπής Κεφαλαιαγοράς (η «Δημόσια Προσφορά»),

και

(β) στην αλλοδαπή μέσω ιδιωτικής τοποθέτησης με τη

διαδικασία διεθνούς βιβλίου προσφορών (book building) (η

οποία δε συνιστά δημόσια προσφορά κατά τις διατάξεις του

Κανονισμού 1129 και της λοιπής εφαρμοζόμενης νομοθεσίας) σε

ειδικούς επενδυτές, επιλέξιμους αντισυμβαλλομένους και

λοιπούς θεσμικούς επενδυτές (συμπεριλαμβανομένου του Ταμείου

Χρηματοπιστωτικής Σταθερότητας), σύμφωνα με την κατά

περίπτωση εφαρμοζόμενη νομοθεσία (η «Διεθνής Προσφορά» και

από κοινού με τη Δημόσια Προσφορά, η «Συνδυασμένη Προσφορά»).

3. Σε συνέχεια της ολοκλήρωσης της Συνδυασμένης Προσφοράς

την 23η Απριλίου 2021, θα εκδοθεί το σύνολο των Νέων

Μετοχών, ήτοι 1.200.000.000 Νέες Μετοχές.

4. Δυνάμει της από 23 Απριλίου 2021 απόφασης του Διοικητικού

Συμβουλίου της Εταιρείας, η τιμή διάθεσης των Νέων Μετοχών

στη Συνδυασμένη Προσφορά ορίσθηκε στο ανώτατο επίπεδο του

εύρους τιμών, ήτοι σε €1,15 ανά Νέα Μετοχή. 2

5. Από τις Νέες Μετοχές:

(α) 180.000.000 Νέες Μετοχές (ήτοι, ποσοστό 15% των Νέων

Μετοχών) κατανεμήθηκαν στους επενδυτές που συμμετείχαν στη

Δημόσια Προσφορά. Συγκεκριμένα:

(i) 38.248.791 από τις Νέες Μετοχές (ήτοι, ποσοστό 21,25%

των Νέων Μετοχών που επιμερίσθηκαν στη Δημόσια Προσφορά)

κατανεμήθηκαν σε ειδικούς επενδυτές κατά την έννοια του

Άρθρου 2, σημείο (ε) του Κανονισμού (ΕΕ) 1129/2017, (οι

«Ειδικοί Επενδυτές»).

Από αυτές τις 38.248.791 Νέες Μετοχές: (1) 12.394.911 (ήτοι

ποσοστό 6,89% των Νέων Μετοχών που επιμερίσθηκαν στη Δημόσια

Προσφορά) κατανεμήθηκαν σε Ειδικούς Επενδυτές που

δικαιούνταν προνομιακής κατανομής, σύμφωνα με τους όρους και

υπό τις προϋποθέσεις της Δημόσιας Προσφοράς (από κοινού οι

«Όροι»), και (2) 25.853.880 (ήτοι ποσοστό 14,36% των Νέων

Μετοχών που επιμερίσθηκαν στη Δημόσια Προσφορά)

κατανεμήθηκαν σε Ειδικούς Επενδυτές που είτε δεν δικαιούνταν

προνομιακής κατανομής είτε εγγράφηκαν για αριθμό Νέων

Μετοχών που υπερέβαινε εκείνον για τον οποίο δικαιούνταν

προνομιακής κατανομής, σε κάθε περίπτωση σύμφωνα με τους

Όρους.

(ii) 141.751.209 από τις Νέες Μετοχές (ήτοι ποσοστό 78,75%

των Νέων Μετοχών που επιμερίσθηκαν στη Δημόσια Προσφορά)

κατανεμήθηκαν σε επενδυτές που δεν εμπίπτουν στην κατηγορία

των Ειδικών Επενδυτών (οι «Ιδιώτες Επενδυτές»). Από αυτές

τις 141.751.209 Νέες Μετοχές:

(1) 74.561.406 (ήτοι ποσοστό 41,42% των Νέων Μετοχών που

επιμερίσθηκαν στη Δημόσια Προσφορά) κατανεμήθηκαν Ιδιώτες

Επενδυτές που δικαιούνταν προνομιακής κατανομής, σύμφωνα με

τους Όρους, και

(2) 67.189.803 (ήτοι ποσοστό 37,33% των Νέων Μετοχών που

επιμερίσθηκαν στη Δημόσια Προσφορά) κατανεμήθηκαν σε Ιδιώτες

Επενδυτές που είτε δεν δικαιούνταν προνομιακής κατανομής

είτε εγγράφηκαν για αριθμό Νέων Μετοχών που υπερέβαινε

εκείνον για τον οποίο δικαιούνταν προνομιακής κατανομής, σε

κάθε περίπτωση σύμφωνα με τους Όρους.

(β) 1.020.000.000 από τις Νέες Μετοχές (ήτοι, ποσοστό 85%

των Νέων Μετοχών) κατανεμήθηκαν στους επενδυτές που

συμμετείχαν στη Διεθνή Προσφορά. Το Ταμείο Χρηματοπιστωτικής

Σταθερότητας («ΤΧΣ») και οι Paulson & Co. Inc. (ενεργούσα

για λογαριασμό επενδυτικών κεφαλαίων υπό τη διαχείρισή της),

Helikon Investment Limited και Αριστοτέλης Μυστακίδης

συμμετείχαν στην Αύξηση Μετοχικού Κεφαλαίου μέσω της

Διεθνούς Προσφοράς. Από τις Νέες Μετοχές που επιμερίσθηκαν

στη Διεθνή Προσφορά:

·

Στο ΤΧΣ κατανεμήθηκαν 306.703.672 από τις Νέες Μετοχές, ήτοι

30,07% της Διεθνούς Προσφοράς και 25,56% της Συνδυασμένης

Προσφοράς.

·

Στην Paulson & Co. Inc. κατανεμήθηκαν 230.434.782 από τις

Νέες Μετοχές, ήτοι 22,59% της Διεθνούς Προσφοράς και 19,20%

της Συνδυασμένης Προσφοράς.

·

Στη Helikon Investment Limited κατανεμήθηκαν 65.217.391 από

τις Νέες Μετοχές, ήτοι 6,39% της Διεθνούς Προσφοράς και

5,43% της Συνδυασμένης Προσφοράς.

·

Στον κ. Αριστοτέλη Μυστακίδη κατανεμήθηκαν 34.782.608 από

τις Νέες Μετοχές, ήτοι 3,41% της Διεθνούς Προσφοράς και

2,90% της Συνδυασμένης Προσφοράς.

6. Τα συνολικά κεφάλαια που άντλησε η Εταιρεία μέσω της

Συνδυασμένης Προσφοράς ανέρχονται, πριν την αφαίρεση των

δαπανών έκδοσης, σε €1.380.000.000,00 [Δημόσια Προσφορά

(€1,15 * 180.000.000 Νέες Μετοχές = €207.000.000,00) και

Διεθνής Προσφορά (€1,15 * 1.020.000.000 Νέες Μετοχές=

€1.173.000.000,00)].

7. Λαμβάνοντας υπόψη κατά τον υπολογισμό μόνο τις έγκυρες

συμμετοχές, η συνολική ζήτηση που εκδηλώθηκε κατά τη Δημόσια

Προσφορά αντιστοιχεί σε 452.037.014 από τις Νέες Μετοχές,

υπερκαλύπτοντας με αυτόν τον τρόπο το συνολικό αριθμό των

Νέων Μετοχών που επιμερίσθηκαν στη Δημόσια Προσφορά (ήτοι

180.000.000 από τις Νέες Μετοχές) κατά 2,51 φορές περίπου.

Επίσης, λαμβάνοντας υπόψη κατά τους παρακάτω υπολογισμούς

μόνο τις έγκυρες συμμετοχές:

(α) η ζήτηση από τις 9.623 αιτήσεις των Ιδιωτών Επενδυτών

που υποβλήθηκαν κατά τη Δημόσια Προσφορά αντιστοιχεί σε

338.197.881 Νέες Μετοχές, υπερκαλύπτοντας τις κατανεμηθείσες

στην κατηγορία αυτή 141.751.209 Νέες Μετοχές κατά 2,39 φορές

περίπου, και

(β) η ζήτηση από τις 72 αιτήσεις των Ειδικών Επενδυτών που

υποβλήθηκαν κατά τη Δημόσια Προσφορά, ανήλθε σε 113.839.133

Νέες Μετοχές, υπερκαλύπτοντας τις κατανεμηθείσες στην

κατηγορία αυτή 38.248.791 Νέες Μετοχές κατά 2,98 φορές

περίπου.

Επίσης, σημειώνεται ότι, λαμβάνοντας υπόψη κατά τον

υπολογισμό μόνο τις έγκυρες συμμετοχές, η συνολική ζήτηση

που εκδηλώθηκε κατά τη Συνδυασμένη Προσφορά αντιστοιχεί σε

4.277.505.773 από τις Νέες Μετοχές, υπερκαλύπτοντας με αυτόν

τον τρόπο το συνολικό αριθμό των Νέων Μετοχών που

προσφέρθηκαν (ήτοι 1.200.000.000 τις Νέες Μετοχές) κατά 3,56

φορές περίπου.

Επομένως, κατά την ολοκλήρωση της Συνδυασμένης Προσφοράς,

καλύφθηκε το σύνολο των προσφερόμενων Νέων Μετοχών, ήτοι

1.200.000.000 Νέες Μετοχές.

8. Ως αποτέλεσμα των ανωτέρω, μετά και την από 29 Απριλίου

2021 έκθεση πιστοποίησης καταβολής του ποσού που

συγκεντρώθηκε από την Αύξηση Μετοχικού Κεφαλαίου, η οποία

συντάχθηκε από την εταιρεία «ΠραϊςγουώτερχαουςΚούπερς Α.Ε.»

σύμφωνα με το άρθρο 20 παρ. 6 του Ν. 4548/2018, και την από

29 Απριλίου 2021 πιστοποίηση καταβολής του ποσού της Αύξησης

Μετοχικού Κεφαλαίου από το Διοικητικό Συμβούλιο της

Εταιρείας, κατά την ίδια ημερομηνία, το μετοχικό κεφάλαιο

της Πειραιώς Holdings ανέρχεται συνολικά σε

€1.250.367.223,00 διαιρούμενο σε 1.250.367.223 κοινές,

ονομαστικές μετά ψήφου μετοχές, ονομαστικής αξίας € 1,00

εκάστη.

Σημειώνεται, τέλος , ότι οι Κύριοι Ανάδοχοι δεν ανέλαβαν για

δικό τους λογαριασμό Νέες Μετοχές ούτε ανέλαβαν, δυνάμει της

σχετικής σύμβασης αναδοχής που υπεγράφη με την Πειραιώς

Holdings στο πλαίσιο της Δημόσιας Προσφοράς, οποιαδήποτε

δέσμευση ανάληψης σε σχέση με τις Νέες Μετοχές.

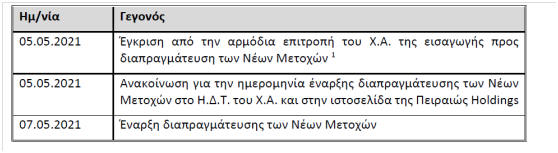

ΑΝΑΜΕΝΟΜΕΝΟ ΧΡΟΝΟΔΙΑΓΡΑΜΜΑ

Το αναμενόμενο χρονοδιάγραμμα της διαδικασίας εισαγωγής των

Νέων Μετοχών προς διαπραγμάτευση στο Χ.Α. παρατίθεται ως

ακολούθως:

Σημειώνεται ότι

το ως άνω χρονοδιάγραμμα εξαρτάται από αστάθμητους

παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση,

θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική

ανακοίνωση της Πειραιώς Holdings. |

| |

|

|

|

29/04/21 |

| |

|

Eurobank: Διεθνής απήχηση για το ομόλογο – Η κατανομή

Την πρώτη

συναλλαγή ομολόγου για το 2021 στις χρηματαγορές χονδρικής,

με την έκδοση ομολόγου υψηλής εξοφλητικής προτεραιότητας

(senior preferred) ύψους 500 εκατομμυρίων ευρώ ολοκλήρωσε η

Eurobank.

Η

εμπιστοσύνη των επενδυτών στα ομόλογα υψηλής εξοφλητικής

προτεραιότητας και των επιχειρηματικών σχεδίων της Eurobank

είχε σαν αποτέλεσμα η συνολική ζήτηση να ξεπεράσει τα 1,25

δισ. ευρώ, δίνοντας την δυνατότητα στην Eurobank να μειώσει

την απόδοση κατά 0,25%, από 2,375% που ήταν η αρχική

προσφορά, σε 2,125%.

Το ομόλογο

έχει εξαετή διάρκεια με ημερομηνία λήξης στις 5 Μαΐου 2027,

με δυνατότητα ανάκλησης στην ονομαστική αξία στα πέντε έτη

στις 5 Μαΐου 2026 και ετήσιο τοκομερίδιο 2,00% το οποίο

μπορεί να επανακαθοριστεί στις 5 Μαΐου 2026. Η ημερομηνία

εκκαθάρισης είναι στις 5 Μαΐου 2021 και τα ομόλογα θα

διαπραγματεύονται στο Χρηματιστήριο του Λουξεμβούργου (στην

αγορά Euro MTF).

Η

συναλλαγή σηματοδοτεί την επιστροφή της Eurobank στις

διεθνείς χρηματαγορές, την πρώτη από το 2017, αυξάνοντας την

διασπορά της επενδυτικής βάσης του Ομίλου. Η επιτυχία της

κάλυψης καταδεικνύει την αναγνώριση εκ μέρους των

χρηματαγορών, της σημαντικής προόδου του πιστοληπτικού

προφίλ της Eurobank καθώς και την εμπιστοσύνη τους στην

ελληνική οικονομία.

Η έκδοση

είχε διεθνή απήχηση σε θεσμικούς επενδυτές από 17 χώρες και

υπερκαλύφθηκε πάνω από δύο φορές, έχοντας συγκεντρώσει

εντολές πάνω από 80 διαφορετικούς επενδυτές.

Πέρα από

την υψηλή ζήτηση, σημειώθηκε συμμετοχή από ξένους επενδυτές,

αντιπροσωπεύοντας περίπου το 67% του βιβλίου προσφορών,

προερχόμενη κυρίως από το Ηνωμένο Βασίλειο (28%), την Ιταλία

(15%) και τη Γαλλία (15%). Το 44% κατανεμήθηκε σε

Διαχειριστές Κεφαλαίων (Asset Managers), το 22% σε Τράπεζες

και την ιδιωτική πελατεία τους και 19% Hedge Funds.

Τα

κεφάλαια που θα αντληθούν από την έκδοσή θα διατεθούν για

επιχειρηματικούς σκοπούς της Eurobank, συμπεριλαμβανομένης

της χρηματοδότησης περιβαλλοντικών έργων που προωθούν τη

χρήση ενέργειας από ανανεώσιμες πηγές.

Η έκδοση

αποτελεί το πρώτο βήμα της μεσοπρόθεσμης στρατηγικής της

Eurobank για την ικανοποίηση των υποχρεώσεων της όσον αφορά

την Ελάχιστη Απαίτηση Ιδίων Κεφαλαίων και Επιλέξιμων

Υποχρεώσεων (Minimum Required Eligible Liabilities – MREL)

μέχρι το 2025, και αντανακλά την πρόθεση της Τράπεζας να

συνεχίσει την δημιουργία ενός δικτύου ασφαλείας

προσανατολισμένο στην διάσωση με ίδια μέσα («bail-in-able

debt») αυξάνοντας την προστασία των καταθετών. Επίσης

συνεισφέρει στη δημιουργία μιας καμπύλης απόδοσης των

πιστωτικών τίτλων της Eurobank στη δευτερογενή αγορά και

δημιουργεί ένα σημείο αναφοράς για την απόδοση μελλοντικών

εκδόσεων.

Οι ως από

κοινού διοργανωτές του βιβλίου προσφορών της έκδοσης ήταν οι

BofA Securities, BNP Paribas, Goldman Sachs Bank Europe SE,

HSBC και UBS.

|

| |

|

|

|

Mytilineos: Το μεγάλο στοίχημα της εισόδου στον MSCI και οι

νέες μετοχικές προοπτικές