|

|

|

|

| |

|

"Μας

ακούνε..." |

|

|

|

Πριν από λίγο καιρό

είχε δημοσιευθεί μια ιδιαίτερα

ενδιαφέρουσα έκθεση της Morgan

Stanley, και θα σταθούμε σε αυτό που

θα μπορούσε να αποτελέσει το μεγάλο

στοίχημα για την ελληνική αγορά το

2026: την αναβάθμιση του Χ.Α. σε

κατηγορία ανεπτυγμένης αγοράς.

Παρότι η θεμελιώδης εικόνα της

ελληνικής οικονομίας εμφανίζεται

σήμερα ισχυρότερη από ποτέ, η Morgan

Stanley είχε επισημάνει έναν

«ασυνήθιστο» κίνδυνο: τη μετακίνηση

της Ελλάδας από τους δείκτες των

αναδυόμενων αγορών σε εκείνους των

ανεπτυγμένων.

Η αναβάθμιση αυτή,

αν και αποστέλλει θετικό μήνυμα,

ενδέχεται να επιφέρει βραχυπρόθεσμες

πιέσεις, όπως έχει φανεί ιστορικά.

Στην προηγούμενη αναβάθμιση της

Ελλάδας, η αγορά εμφάνισε σχεδόν

έναν χρόνο υποαπόδοσης· αντίθετα,

μετά την υποβάθμιση που ακολούθησε,

καταγράφηκε περίοδος έντονης

υπεραπόδοσης.

|

|

|

|

|

|

|

|

Η εξήγηση είναι

τεχνική: η Ελλάδα έχει σημαντικό

βάρος στους δείκτες των αναδυόμενων

αγορών, αλλά εξαιρετικά περιορισμένη

συμμετοχή στους δείκτες των

ανεπτυγμένων. Έτσι, τα παθητικά

κεφάλαια που παρακολουθούν τον EEMEA

θα χρειαστεί να περιορίσουν τις

θέσεις τους, ενώ τα αντίστοιχα

ευρωπαϊκά funds δύσκολα θα μπορέσουν

να καλύψουν το κενό. Δεν αλλάζει

κάτι ως προς τα θεμελιώδη μεγέθη της

οικονομίας· αλλάζουν όμως οι ροές

κεφαλαίων — εξέλιξη που μπορεί να

προκαλέσει προσωρινές πιέσεις στην

αγορά.

|

|

|

|

|

|

|

|

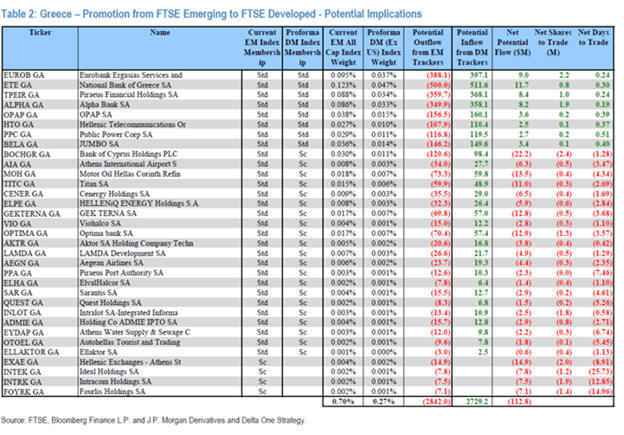

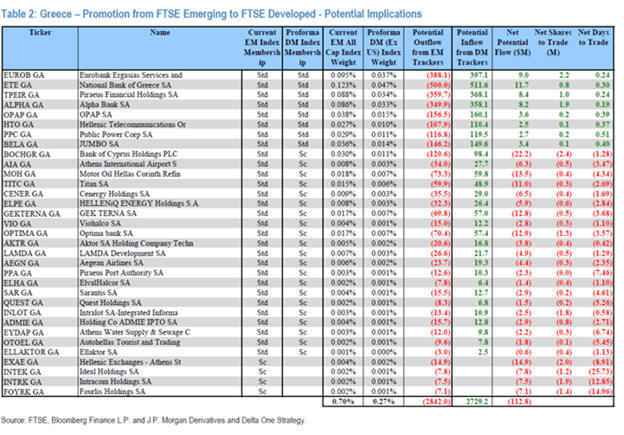

Αφού πιάσαμε το

ζήτημα της αναβάθμισης σε

αναπτυγμένη αγορά. Να θυμίσουμε τις

απόψεις που είχε εκφράσει η

JP

Morgan όσο

και αν όπως είχαμε σχολιάσει. Τα

νούμερα που αναφέρονται παρακάτω και

εκτιμώνται ως συνολικές εκροές είναι

πολύ μικρά νούμερα ειδικά για τους

τζίρους που κάνει το Χ.Α. τους

τελευταίους μήνες … Θυμίζουμε πως ο

David Aserkoff, CFA, της JP Morgan,

παραμένει πιστός στην άποψή του ότι

η ένταξη της ελληνικής

χρηματιστηριακής αγοράς στις

αναπτυγμένες αγορές (Developed

Markets – DM) ήταν λανθασμένη.

Αμέσως μετά την ανακοίνωση της

αναβάθμισης από τον FTSE Russell,

εξέδωσε σημείωμα εκφράζοντας την

απογοήτευσή του, τονίζοντας

χαρακτηριστικά: «Yes, we are unhappy

that FTSE upgraded Greece to DM».

Παρά το γεγονός ότι η κίνηση αυτή

δεν αποτέλεσε έκπληξη, ο Aserkoff

είχε πει ότι η Ελλάδα δεν ταιριάζει

πλήρως με τα χαρακτηριστικά των

αναδυόμενων αγορών (EM), καθώς είναι

μέλος της Ευρωζώνης με αξιολόγηση

επενδυτικής βαθμίδας.

Παρά τη θετική

ανάπτυξη της ελληνικής οικονομίας σε

σχέση με την υπόλοιπη Ευρωζώνη, τις

προσδοκίες ενίσχυσης του ευρώ έναντι

του δολαρίου και τη συγκριτικά υψηλή

αποτίμηση των ελληνικών τραπεζών, η

JP Morgan συνεχίζει να διατηρεί

θετική στάση για την Ελλάδα στις

στρατηγικές CEEMEA και Emerging

Markets. Ωστόσο, ο Aserkoff

υπογραμμίζει ότι η αναβάθμιση σε DM

μπορεί να έχει αρνητικές συνέπειες

για την εγχώρια χρηματιστηριακή

αγορά.

|

|

|

|

|

|

|

|

Τα επιχειρήματα

του Aserkoff

Σύμφωνα με τον ίδιο,

η μετατόπιση της αγοράς από

επενδυτές εστιάζοντες στις

αναδυόμενες αγορές σε ένα κοινό με

ευρωπαϊκό προσανατολισμό σημαίνει

ότι η προσοχή θα απομακρυνθεί από

την Ελλάδα. Όπως εξηγεί:

Καμία ελληνική

τράπεζα δεν κατατάσσεται στην πρώτη

50άδα των πανευρωπαϊκών

χρηματοπιστωτικών ιδρυμάτων.

Η ΔΕΗ είναι η 25η

μεγαλύτερη μετοχή στον δείκτη

πανευρωπαϊκών δημόσιων υπηρεσιών.

Η Jumbo κατατάσσεται

42η από 46 στον δείκτη πανευρωπαϊκών

καταναλωτικών αγαθών.

Ο Aserkoff

υπενθυμίζει επίσης την περίπτωση της

Metlen, η οποία μεταφέρθηκε από την

Αθήνα στο Λονδίνο. Μετά την ένταξη

στο FTSE100, ο μέσος ημερήσιος όγκος

συναλλαγών μειώθηκε στα 5,1 εκατ.

ευρώ, από 9,8 εκατ. ευρώ που ήταν

πριν στην Αθήνα, δείχνοντας την

πιθανή επίπτωση της αναβάθμισης σε

DM.

Ιστορική αναφορά

Ο αναλυτής

υπενθυμίζει ότι η Ελλάδα είχε

αναβαθμιστεί σε DM το 2001. Τότε, το

ενδιαφέρον για την ελληνική αγορά

είχε μειωθεί σημαντικά, και εκφράζει

την εκτίμηση ότι η ιστορία μπορεί να

επαναληφθεί με τη νέα αναβάθμιση.

Το πιο σημαντικό

πάντως από αυτά που είπε ήτανε άλλο.

Σύμφωνα με τον Aserkoff, η

αναβάθμιση από τον FTSE δεν έχει

τόσο μεγάλο αντίκτυπο όσο αυτή του

MSCI, ο οποίος αντιπροσωπεύει

περίπου τα 2/3 των παθητικών ροών

και την πλειοψηφία των ενεργών

δεικτών.

Ο MSCI ανακοίνωσε τον Ιούνιο ότι η

Ελλάδα πληροί όλα τα κριτήρια για

αναβάθμιση σε DM, εκτός από τον

κανόνα μεγέθους και της συνεχούς

ρευστότητας. Η τελική αναβάθμιση

αναμένεται με βάση τον ετήσιο

αναθεωρημένο προγραμματισμό τον Μάιο

του 2028, αν και υπάρχει η

δυνατότητα επιτάχυνσης της

διαδικασίας από τον MSCI μέσω

«συνετής διακριτικής ευχέρειας».

|

|

|

|

|

|

|

|

Θυμίζουμε πως πριν

τις παραπάνω αναφορές του αναλυτή

του οίκου. H JP Morgan είχε

αναφέρει σε άλλη ανάλυση της τα

παρακάτω.

Η αναβάθμιση του

Χρηματιστηρίου Αθηνών σε ανεπτυγμένη

αγορά από τον οίκο FTSE Russell

αποτελεί, σύμφωνα με την JP Morgan,

σημαντικό ορόσημο που αναγνωρίζει

την πρόοδο της ελληνικής

κεφαλαιαγοράς. Ωστόσο, η πραγματική

πρόκληση θα είναι η διατήρηση της

ελκυστικότητας και της ρευστότητας

των ελληνικών μετοχών σε ένα πιο

ανταγωνιστικό περιβάλλον.

Η Ελλάδα θα

επανενταχθεί στις ανεπτυγμένες

αγορές τον Σεπτέμβριο του 2026,

περισσότερο από μια δεκαετία μετά

την προηγούμενη υποβάθμισή της. Ο

FTSE σημειώνει ότι η χώρα πληροί τα

22 ποιοτικά κριτήρια της «FTSE

Quality of Markets Matrix», καθώς

και τις ελάχιστες απαιτήσεις σε

επενδύσιμη κεφαλαιοποίηση, αριθμό

εισηγμένων τίτλων, κατά κεφαλήν

εισόδημα και πιστοληπτική αξιολόγηση

«επενδυτικής βαθμίδας» από τους

τρεις κορυφαίους οίκους αξιολόγησης.

Επιπτώσεις για την

ελληνική αγορά

Σύμφωνα με την JP

Morgan, η Ελλάδα διαθέτει σήμερα 33

εταιρείες στον δείκτη FTSE Emerging

Market All Cap (29 στο τμήμα

«Standard» και 4 στο «Small Cap»).

Από αυτές, 29 αναμένεται να πληρούν

τα κριτήρια για ένταξη στον FTSE

Developed Market Index (8 στο

«Standard» και 21 στο «Small Cap»).

Η αναδιάρθρωση αυτή

προβλέπει:

Εκροές περίπου 2,84

δισ. δολαρίων από παθητικά

επενδυτικά κεφάλαια που ακολουθούν

τον δείκτη FTSE Emerging Markets.

Εισροές 2,7 δισ.

δολαρίων από funds που παρακολουθούν

τον δείκτη FTSE Developed Markets.

Το καθαρό αποτέλεσμα

εκτιμάται σε εκροή 112,8 εκατ.

δολαρίων για την ελληνική αγορά,

σύμφωνα με τις προβλέψεις της JP

Morgan.

Με την ένταξή της

στους ανεπτυγμένους δείκτες, η

Ελλάδα θα κατέχει περίπου 0,27% στον

FTSE Developed Market All Cap ex-US

Index, σημαντικά μειωμένο σε σχέση

με το 0,70% που κατέχει σήμερα στον

FTSE Emerging Market All Cap Index.

|

|

|

|

|

|

|

|

Οι

"ατάκες"

της

εβδομάδας |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|