|

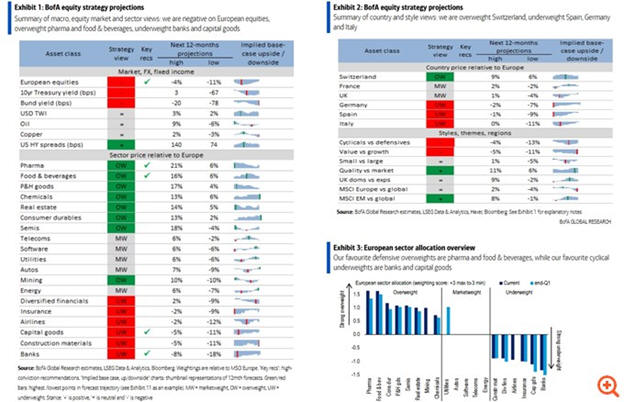

Διεθνείς Αγορές

Από τις

εκθέσεις διεθνών οίκων τις προηγούμενες ημέρες ξεχωρίσαμε την

παρακάτω:

Η Bank of

America προειδοποιεί ότι οι αγορές εμφανίζουν υπερβολική

αυτοπεποίθηση, παρά το αβέβαιο και γεμάτο κινδύνους περιβάλλον.

Αν και αυξάνονται οι πιθανότητες νέων εμπορικών συμφωνιών έως

την 1η Αυγούστου, ο κίνδυνος επιβολής υψηλότερων δασμών

παραμένει μεγάλος, ενισχυμένος από τις πρόσφατες απειλές του

Τραμπ.

Παράλληλα, οι

πληρωμές δασμών στις ΗΠΑ έχουν εκτοξευθεί: οι εταιρείες πλήρωσαν

230 δισ. δολάρια περισσότερα τον Ιούνιο (σε ετήσια βάση) σε

σχέση με τα τέλη του 2024, ενώ η BofA εκτιμά ότι βραχυπρόθεσμα

οι δασμοί θα μπορούσαν να φτάσουν το 1% του ΑΕΠ και το 10% των

εταιρικών κερδών. Το νέο νομοσχέδιο για τον προϋπολογισμό ίσως

δώσει κάποια στήριξη αργότερα φέτος, αλλά άλλες πολιτικές, όπως

η αυστηρότερη μεταναστευτική γραμμή, πιθανόν να επιτείνουν την

επιβράδυνση της ανάπτυξης.

Γιατί η αγορά

υποτιμά τους κινδύνους

Οι επενδυτές

εξακολουθούν να προεξοφλούν μακροοικονομική ανθεκτικότητα, όμως

η BofA βλέπει σημάδια κόπωσης:

Ασθενείς

προσλήψεις στον ιδιωτικό

τομέα των ΗΠΑ.

Επιβράδυνση

της ιδιωτικής ζήτησης

για τρίτο συνεχόμενο τρίμηνο (στο χαμηλότερο επίπεδο από το

2022).

Άνοδος του

πληθωρισμού τον Ιούνιο,

που μπορεί να αναζωπυρώσει ανησυχίες.

Παρά αυτά, ο

πανευρωπαϊκός δείκτης Stoxx 600 δεν προεξοφλεί μείωση του

παγκόσμιου δείκτη PMI, γεγονός που, σύμφωνα με την BofA,

δημιουργεί χώρο για απογοητεύσεις.

Σενάριο BofA:

Πτώση 10% μέχρι το τέλος τριμήνου

Η τράπεζα

παραμένει αρνητική για τις ευρωπαϊκές μετοχές, προβλέποντας:

Υποχώρηση του

Stoxx 600 κατά ~10%,

στις 490 μονάδες μέχρι τα τέλη του γ’ τριμήνου.

Μείωση του

παγκόσμιου PMI από το 51

στο 49 έως τα τέλη Σεπτεμβρίου.

Περαιτέρω

πτώση κερδών ανά μετοχή

για τις ευρωπαϊκές εταιρείες, λόγω αδύναμης ανάπτυξης και

ισχυρού ευρώ.

Οι κυκλικοί

κλάδοι (βιομηχανία, κεφαλαιουχικά αγαθά, δομικά υλικά)

εμφανίζονται ιδιαίτερα ευάλωτοι, καθώς οι αποτιμήσεις τους

βρίσκονται σε υψηλό 30ετίας και προεξοφλούν θετικές εκπλήξεις

που η BofA δεν θεωρεί πιθανές.

Στρατηγική

BofA για τις ευρωπαϊκές μετοχές

Overweight

Μετοχές

ποιότητας

(quality stocks)

Φαρμακευτικός

κλάδος

Εξορυκτικές

εταιρείες

Underweight

Κυκλικοί

κλάδοι και αγορές

Μετοχές αξίας

(value) έναντι growth

Γερμανικές,

ισπανικές και ιταλικές μετοχές

Marketweight

Ευρωπαϊκά

small caps σε

σχέση

με

large caps

Η μόνη ανοδική

εξαίρεση που αναφέρει η BofA είναι πιθανή στήριξη από γερμανικά

δημοσιονομικά μέτρα, αλλά τονίζει ότι η εφαρμογή τους θα αργήσει

και οι πολλαπλασιαστές τους είναι χαμηλότεροι από το παρελθόν.

|