|

|

|

|

| |

|

"Μας

ακούνε..." |

|

|

|

Από τα γεγονότα που ξεχώρισαν την

περασμένη εβδομάδα ήταν η αναβάθμιση

του Χρηματιστηρίου Αθηνών σε

αναπτυγμένη αγορά, μια εξέλιξη που

αναμενόταν εδώ και καιρό και

συνέπεσε χρονικά με την έναρξη της

δημόσιας πρότασης της Euronext για

την ΕΧΑΕ.

Εξίσου σημαντικές ήταν οι

ανακοινώσεις για τη συγχώνευση του

ΟΠΑΠ με την Allwyn, καθώς και η

εξαγορά της Eurolife από την

Eurobank, κινήσεις που

αναδιαμορφώνουν τον χάρτη των

εισηγμένων εταιρειών.

Η εφαρμογή της αναβάθμισης δεν είναι

άμεση, καθώς αναμένεται να τεθεί σε

ισχύ περίπου σε έναν χρόνο. Στο

μεταξύ, το θέμα απασχόλησε έντονα

τους παράγοντες της αγοράς. Ο

υπεύθυνος του GFF σχολίασε

χαρακτηριστικά:

«Επί της ουσίας, κανείς δεν μπορεί

να γνωρίζει την πραγματική επίπτωση.

Δεκτές όλες οι απόψεις — και όσων

υποστηρίζουν ότι είναι προτιμότερο

να είσαι πρώτος στο χωριό παρά

τελευταίος στην πόλη, και όσων

θεωρούν πως έχει αξία να ανήκεις στη

Super League των αγορών, ακόμη κι αν

βρίσκεσαι στις τελευταίες θέσεις.»

|

|

|

|

|

|

|

|

«Κατά τη γνώμη μου, το

ουσιαστικότερο είναι να πηγαίνει

καλά η χώρα και η ελληνική

οικονομία. Να αποδίδουν οι

εισηγμένες, να παρουσιάζουν ισχυρά

αποτελέσματα και να ενισχύουν τις

αποτιμήσεις τους. Αν θέλουμε να το

θέσουμε με κάποια δόση υπερβολής,

έχει μικρή σημασία αν η Ελλάδα

θεωρείται αναπτυγμένη ή αναδυόμενη

αγορά. Η εμπειρία έχει δείξει ότι

όταν υπάρχουν καλές και υποτιμημένες

εισηγμένες, οι επενδυτές πάντα θα

τις εντοπίσουν και θα οδηγήσουν τις

τιμές υψηλότερα. Αυτό είναι που

πρέπει να απασχολεί τους επενδυτές —

να αναζητούν και να εντοπίζουν

ποιοτικές και φτηνές εταιρείες. Όλα

τα υπόλοιπα έρχονται φυσικά μετά.»

|

|

|

|

|

|

|

|

Αφού πιάσαμε το ζήτημα της

αναβάθμισης σε αναπτυγμένη αγορά.

Εννοείται πως πολύ ενδιαφέρουσα

είναι η άποψη της

JP Morgan

...

H προσωπικά

βέβαια άποψη είναι πως τα νούμερα

που αναφέρονται παρακάτω και

εκτιμώνται ως συνολικές εκροές είναι

πολύ μικρά νούμερα ειδικά για το

Χ.Α. των τελευταίων μηνών που κάνει

τους τζίρους που κάνει...

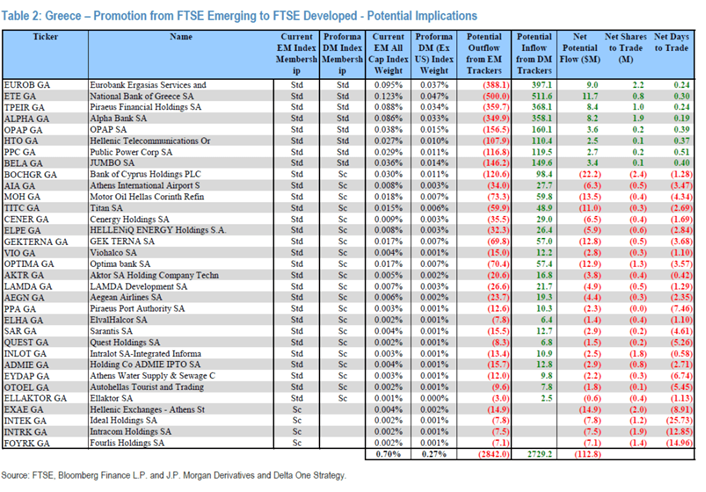

Συγκεκριμένα λοιπόν ... Θυμίζουμε

πως ο David Aserkoff, CFA, της JP

Morgan, παραμένει πιστός στην άποψή

του ότι η ένταξη της ελληνικής

χρηματιστηριακής αγοράς στις

αναπτυγμένες αγορές (Developed

Markets – DM) ήταν λανθασμένη.

Αμέσως μετά την ανακοίνωση της

αναβάθμισης από τον FTSE Russell,

εξέδωσε σημείωμα εκφράζοντας την

απογοήτευσή του, τονίζοντας

χαρακτηριστικά: «Yes, we are unhappy

that FTSE upgraded Greece to DM».

Παρά το γεγονός ότι η κίνηση αυτή

δεν αποτέλεσε έκπληξη, ο Aserkoff

εκτιμά ότι η Ελλάδα δεν ταιριάζει

πλήρως με τα χαρακτηριστικά των

αναδυόμενων αγορών (EM), καθώς είναι

μέλος της Ευρωζώνης με αξιολόγηση

επενδυτικής βαθμίδας.

Παρά τη θετική

ανάπτυξη της ελληνικής οικονομίας σε

σχέση με την υπόλοιπη Ευρωζώνη, τις

προσδοκίες ενίσχυσης του ευρώ έναντι

του δολαρίου και τη συγκριτικά υψηλή

αποτίμηση των ελληνικών τραπεζών, η

JP Morgan συνεχίζει να διατηρεί

θετική στάση για την Ελλάδα στις

στρατηγικές CEEMEA και Emerging

Markets. Ωστόσο, ο Aserkoff

υπογραμμίζει ότι η αναβάθμιση σε DM

μπορεί να έχει αρνητικές συνέπειες

για την εγχώρια χρηματιστηριακή

αγορά.

Τα επιχειρήματα

του Aserkoff

Σύμφωνα με τον ίδιο,

η μετατόπιση της αγοράς από

επενδυτές εστιάζοντες στις

αναδυόμενες αγορές σε ένα κοινό με

ευρωπαϊκό προσανατολισμό σημαίνει

ότι η προσοχή θα απομακρυνθεί από

την Ελλάδα. Όπως εξηγεί:

Καμία ελληνική

τράπεζα δεν κατατάσσεται στην πρώτη

50άδα των πανευρωπαϊκών

χρηματοπιστωτικών ιδρυμάτων.

Η ΔΕΗ είναι η 25η μεγαλύτερη μετοχή

στον δείκτη πανευρωπαϊκών δημόσιων

υπηρεσιών.

Η Jumbo κατατάσσεται

42η από 46 στον δείκτη πανευρωπαϊκών

καταναλωτικών αγαθών.

Ο Aserkoff

υπενθυμίζει επίσης την περίπτωση της

Metlen, η οποία μεταφέρθηκε από την

Αθήνα στο Λονδίνο. Μετά την ένταξη

στο FTSE100, ο μέσος ημερήσιος όγκος

συναλλαγών μειώθηκε στα 5,1 εκατ.

ευρώ, από 9,8 εκατ. ευρώ που ήταν

πριν στην Αθήνα, δείχνοντας την

πιθανή επίπτωση της αναβάθμισης σε

DM.

|

|

|

|

|

|

|

|

Ιστορική αναφορά

Ο αναλυτής

υπενθυμίζει ότι η Ελλάδα είχε

αναβαθμιστεί σε DM το 2001. Τότε, το

ενδιαφέρον για την ελληνική αγορά

είχε μειωθεί σημαντικά, και εκφράζει

την εκτίμηση ότι η ιστορία μπορεί να

επαναληφθεί με τη νέα αναβάθμιση.

Το πιο σημαντικό

πάντως από αυτά που είπε ήτανε άλλο.

Σύμφωνα με τον Aserkoff, η

αναβάθμιση από τον FTSE δεν έχει

τόσο μεγάλο αντίκτυπο όσο αυτή του

MSCI, ο οποίος αντιπροσωπεύει

περίπου τα 2/3 των παθητικών ροών

και την πλειοψηφία των ενεργών

δεικτών.

Ο MSCI ανακοίνωσε τον Ιούνιο ότι η

Ελλάδα πληροί όλα τα κριτήρια για

αναβάθμιση σε DM, εκτός από τον

κανόνα μεγέθους και της συνεχούς

ρευστότητας. Η τελική αναβάθμιση

αναμένεται με βάση τον ετήσιο

αναθεωρημένο προγραμματισμό τον Μάιο

του 2028, αν και υπάρχει η

δυνατότητα επιτάχυνσης της

διαδικασίας από τον MSCI μέσω

«συνετής διακριτικής ευχέρειας».

|

|

|

|

|

|

|

|

Θυμίζουμε πως πριν τις παραπάνω

αναφορές του αναλυτή του οίκου.

H

JP

Morgan

είχε αναφέρει τα παρακάτω.

Η

αναβάθμιση του Χρηματιστηρίου Αθηνών

σε ανεπτυγμένη αγορά από τον οίκο

FTSE Russell αποτελεί, σύμφωνα με

την JP Morgan, σημαντικό ορόσημο που

αναγνωρίζει την πρόοδο της ελληνικής

κεφαλαιαγοράς. Ωστόσο, η πραγματική

πρόκληση θα είναι η διατήρηση της

ελκυστικότητας και της ρευστότητας

των ελληνικών μετοχών σε ένα πιο

ανταγωνιστικό περιβάλλον.

Η Ελλάδα θα επανενταχθεί στις

ανεπτυγμένες αγορές τον Σεπτέμβριο

του 2026, περισσότερο από μια

δεκαετία μετά την προηγούμενη

υποβάθμισή της. Ο FTSE σημειώνει ότι

η χώρα πληροί τα 22 ποιοτικά

κριτήρια της «FTSE Quality of

Markets Matrix», καθώς και τις

ελάχιστες απαιτήσεις σε επενδύσιμη

κεφαλαιοποίηση, αριθμό εισηγμένων

τίτλων, κατά κεφαλήν εισόδημα και

πιστοληπτική αξιολόγηση «επενδυτικής

βαθμίδας» από τους τρεις κορυφαίους

οίκους αξιολόγησης.

Επιπτώσεις για την ελληνική αγορά

Σύμφωνα με την JP Morgan, η Ελλάδα

διαθέτει σήμερα 33 εταιρείες στον

δείκτη FTSE Emerging Market All Cap

(29 στο τμήμα «Standard» και 4 στο

«Small Cap»). Από αυτές, 29

αναμένεται να πληρούν τα κριτήρια

για ένταξη στον FTSE Developed

Market Index (8 στο «Standard» και

21 στο «Small Cap»).

Η αναδιάρθρωση αυτή προβλέπει:

Εκροές περίπου 2,84 δισ. δολαρίων

από παθητικά επενδυτικά κεφάλαια που

ακολουθούν τον δείκτη FTSE Emerging

Markets.

Εισροές 2,7 δισ. δολαρίων από funds

που παρακολουθούν τον δείκτη FTSE

Developed Markets.

Το καθαρό αποτέλεσμα εκτιμάται σε

εκροή 112,8 εκατ. δολαρίων για την

ελληνική αγορά, σύμφωνα με τις

προβλέψεις της JP Morgan.

Με την ένταξή της στους

ανεπτυγμένους δείκτες, η Ελλάδα θα

κατέχει περίπου 0,27% στον FTSE

Developed Market All Cap ex-US

Index, σημαντικά μειωμένο σε σχέση

με το 0,70% που κατέχει σήμερα στον

FTSE Emerging Market All Cap Index.

|

|

|

|

|

|

|

|

Οι

"ατάκες"

της

εβδομάδας |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|