|

|

|

|

| |

|

"Μας

ακούνε..." |

|

|

Για τα όσα

εντυπωσιακά έγιναν και πάλι χθες

στις τράπεζες … Θα σας θυμίσουμε τα

όσα είχαμε γράψει μόλις πριν από

μερικές ημέρες …. Μια άνοδος των

τραπεζών που ανάμεσα σε άλλα έχει

μεγάλη εξήγηση από τη διαγραμματική

εικόνα που είχε ο δείκτης ….

Συγκεκριμένα λοιπόν είχαμε γράψει τα

ακόλουθα:

-------------

Αρκετές φορές τους

τελευταίους μήνες είχαμε αναφέρει

πως όποτε ο τραπεζικός δείκτης

διασπούσε συγκεκριμένες αντιστάσεις,

θα έμπαινε σε ένα νέο ανοδικό

κανάλι, έχοντας γράψει πως με βάση

τη διαγραμματική εικόνα και παρά τις

ιδιαιτερότητες που υπάρχουνε στην

τεχνική εικόνα (μετά τα όσα έγιναν

τα τελευταία χρόνια). Υπήρχαν

πραγματικά μεγάλα περιθώρια ανόδου

... Και πως διασπώντας τις 1.610 -

1.620 μονάδες ο δείκτης θα μπορούσε

να κινηθεί ακόμη και 20% υψηλότερα,

μια κίνηση η οποία θα μπορούσε να

συμβεί και σχετικά βίαια ...

Κάπως έτσι λοιπόν ο

δείκτης βρίσκεται στις 1.725 μονάδες

(οι μονάδες που βρίσκονταν ο δείκτης

όταν γράφαμε το σχόλιο,

επαναλαμβάνουμε μόλις πριν μερικές

ημέρες), δηλαδή περίπου 6% από την

προηγούμενη διάσπαση .. Και στη βάση

της αρχικής μας εκτίμησης πιστεύουμε

πως το ράλι είναι πολύ πιθανό να

συνεχιστεί ... Δε λέμε

πως καθημερινά οι τράπεζες θα

γράφουν κέρδη 2, 3 και 4% ... Αλλά

κατά μέσο όρο είναι πολύ πιθανό τον

επόμενο περίπου ενάμιση – δύο μήνες

(περίπου μέχρι τις αρχές Ιουλίου) η

άνοδος να συνεχιστεί.

|

|

|

|

|

|

|

Θυμίζουμε πως

επόμενο στόχο είχαμε θέσει τις 1.740

– 1.750 μονάδες, με το δείκτη να

κλείνει χθες στις 1.783,43 μονάδες,

+2,66%. Όπως είχαμε γράψει …

Διασπώντας και αυτές πάμε για τις

1.800 μονάδες … Ωστόσο

επαναλαμβάνουμε. Πως αφήνοντας πίσω

οριστικά τα επίπεδα των 1.610 -

1.620 μονάδων, υπάρχουνε πιθανότητες

για ένα ράλι περίπου 20%. Αυτό

μεταφράζεται σε επίπεδα περίπου

1.930 – 1.950 μονάδων … Ας πούμε

λοιπόν πως αυτός είναι ο επόμενος

μέσο-μακροπρόθεσμος στόχος, χωρίς

δηλαδή να λέμε πως ο δείκτης θα πάει

σε αυτά τα επίπεδα από τη μια ημέρα

στην άλλη

😊 …

|

|

|

|

|

|

|

Με αφορμή τη νέα

μεγάλη άνοδο των τραπεζών ….

Θυμίζουμε και ένα στοιχαματάκι που

έχει μπει …. Πότε σε απόλυτες τιμές

ο τραπεζικός δείκτης θα φτάσει τον

ΓΔ και θα τον ξεπεράσει … Και λόγω

της συνεχιζόμενης υπέρ-απόδοσης των

τραπεζών η διαφορά αυτή κλείνει όλο

και περισσότερο, φυσικά και με τους

δύο δείκτες να βρίσκονται σε υψηλά

πολλών ετών … Ο ΓΔ βρίσκεται στις

1.827,51 μονάδες …. Και ο Τραπεζικός

Δείκτης στις 1.783,43 μονάδες όσο

και πιο κοντά στο ΓΔ (πάντα σε

απόλυτες τιμές).

|

|

|

|

|

|

|

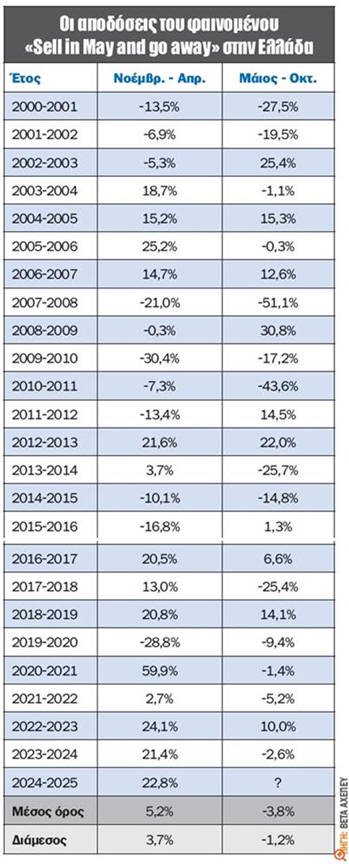

Μια που αναφερόμαστε

πολύ συχνά σε θέματα εποχικότητας ….

Έχοντας γράψει προσφάτως την άποψη

μας για “Το

sell

in

May

and

go

away”

(θυμίζουμε πως δεν συμφωνούμε και

πως κυρίως φοβόμαστε την περίοδο

περίπου από τα μέσα Ιουλίου και

κυρίως το δίμηνο Αύγουστος -

Σεπτέμβριος). Ωραίο το άρθρο του Δ.

Τρίγγα, αναλυτή της Beta

Χρηματιστηριακής στο capital.gr. Η

φετινή απόδοση του διαστήματος

1/11/2024 - 30/4/2025 με +22,8%

αποτελεί την τέταρτη καλύτερη

επίδοση των τελευταίων 25 ετών για

τον Γενικό Δείκτη Τιμών,

προσδίδοντας έτσι αρκετό ενδιαφέρον

στη ρήση "Πουλήστε τον Μάιο και

φύγετε μακριά και επιστρέψτε την

ημέρα του Αγίου Λέγκερ". Μάλιστα, η

αβεβαιότητα που προσδίδουν οι δασμοί

Tραμπ για το αν και κατά πόσο η

παγκόσμια οικονομία οδεύει προς

επιβράδυνση αποτελεί ακόμα έναν

παράγοντα προς αυτή την

κατεύθυνση.

Η τρέχουσα χρονιά

μέχρι τώρα διαθέτει μια σημαντική

ομοιότητα σε σχέση με την περυσινή

(απόδοση +21,4% για το διάστημα

Νοεμβρίου 2023 - Απριλίου 2024),

ωστόσο η αβεβαιότητα για το μέλλον

είναι σημαντικά υψηλότερη. Οι

κυριότερες ευρωπαϊκές αγορές μετά

τις τελευταίες εξελίξεις δείχνουν να

βρίσκουν εκ νέου τα πατήματά τους,

αφού, αναρριχώμενες τον "τοίχο της

ανησυχίας", σημειώνουν νέα ιστορικά

υψηλά, ενώ οι ΗΠΑ βρίσκονται 5% από

τα ιστορικά υψηλά τους, μετά και το

-22% που σημείωσαν πριν από μόλις

μερικές εβδομάδες.

Η απόδοση της

ελληνικής χρηματιστηριακής αγοράς

από την αρχή του έτους βρίσκεται στο

+22%, σημειώνοντας νέα υψηλά 14

ετών, ενώ από τον περασμένο Νοέμβριο

η απόδοση του ΓΔΤ αγγίζει το +23%!

Έτσι, αρκετοί θα έχουν ήδη αρχίσει

να σκέφτονται μια πολύ παλιά

χρηματιστηριακή ρήση: "Sell in May

and go away, and come back on St.

Leger's Day" (Μετάφραση: Πουλήστε

τον Μάιο και φύγετε μακριά και

επιστρέψτε την ημέρα του Αγίου

Λέγκερ)!

Εφαρμόζοντας το ρητό

στα τελευταία 25 χρόνια και

χωρίζοντας το έτος σε δύο μέρη,

όποιος επενδυτής ρευστοποιεί τις

μετοχές του την τελευταία ημέρα του

Απριλίου και τις επαναγοράζει την 1η

Νοεμβρίου μπορεί να βγει σημαντικά

κερδισμένος. Αξίζει να σημειωθεί ότι

την περίοδο Μαΐου-Οκτωβρίου

παρατηρείται χαμηλότερη

εμπορευσιμότητα και υψηλότερη

μεταβλητότητα σε σχέση με το άλλο

μισό του χρόνου.

Παρατηρώντας λίγο

περισσότερο τα στοιχεία, βλέπουμε

ότι χρονιές κατά τις οποίες οι

πρώτοι τέσσερις μήνες ήταν ανοδικοί

(χωρίς ακρότητες – όπως το

2020-2021) η αγορά συνέχιζε να

αποδίδει και τη δεύτερη περίοδο

εξίσου ικανοποιητικά. Έτσι, τα

2004-2005, 2006-2007, 2012-2013,

2018-2019 αποτέλεσαν

χρηματιστηριακές χρονιές όπου οι

διψήφιες αποδόσεις του πρώτου μέρους

συνεχίστηκαν και στο δεύτερο μέρος.

|

|

|

|

|

|

|

Ο μέσος όρος των

αποδόσεων 2000-2025 για την περίοδο

Νοεμβρίου-Απριλίου αγγίζει το +5,2%,

ενώ η διάμεσος για την ίδια περίοδο

προσεγγίζει το +3,7%. Στον αντίποδα,

ο μέσος όρος για την περίοδο

Μαΐου-Οκτωβρίου σημειώνει αρνητική

απόδοση (-3,8%), ενώ η διάμεσος

περιορίζει τις μέσες απώλειες στο

-1,2%. Αξίζει να σημειώσουμε ότι

στις αποδόσεις δεν έχουν

συμπεριληφθεί τα μερίσματα, τα οποία

σαφώς θα βελτίωναν την εικόνα,

ωστόσο θα ήταν αδύνατο να την

αντιστρέψουν!

Το ενδιαφέρον σε

αυτήν τη στατιστική είναι το γεγονός

ότι στις περιόδους κρίσεων για την

ελληνική χρηματιστηριακή αγορά, όπου

η αγορά κατέγραφε απώλειες και στις

δύο περιόδους, οι απώλειες στο

διάστημα Μαΐου-Οκτωβρίου ήταν

μεγαλύτερες από την περίοδο

Νοεμβρίου-Απριλίου, με αποτέλεσμα να

ροκανίζει το κεφάλαιο με

γρηγορότερους ρυθμούς.

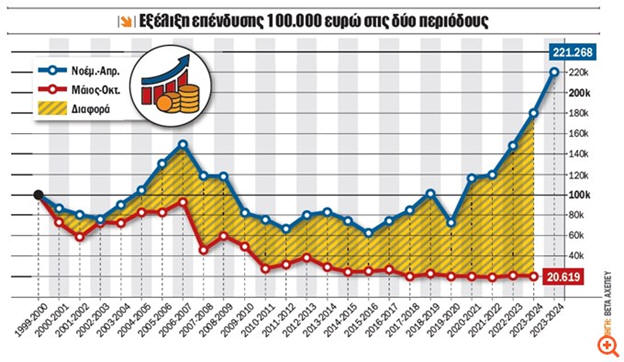

Έτσι, αν κάποιος

είχε επενδύσει 100.000 ευρώ το 2000,

είχε απολέσει σχεδόν το 40% του

κεφαλαίου του στις πρώτες δύο

περιόδους Μαΐου-Οκτωβρίου, με τη

συνέχεια να βελτιώνει την κατάσταση

μέχρι και το 2007. Η συνέχεια είναι

καταστροφική, καθώς το 2017-2018 οι

απώλειες αγγίζουν σωρευτικά περί το

80%, με αποτέλεσμα η αντιστροφή να

γίνεται πάρα πολύ δύσκολη!

Καταλήγοντας, σαφώς

και τα παραπάνω στοιχεία δεν μπορούν

να στοιχειοθετήσουν στατιστική

ανάλυση, ωστόσο είναι μία ένδειξη.

Εμείς θα σταθούμε στο γεγονός οι

αγορές ανεβαίνουν τον "τοίχο της

ανησυχίας" και πέφτουν με τη

"βεβαιότητα της ευφορίας". Τέλος, ο

γράφων δεν είναι οπαδός των εποχικών

ανωμαλιών, ωστόσο δεν μπορώ να

παραγνωρίσω τα νούμερα. Η διαφορά

των δύο χαρτοφυλακίων είναι

εκκωφαντική και των διαχρονικών

αποδόσεων εκνευριστικά άνιση!

Τέλος, για τον

δημοφιλή αμερικανικό δείκτη

S&P

500 από το 1990 μέχρι και σήμερα την

περίοδο Νοεμβρίου-Απριλίου η μέση

απόδοση είναι +6,3%, ενώ του

Μαΐου-Οκτωβρίου μόλις +3%!

Ευγενική υπενθύμιση:

Μην προσπαθείτε να βρείτε το χαμηλό

της αγοράς, αλλά να έχετε την

υπομονή και την πειθαρχία να

τοποθετείτε χρήματα στην αγορά σε

τακτική βάση, αφήνοντας τον χρόνο να

κάνει τη δουλειά για εσάς που μόνο

αυτός ξέρει!

|

|

|

|

|

|

|

|

Οι

"ατάκες"

της

εβδομάδας |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|