|

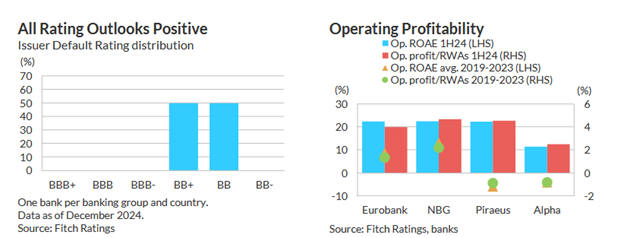

Ο οίκος

αναμένει τα λειτουργικά

κέρδη για τις ελληνικές

τράπεζες να μετριαστούν

το 2025 λόγω των

χαμηλότερων επιτοκίων,

αλλά θα παραμείνουν

εύρωστα στο 3,5% περίπου

των RWA (9M24: 4%),

υποστηριζόμενα από την

αύξηση των εσόδων από

δάνεια και προμήθειες

και τα μειωμένα LIC.

Η

αναλογία κόστους/εσόδων

θα πρέπει να παραμείνει

κάτω του 40%,

υποστηριζόμενη από

προηγούμενες

αναδιαρθρώσεις, αν και

το κόστος θα αυξηθεί

κατά μεσαίο μονοψήφιο

ποσοστό λόγω της αύξησης

των μισθών και της

ανάπτυξης νέων έργων

πληροφορικής και

στρατηγικών έργων.

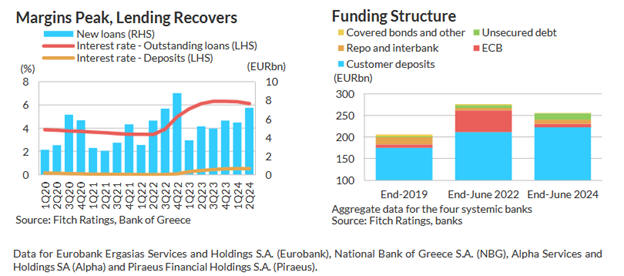

Οι

συνθήκες χρηματοδότησης

και η πρόσβαση στην

αγορά θα παραμείνουν

υποστηρικτικές για τις

τράπεζες λαμβάνοντας

υπόψη το βελτιωμένο

πιστωτικό προφίλ του

κλάδου και του κράτους.

Η Fitch

αναμένει μικρές μη

εξασφαλισμένες εκδόσεις

χρέους το επόμενο έτος,

καθώς ο κλάδος έχει ήδη

δημιουργήσει τα

απαιτούμενα αποθέματα

τίτλων εξυγίανσης ένα

χρόνο νωρίτερα από την

απαίτηση.

Πρώτη

εστίαση: Νέοι δανεισμοί

και διαφοροποίηση εσόδων

Η μείωση

των περιθωρίων

δανεισμού, καθώς

μειώνονται τα επιτόκια,

θα πρέπει να μετριαστεί

από τις στρατηγικές

αντιστάθμισης κινδύνου

και την αύξηση των

δανείων, που θα

επωφεληθεί από τη

βελτιωμένη ζήτηση από

τις εταιρείες και την

εκταμίευση κεφαλαίων της

ΕΕ. Οι νέοι δανεισμοί σε

πελάτες λιανικής θα

συνεχίσουν να

ανακάμπτουν, αλλά η

Fitch αναμένει να

παραμείνουν υποτονικοί.

Τα έσοδα

από προμήθειες θα

υποστηριχθούν από την

αυξημένη δανειοδοτική

δραστηριότητα και την

ανάπτυξη επιχειρήσεων

διαχείρισης περιουσίας

και τραπεζοασφάλισης.

Ένας

υψηλότερος από τον

αναμενόμενο αντίκτυπος

από τα χαμηλότερα

επιτόκια, οι έντονες

ανταγωνιστικές πιέσεις ή

η ασθενέστερη αύξηση των

εσόδων από δάνεια και

προμήθειες θα μπορούσε

να οδηγήσει στην

αναθεώρηση της «θετική»

προοπτικής του κλάδου σε

«ουδέτερη», προειδοποιεί

ο οίκος.

Δεύτερη

εστίαση – Ρυθμός μείωσης

στα LIC

Ο

δείκτης απομειωμένων

δανείων για τις

μεγαλύτερες τράπεζες θα

συνεχίσει να μειώνεται

στο 3% μέχρι το τέλος

του 2025 (τέλος

Σεπτεμβρίου 2024: 4%,

εξαιρουμένων των

προσημειώσεων από τον

παρονομαστή) λόγω της

αύξησης των δανείων, των

πρόσθετων ανακτήσεων,

των μικρών πωλήσεων και

των μειωμένων πιέσεων

εξυπηρέτησης.

Η

ποιότητα του ενεργητικού

θα πρέπει να βελτιωθεί

ουσιαστικά για τα

λιγότερο σημαντικά

τραπεζικά ιδρύματα,

καθώς αυτά καθαρίζουν

τους ισολογισμούς τους

με τη βοήθεια του

συστήματος προστασίας

περιουσιακών στοιχείων

(Ηρακλής).

Σε αυτό

το πλαίσιο, τα LIC

αναμένεται να μειωθούν

σε ελαφρώς κάτω από τις

60 μονάδες βάσης των

ακαθάριστων δανείων, αν

και οι πιστωτικές

απώλειες θα μπορούσαν να

είναι χαμηλότερες εάν οι

τράπεζες

βελτιστοποιήσουν το

κόστος εξυπηρέτησης ή

μειώσουν τις σύνθετες

τιτλοποιήσεις.

Χειρότερες από τις

αναμενόμενες οικονομικές

επιδόσεις, πιέσεις στις

τιμές λόγω της νέας

αύξησης του πληθωρισμού,

βραδύτερες ανακάμψεις ή

μια σημαντικά αυξημένη

δανειοδοτική διάθεση

αντιπροσωπεύουν τους

κινδύνους για τις

προσδοκίες του οίκου στο

μέτωπο της βελτίωσης της

ποιότητας του

ενεργητικού.

Τρίτη

εστίαση – Χρήση

εσωτερικής δημιουργίας

κεφαλαίου, χαμηλότερες

πιστώσεις αναβαλλόμενου

φόρου

Τα

επίπεδα κεφαλαιοποίησης

θα παραμείνουν επαρκή,

καθώς η δημιουργία

κερδών θα αντισταθμίσει

την αύξηση των δανείων,

τις αυξημένες πληρωμές

μερισμάτων, τις μέτριες

ρυθμιστικές επιπτώσεις

από την εφαρμογή των

κανόνων της Βασιλείας

III και την ταχεία

απόσβεση των

αναβαλλόμενων

φορολογικών πιστώσεων.

Οι

τράπεζες μπορούν να

χρησιμοποιήσουν μέρος

του πλεονάζοντος

κεφαλαίου για

επιλεκτικές εξαγορές ή

πρόσθετες διανομές

κεφαλαίων. Η ασθενέστερη

δημιουργία κερδών ή οι

απροσδόκητες επιπτώσεις

στην αγορά και στην

ποιότητα των

περιουσιακών στοιχείων

αντιπροσωπεύουν

κινδύνους για τις

προσδοκίες του οίκου στο

μέτωπο της βελτίωσης της

κεφαλαιοποίησης.

|