|

Στο

πλαίσιο αυτό η εκλογή

Τραμπ είναι περισσότερο

σύμπτωμα του τωρινού

πολιτικού σκηνικού παρά

η αιτία, υπογραμμίζει,

προσθέτοντας ότι η

δεύτερη θητεία του θα

ενισχύσει τις τάσεις που

ήδη υπήρχαν: χαλαρή

δημοσιονομική πολιτική

και συνεχιζόμενη

αντίδραση κατά της

παγκοσμιοποίησης με τη

μορφή υψηλότερων δασμών,

δασμούς τους οποίους ο

Μπάιντεν ενίσχυσε.

Αφήνοντας στην άκρη τους

πολιτικούς κινδύνους, το

οικονομικό περιβάλλον

παραμένει ευνοϊκό,

αναφέρει η Schroders. Ο

πληθωρισμός έχει κινηθεί

προς τη σωστή κατεύθυνση

και τα επιτόκια

μειώνονται στις ΗΠΑ και

την Ευρώπη. Αναμένουμε

ένα “soft landing”

(«ήπια προσγείωση») και

η εκτίμησή μας είναι ότι

η ανάπτυξη θα

επιταχυνθεί εκ νέου

καθώς προχωράμε μέσα στο

2025.

Η εκτίμηση της Schroders

προβλέπει μια ήπια

προσγείωση της

οικονομίας το 2025

Schroders: Προσήλωση σε

ευκαιρίες για την

επίτευξη αποδόσεων πέραν

των πρόσφατων νικητών

Εστιάζοντας στις

μετοχές, ο δείκτης

S&P500 φαίνεται ακριβός,

αλλά οι τιμές πέρα από

τις εταιρείες μεγάλων

κεφαλαιοποιήσεων και

εκτός ΗΠΑ φαίνονται πιο

προσιτές. Οι επενδυτές

έχουν συνηθίσει να

βασίζονται σε έναν μικρό

αριθμό μεγάλων εταιρειών

για την ώθηση της

αγοράς, ωστόσο αυτό το

μοτίβο ήδη αρχίζει να

αλλάζει.

Πιστεύει

ότι υπάρχει δυνατότητα

για περαιτέρω διεύρυνση

της αγοράς στις ΗΠΑ,

ιδιαίτερα λόγω του

ενδιαφέροντος του Τραμπ

για μείωση των

κανονιστικών ρυθμίσεων

και μειώσεις εταιρικών

φόρων.

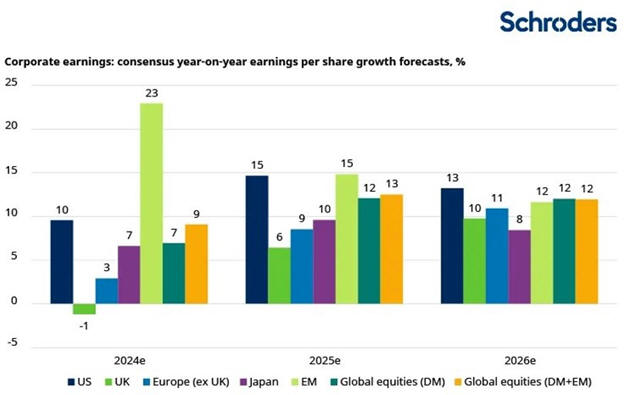

Οι γενικές προβλέψεις

συγκλίνουν σε αύξηση των

κερδών στις περισσότερες

γεωγραφικές περιοχές το

2025

Εμπόριο

Πέρα από

τις ΗΠΑ, το εμπόριο θα

αποτελέσει σημαντικό

πεδίο προσοχής εάν ο

Τραμπ εφαρμόσει πλήρως

τους δασμούς που

ανακοίνωσε κατά τη

διάρκεια της

προεκλογικής του

εκστρατείας. Στην πράξη,

η εφαρμογή τέτοιων

εκτεταμένων δασμών ίσως

αποδειχθεί δύσκολη, αλλά

η αβεβαιότητα θα

ενθαρρύνει τις

αμερικανικές εταιρείες

να επαναφέρουν την

παραγωγή στις ΗΠΑ. Αυτό

θα μπορούσε να ενισχύσει

την ανάπτυξη στις ΗΠΑ

εις βάρος των γειτονικών

οικονομιών, με τη

Schroders να αναμένει

επίσης αυξημένα

νομισματικά κίνητρα

εκτός ΗΠΑ για να

αντισταθμίσουν τις

επιπτώσεις.

Συνολικά, βλέπει

περιθώριο για θετικές

αποδόσεις από τις

μετοχές το 2025, αλλά οι

επενδυτές ίσως χρειαστεί

να στραφούν πέρα από

τους πρόσφατους νικητές.

Αναγνωρίζει επίσης ότι

οι κίνδυνοι αυξάνονται

καθώς οι θετικές

προσδοκίες

ενσωματώνονται στις

αποτιμήσεις των αγορών.

Συγκεκριμένα, με απόδοση

γύρω στο 4,5% έως 5% στο

10ετές ομόλογο των ΗΠΑ,

εκτιμά ότι οι συγκρίσεις

με τις αποτιμήσεις των

ομολόγων θέτουν όριο

στις αποδόσεις των

μετοχών (αυτό συμβαίνει

επειδή οι υψηλότερες

αποδόσεις ομολόγων

μπορούν να αποσπάσουν

κεφάλαια από την αγορά

μετοχών, καθώς και να

αυξήσουν το κόστος

δανεισμού για τις

εταιρείες).

Η

Schroders εξακολουθεί να

υποστηρίζει το σενάριο

του soft landing, το

οποίο θα μπορούσε να

αποτελέσει μια ευνοϊκή

εξέλιξη και ανησυχεί

περισσότερο ότι οι

ρυθμοί ανάπτυξης στις

ΗΠΑ μπορεί να είναι πολύ

γρήγοροι, ενισχύοντας

τις πιέσεις του

πληθωρισμού. Οι

περιορισμοί στη

μετανάστευση και οι

πολιτικές για την

ενίσχυση του εταιρικού

τομέα ενδέχεται να

αυξήσουν τον κίνδυνο

εγχώριου πληθωρισμού,

περιορίζοντας τις

δυνατότητες της

Ομοσπονδιακής Τράπεζας

να μειώσει τα επιτόκια.

Schroders: Τα ομόλογα

προσφέρουν ελκυστικό

εισόδημα

Η

Schroders πιστεύει ότι

βρισκόμαστε σε ένα

περιβάλλον πολύ

διαφορετικό από το

αποπληθωριστικό καθεστώς

μηδενικών επιτοκίων της

δεκαετίας του 2010.

Συνεπώς, τα ομόλογα δεν

προσφέρουν τα ίδια οφέλη

αρνητικής συσχέτισης που

προσέφεραν την περασμένη

δεκαετία.

Ωστόσο,

ο κύριος λόγος για την

απόκτηση ομολόγων –

δηλαδή η δημιουργία

εισοδήματος –

επανέρχεται και

συνεχίζει να υποστηρίζει

την ένταξή τους στα

χαρτοφυλάκια των

επενδυτών.

Οι

διαφορετικές

δημοσιονομικές και

νομισματικές πολιτικές

ανά τον κόσμο θα

προσφέρουν επίσης

διασυνοριακές ευκαιρίες

στις αγορές σταθερού

εισοδήματος και

νομισμάτων. Οι ισχυροί

ισολογισμοί των

επιχειρήσεων στηρίζουν

την απόδοση των

ομολογιακών αγορών.

Εάν οι

επενδυτές επιδιώκουν

διαφοροποιήσεις,

συνεχίζει να προτείνει

τον χρυσό, καθώς, όπως

σημειώνει, παρέχει

προστασία έναντι των

κινδύνων ύφεσης, όπως

και τα ομόλογα.

Επιπλέον, αποτελεί

αξιόπιστο μέσο

αποθήκευσης αξίας σε

περίπτωση

στασιμοπληθωρισμού ή

γεωπολιτικών εντάσεων.

Η διασπορά επενδύσεων

αποτελεί «κλειδί» για

ανθεκτικά χαρτοφυλάκια

Αν και

το οικονομικό περιβάλλον

γενικά φαίνεται ευνοϊκό

για αποδόσεις, η

Schroders επισημαίνει

ότι δεν μπορούμε να

αγνοήσουμε το γεγονός

ότι υπάρχουν πολλοί

κίνδυνοι για τις αγορές,

με αναταραχές σε

πρωτοφανή κλίμακα, οι

οποίες εκδηλώνονται με

διάφορες μορφές.

«Ήδη

αναφέραμε την πιθανή

αναταραχή από τους

δασμούς και τους

εμπορικούς πολέμους.

Υπάρχουν επίσης οι

συνεχιζόμενες

συγκρούσεις στη Μέση

Ανατολή και την

Ουκρανία, όπου ο

κίνδυνος λανθασμένων

πολιτικών εκτιμήσεων δεν

μπορεί να αγνοηθεί»,

σημειώνει η Schroders.

Η

μετάδοση των

γεωπολιτικών γεγονότων

στις αγορές είναι

συνήθως μέσω των

εμπορευμάτων. Παρά το

γεγονός ότι τα

εμπορεύματα έχουν χάσει

έδαφος λόγω των

ανησυχιών για την

παγκόσμια ανάπτυξη,

εξακολουθούν να παίζουν

καθοριστικό ρόλο στη

διαφοροποίηση των

χαρτοφυλακίων και στην

ενίσχυση της

ανθεκτικότητάς τους.

Αυτό μπορεί να

επιτευχθεί μέσω των

επενδύσεων στον τομέα

της ενέργειας, ενώ ο

χρυσός παραμένει το

περιουσιακό στοιχεία με

την μεγαλύτερη ασφάλεια.

Οι

ιδιωτικές αγορές μπορούν

επίσης να προσφέρουν

ανθεκτικότητα μέσω της

έκθεσης σε διαφορετικούς

τύπους περιουσιακών

στοιχείων, τα οποία

συνήθως είναι πιο

προστατευμένα από

γεωπολιτικά γεγονότα σε

σχέση με εισηγμένες

μετοχές ή ομόλογα.

Παραδείγματα αυτών είναι

η ακίνητη περιουσία και

οι υποδομές που

προσφέρουν ανθεκτικές

μακροπρόθεσμες ταμειακές

ροές, καθώς και

περιουσιακά στοιχεία

όπως οι ασφαλιστικοί

τίτλοι, όπου ο καιρός

αποτελεί τον κύριο

παράγοντα κινδύνου.

Συνολικά, καταλήγει η

Schroders, οι συνθήκες

είναι ευνοϊκές για

θετικές αποδόσεις το

2025, αν και θα υπάρξουν

προκλήσεις που πρέπει να

αντιμετωπιστούν. Μια

διαφοροποιημένη

προσέγγιση, που εξετάζει

διαφορετικές γεωγραφικές

περιοχές και κατηγορίες

περιουσιακών στοιχείων,

μπορεί να συμβάλει στην

ενίσχυση της

ανθεκτικότητας των

χαρτοφυλακίων,

ανεξάρτητα από το τι θα

φέρει το επόμενο έτος.

|