|

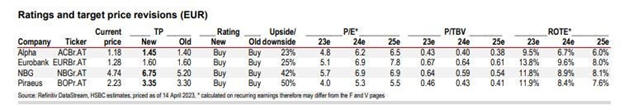

Οι αποτιμήσεις,

μειωμένες κατά 15%

περίπου από την κορυφή,

παρέχουν καλή είσοδο

για βραχυπρόθεσμους

επενδυτές, καταλύτες και

προστασία από τις

πολιτικές αβεβαιότητες,

εξηγεί η τράπεζα.

Η ίδια προβαίνει σε

αύξηση των κερδών και

των τιμών στόχων και

παραμένει με συστάσεις

Buy για όλες τις

τράπεζες. Η ΕΤΕ είναι

τώρα η πλέον

προτιμώμενη, μαζί με την

Τράπεζα Πειραιώς. Οι

τιμές στόχοι των

τραπεζών είναι πλέον

6,75 ευρώ για την ΕΤΕ,

3,35 ευρώ για την

Τράπεζα Πειραιώς, 1,60

ευρώ για την Eurobank κα

ι1,45 ευρώ για την Alpha

Bank.

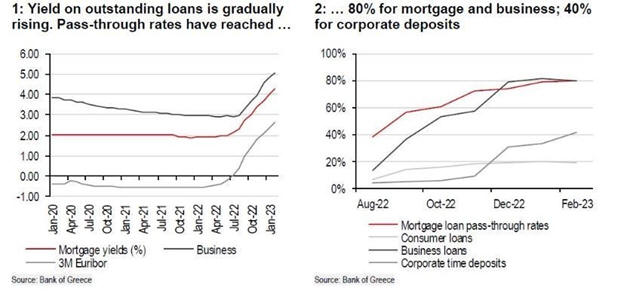

“Αναμένουμε ότι τα

καθαρά έσοδα από τόκους

(NII) θα κορυφωθούν

υψηλότερα το πρώτο

εξάμηνο, γεγονός που θα

μπορούσε να στηρίξει τις

αποτιμήσεις. Η ταχεία

ανατιμολόγηση των

δανείων των ελληνικών

τραπεζών, η υποτονική

μετακύλιση στις

καταθέσεις, μέχρι

στιγμής, και η πρόβλεψη

των οικονομολόγων μας

για επιτόκιο της ΕΚΤ 350

μ.β. συνεπάγονται

υψηλότερη κορύφωση του

NII το πρώτο εξάμηνο

φέτος”, εξηγεί η

τράπεζα.

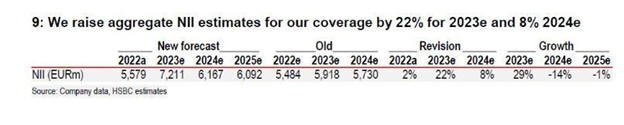

Αυξάνει τα κέρδη για το

2023 κατά 41%, κατά μέσο

όρο, μείωση το 2024

Η HSBC αυξάνει κατά μέσο

όρο τα κέρδη 41% και

τοποθετείται 11% πάνω

από το consensus των

αναλυτών. Η δυναμική των

κερδών αποτέλεσε ισχυρό

καταλύτη για τις μετοχές

κατά τη διάρκεια των

τελευταίων τριών

τριμήνων. “Εκτός αυτού,

η υποχώρηση κατά 15% από

τον Φεβρουάριο, έχει

προσθέσει στην

ελκυστικότητα των

αποτιμήσεων. Ως εκ

τούτου, παραμένουμε

εποικοδομητικοί και

επαναλαμβάνουμε τη

σύσταση αγοράς και για

τις τέσσερις τράπεζες”,

επισημαίνει η βρετανική

τράπεζα.

Η αύξηση του κόστους

των καταθέσεων έχει

περιορισμένο κόστος,

μέχρι στιγμής, καθώς οι

καταθέτες περιμένουν την

κορύφωση των επιτοκίων

πριν κλειδώσουν

μακροπρόθεσμης διάρκειας

προϊόντα, κατά την άποψη

της HSBC.

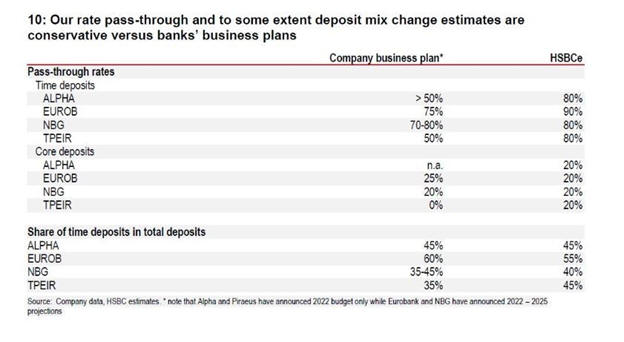

“Oι αυξήσεις των

επιτοκίων και η

αναπροσαρμογή των

δανειακών βιβλίων θα

είναι πίσω μας, και η

μετατόπιση από τις

καταθέσεις πυρήνα στις

προθεσμιακές καταθέσεις

και η αύξηση των

επιτοκίων μεταβίβασης θα

ανατρέψει τη δυναμική

των NII. Ως εκ τούτου,

αναμένουμε ότι τα κέρδη

θα μειωθούν κατά 22% το

2024 μετά από αύξηση 41%

το 2023, και ως εκ

τούτου πιστεύουμε ότι το

πρώτο εξάμηνο θα είναι ο

τελευταίος γύρος

καταλυτών κερδών για τις

ελληνικές τράπεζες, με

δείκτες αποδοτικότητας

το 2024 7-10%”,

προβλέπει η τράπεζα.

Οι προβλέψεις της HSBC

συγκρίνονται συντηρητικά

με τους προϋπολογισμούς

των τραπεζών και τα

κέρδη μας για το 2024

και είναι 19% κάτω από

το consensus.

Οι ελληνικές τράπεζες

φαίνονται ελκυστικές με

0,55 φορές δείκτες

αποτίμησης P/TBV, 20%

κάτω από τις αναδυόμενες

αγορές και 25% κάτω από

τις ευρωπαϊκές τράπεζες.

Εξακολουθεί να βλέπει

τον καλύτερο συνδυαδμό

κινδύνου/απόδοσης στην

Πειραιώς με δείκτη 0,46

φορές, σποτίμηση που

φαίνεται αδικαιολόγητη

για υον δείκτη

αποδοτικότητας που θα

εμφανίσει. Η Alpha,

επίσης, φαίνεται να έχει

αξία με 0,43 φορές

δείκτη P/TBV, αν και για

χαμηλότερο δείκτη ROTE

10%. Η ΕΤΕ ξεχωρίζει με

τις ισχυρότερες

προοπτικές NII λόγω του

μείγματος χρηματοδότησης

με χαμηλότερο κόστος,

ενώ η Eurobank βρίσκεται

στο αντίθετο άκρο.

“Αναμένουμε ότι η

διαφορά αποτίμησης

μεταξύ των δύο θα

αλλάξει σε υπέρ της

πρώτης”, καταλήγει η

βρετανική τράπεζα.

Γις τις εκλογές η HSBC

σημειώνει ότι «Η

Ελλάδα οδεύει προς

βουλευτικές εκλογές τον

Μάιο του 2023 και

μετά την τραγική

σιδηροδρομική καταστροφή

που πριν από λιγότερο

από δύο μήνες, οι

δημοσκοπήσεις δείχνουν

ότι οι πιθανότητες να

αποκτήσει ένα μόνο κόμμα

την πλειοψηφία στο στο

κοινοβούλιο έχουν

μειωθεί. Η αυξημένη

αβεβαιότητα γύρω από τις

εκλογές θα μπορούσε να

δημιουργήσει κάποιες

επιβάρυνση στις

αποτιμήσεις- θα μπορούσε

να επηρεάσει αρνητικά

την οικονομική

δραστηριότητα και ως εκ

τούτου την πιστωτική

ανάπτυξη και την

ποιότητα του ενεργητικού

των ελληνικών τραπεζών.

Προσπαθήσαμε να τα

συνυπολογίσουμε αυτά

μέσω της μείωσης της

εκτίμησής μας για την

αύξηση των δανείων για

το 2023 και διατηρώντας

συντηρητικές τις

παραδοχές μας για το

κόστος κινδύνου (CoR).

Ωστόσο, έχουμε αφήσει το

κόστος ιδίων κεφαλαίων

(COE) αμετάβλητο στο

14,50%, το οποίο

θεωρούμε ότι βρίσκεται

κοντά στα υψηλά του». |