|

Αναλυτές υπογραμμίζουν

ότι αυτή η συμπεριφορά

της αγοράς σχετίζεται

άμεσα με τη μεγάλη

ζήτηση κεφαλαίων που

προβλέπεται αυτό το

φθινόπωρο. Η συναλλαγή

της Εθνικής και αρκετές

ακόμη που είναι

προγραμματισμένες, όπως

οι αυξήσεις κεφαλαίου

της Attica

Bank και της Cenergy, θα

αντλήσουν από την αγορά

περί τα 2,2 δισ. ευρώ,

γεγονός που έχει θέσει

το ΧΑ σε μια

παρατεταμένη δοκιμασία

ρευστότητας.

Πάντως, για τη

μεγαλύτερη συναλλαγή των

επόμενων εβδομάδων, το

placement του τελευταίου

μεγάλου πακέτου μετοχών

της Εθνικής από το ΤΧΣ,

που προκάλεσε εμφανείς

αρρυθμίες στην αγορά την

περασμένη εβδομάδα,

καθώς ξένοι θεσμικοί

προχώρησαν σε

αναδιαρθρώσεις

χαρτοφυλακίων και πολλοί

επενδυτές διακράτησαν

κεφάλαια για να

τοποθετηθούν στο

placement, φαίνεται

ότι το τοπίο αρχίζει να

καθαρίζει, μετά

τις τελευταίες επαφές

της διοίκησης του ΤΧΣ με

την JP

Morgan, που

έχει τεθεί επικεφαλής

του σχήματος αναδόχων.

Επανάληψη της επιτυχίας

του περασμένου Νοεμβρίου

Όλα δείχνουν ότι και σε

αυτό το placement

υπάρχουν όλες οι

προϋποθέσεις να

επαναληφθεί η επιτυχία

της αμέσως προηγούμενης,

αντίστοιχης συναλλαγής,

όπου διατέθηκε το 22%

των μετοχών της ΕΤΕ με μεγάλη

υπερκάλυψη και μικρό

discount. Από

την προκαταρκτική

διερεύνηση του

επενδυτικού

ενδιαφέροντος που έγινε

από το σχήμα των

αναδόχων προκύπτει ότι

μπορεί χωρίς δυσκολία να

απορροφηθεί ακόμη και το

σύνολο των μετοχών που

κατέχει το ΤΧΣ, δηλαδή

το 18,4%

των μετοχών.

Πλέον το «μπαλάκι»

βρίσκεται στην πλευρά

της διοίκησης του ΤΧΣ,

που αναμένεται τα

επόμενα 24ωρα, κατόπιν

συνεννόησης με την

κυβέρνηση, να δώσει στην

JP Morgan συγκεκριμένη

εντολή για το

πακέτο που θα διατεθεί.

Σύμφωνα με το

επικρατέστερο σενάριο,

θα διατεθεί με το

placement το 10%

των μετοχών, με

την option να δοθεί επιπλέον

3% για την

κάλυψη υπερβάλλουσας

ζήτησης, ενώ το Δημόσιο

(Υπερταμείο) θα κρατήσει

υπό τον έλεγχό του

μεταξύ 5% και 8% των

μετοχών.

Σύμφωνα με όλες τις

ενδείξεις, ο χρόνος

πραγματοποίησης της

συναλλαγής τοποθετείται στις

αρχές του Οκτωβρίου, ώστε

να υπάρχει η μεγαλύτερη

δυνατή χρονική απόσταση

από τις αμερικανικές

εκλογές της 5ης

Νοεμβρίου, που είναι

πιθανόν να φέρουν

μεταβλητότητα στις

αγορές. Εξάλλου, στόχος

είναι να κεφαλαιοποιηθεί

και η αναμενόμενη μείωση

του επιτοκίου

της Fed, ανεξάρτητα

αν θα είναι μικρή

(0,25%) ή μεγαλύτερη

(0,50%) καθώς εκτιμάται

ότι θα βελτιώσει τις

συνθήκες στις αγορές,

αυξάνοντας τη διάθεση

για ανάληψη κινδύνου και

ευνοώντας το placement

της Εθνικής.

Όπως τόνισε ο υπουργός

Εθνικής Οικονομίας και

Οικονομικών, Κωστής

Χατζηδάκης, πλέον

απομένει να εκδώσει το

ΤΧΣ την ανακοίνωσή του

για τα τεχνικά στοιχεία

της συναλλαγής. Αυτό

αναμένεται να γίνει, ως

είθισται, την προηγούμενη

ημέρα από το

άνοιγμα του βιβλίου

προσφορών, όπου θα

ανακοινωθεί το εύρος

τιμών και η έκδοση του

ενημερωτικού δελτίου.

Η αγορά δείχνει στις

τελευταίες δύο

συνεδριάσεις να

προσαρμόζεται στην

προοπτική μιας ομαλής

και επιτυχημένης

διεξαγωγής του

placement. Από το υψηλό

του Αυγούστου (8,152

ευρώ στις 22 Αυγούστου),

η μετοχή της ΕΤΕ

υποχώρησε ως τα 7,29

ευρώ την περασμένη

Πέμπτη, αλλά την

Παρασκευή και χθες κινήθηκε

ανοδικά, για να κλείσει

χθες στα 7,384 ευρώ.

Δεδομένου ότι αναμένεται

σημαντική υπερκάλυψη της

προσφοράς, αναλυτές

εκτιμούν ότι θα

επαναληφθεί το σενάριο

του προηγούμενου

placement, δηλαδή

δεν θα χρειασθεί

σημαντικό discount για

την ολοκλήρωση της

συναλλαγής. Άλλωστε, οι

διεθνείς επενδυτικοί

οίκοι δίνουν στις

αναλύσεις τους μεγάλο

upside για τη μετοχή, με

τις τιμές - στόχους να

κυμαίνονται γύρω από τα 10

ευρώ -εξαίρεση

η Bank

of America, που

έδωσε χθες στόχο 8 ευρώ.

Το ζητούμενο, από

τεχνική άποψη, για τις

επόμενες συνεδριάσεις,

με δεδομένο ότι φαίνεται

να κλείνει ο κύκλος της

πίεσης από το placement

της Εθνικής, θα ήταν να

επανέλθουν στην...

κανονικότητα οι

ημερήσιοι τζίροι της

αγοράς, ώστε να γίνει

πιο πειστική ενδεχόμενη

συνέχιση της ανόδου των

τελευταίων δύο

συνεδριάσεων. Το πρώτο

επίπεδο αντίστασης είναι

οι 1.436

μονάδες, σύμφωνα

με την τεχνική ανάλυση,

αλλά το πραγματικό

δύσκολο επίπεδο που θα

πρέπει να διασπάσει ο

Δείκτης για επάνοδο σε

ανοδική πορεία είναι οι 1.450

μονάδες.

Η Fed θα δώσει τον τόνο

Κρίσιμη για την πορεία

και της ελληνικής αγοράς

θα είναι η απόφαση που

αναμένεται να

ανακοινώσει αύριο η Fed

για την πρώτη της μείωση

επιτοκίου μετά τον

μεγάλο κύκλο αύξησης για

την αναχαίτιση του

πληθωρισμού. Μέχρι

πρόσφατα, το

επικρατέστερο σενάριο

έλεγε ότι η Fed θα έκανε

μια συντηρητική

κίνηση, με μείωση κατά

0,25%, μέχρι να

πεισθεί ότι ο

πληθωρισμός πράγματι

έχει τεθεί υπό έλεγχο.

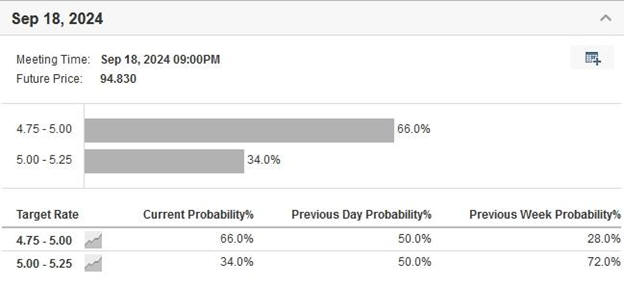

Τα τελευταία 24ωρα,

όμως, το Fed

Monitor, που

καταγράφει τις

εκτιμήσεις της αγοράς

για την επόμενη κίνηση

της Fed, με βάση τα

προθεσμιακά συμβόλαια

επί των επιτοκίων της

Fed στο Χρηματιστήριο

Εμπορευμάτων του

Σικάγου, δείχνει ότι όλο

και περισσότερο οι

traders «ποντάρουν» σε

μια μεγάλη αύξηση

επιτοκίων, κατά 0,50%.

Όπως φαίνεται στον

πίνακα, η πιθανότητα

μείωσης κατά 50 μονάδες

βάσης ήταν την περασμένη

εβδομάδα 28%, ενώ

αυξήθηκε τη Δευτέρα στο

50% και στη συνέχεια ανέβηκε

στο 66%.

Υπέρ της μεγάλης

μείωσης έχει

ταχθεί ανοικτά η JP

Morgan, κορυφαία

αμερικανική τράπεζα, όχι

όμως και οι άλλες

μεγάλες τράπεζες. Ο επί

σειρά ετών πρόεδρος της

Fed Νέας Υόρκης, Μπιλ

Ντάντλεϊ, ένας

τραπεζίτης με μεγάλο

εκτόπισμα, αρθρογράφησε

υπέρ της μεγάλης μείωσης

στο Bloomberg,

τονίζοντας, μεταξύ άλλων

ότι: «Οι

δύο στόχοι της διπλής

εντολής της Fed -

σταθερότητα των τιμών

και μέγιστη βιώσιμη

απασχόληση - έχουν έρθει

σε πολύ στενότερη

ισορροπία, υποδηλώνοντας

ότι η νομισματική

πολιτική θα πρέπει να

είναι ουδέτερη, δηλαδή

ούτε να περιορίζει ούτε

να ενισχύει την

οικονομική

δραστηριότητα. Ωστόσο,

τα βραχυπρόθεσμα

επιτόκια παραμένουν πολύ

πάνω από το ουδέτερο. Αυτή

η ανισορροπία πρέπει να

διορθωθεί το συντομότερο

δυνατόν».

Αν επιβεβαιωθούν οι

εκτιμήσεις για μεγάλη

μείωση, εύλογο είναι ότι

η διάθεση των επενδυτών

για ανάληψη ρίσκου, με

στροφή προς τις μετοχές,

θα λάβει μια πολύ ισχυρή

ώθηση. Αναλυτές

τονίζουν, πάντως, ότι η

Fed έχει τον τρόπο της να

δημιουργήσει θετικό

κλίμα ακόμη και με μια

μείωση κατά 0,25%, εάν

συνοδεύσει την

ανακοίνωσή της με

προβλέψεις για

επιθετικότερες μειώσεις

στο άμεσο μέλλον και

τοποθετηθεί αναλόγως στη

συνέντευξη Τύπου ο Τζερόμ

Πάουελ.

Για το ελληνικό

χρηματιστήριο, οι

διαθέσεις των εξ

Αμερικής επενδυτών έχουν

καθοριστική σημασία,

καθώς έχουν πλέον πολύ

μεγάλη συμμετοχή στην

κεφαλαιοποίηση της

αγοράς. Σύμφωνα

με τα τελευταία στοιχεία

του ΧΑ, βρίσκονται στην

πρώτη θέση, ελέγχοντας

το 22,59% της

κεφαλαιοποίησης της

αγοράς με τοποθετήσεις

σχεδόν 13 δισ. ευρώ (τα

στοιχεία αυτά αφορούν

μεμονωμένους

λογαριασμούς και όχι

omnibus). Αν αλλάξουν οι

διαθέσεις τους για

ανάληψη κινδύνου, βέβαιο

θεωρείται ότι θα

εισρεύσουν σημαντικά

κεφάλαια και στο ΧΑ.

Πηγή: Business Daily |