|

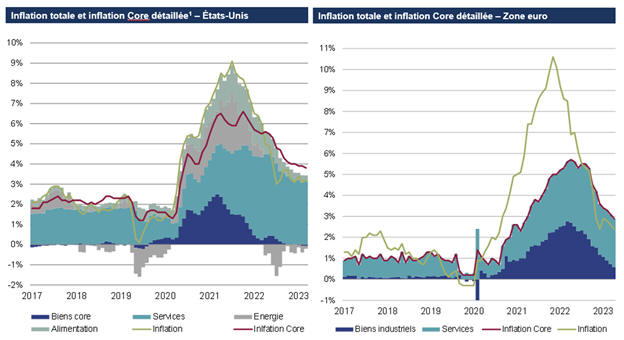

Ειδικότερα, όπως

επισημαίνει, το πρώτο

τρίμηνο του 2024 ήταν

ευνοϊκό για πολυάριθμες

προσαρμογές στις αγορές

επιτοκίων. Στην αρχή του

έτους, η αγορά προέβλεπε

έξι έως επτά επιτοκιακές

μειώσεις στις Ηνωμένες

Πολιτείες το 2024,

αντίληψη που

υποστηρίχθηκε ιδίως από

ομιλία του Προέδρου της

Fed. Αυτή η προοπτική,

ωστόσο, γρήγορα ήλθε

αντιμέτωπη με έναν πάνω

από τις προσδοκίες

πληθωρισμό.

Συνεπακόλουθα, τα

μακροπρόθεσμα επιτόκια

αυξήθηκαν.

Στην Ευρώπη, ενώ οι

προσδοκίες έδειχναν

μείωση του βασικού

επιτοκίου τον Μάρτιο, η

πιθανότητα να συμβεί τον

Ιούνιο φαίνεται πλέον

πιο σημαντική, παρά τον

πληθωρισμό των υπηρεσιών

στο 4%, που οφείλεται

στην αγορά μισθώσεων. Ο

ισχυρισμός ότι η ΕΚΤ

είναι «εξαρτώμενη από

δεδομένα» και

όχι «εξαρτώμενη από τη

Fed» ενθαρρύνει

ορισμένους επενδυτές να

εξετάσουν το ενδεχόμενο

αποσύνδεσης των

νομισματικών πολιτικών

των δύο ιδρυμάτων. Η ΕΚΤ

θα μπορούσε να λάβει

μέτρα ανεξαρτήτως της

Fed, μια κατάσταση που

προκαλεί έκπληξη, αλλά

δεν είναι πρωτόγνωρη.

Όλα είναι σχετικά με τον

χρόνο

Σύμφωνα με το στέλεχος

της Rothschild, πρέπει

να σημειώσουμε την

ανθεκτικότητα των

assets, «που συνδέεται

με τις θετικές εκπλήξεις

ανάπτυξης». Σε γενικές

γραμμές, η αγορά είχε

μάλλον καλή απόδοση,

λόγω της δυναμικής του

κλάδου των ακινήτων.

Ωστόσο, ορισμένες ρωγμές

εμφανίστηκαν στο πιο

εύθραυστο μέρος της,

όπως φαίνεται από

πρόσφατα γεγονότα όπως

τις περιπτώσεις των SFR/Altice,

Ardagh Glass, Atos και Intrum.

Σε μόλις μία εβδομάδα,

το τμήμα CCC5 είδε τις

επιδόσεις του από την

αρχή του έτους να

μειώνονται στο μηδέν.

Αυτές οι εντάσεις είναι

γενικά προάγγελος

βαθύτερων προβλημάτων,

με συγκεκριμένους

κινδύνους να τείνουν στη

συνέχεια να διαδοθούν σε

ολόκληρη την αγορά.

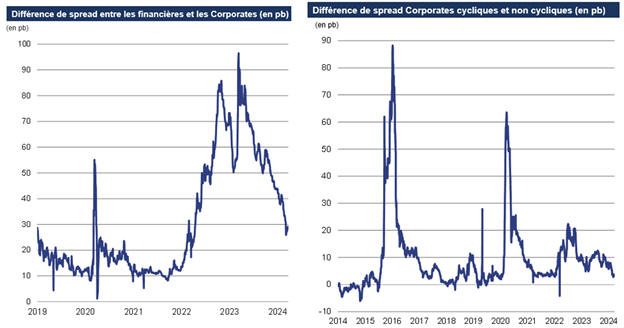

Επιπλέον, «τα ασφάλιστρα

πιστωτικού κινδύνου

είναι επί του παρόντος

κάτω από τους ιστορικούς

μέσους όρους των

τελευταίων δέκα ετών,

ιδίως για τις κατηγορίες

αξιοχρέων ΒΒ και Β1.

Αυτή η κατάσταση, αν και

ευνοϊκή για τους

δανειολήπτες, εγείρει

ερωτήματα σχετικά με τη

βιωσιμότητά της και τις

πιθανές επιπτώσεις σε

περίπτωση ύφεσης.

Παρατηρείται επίσης

συμπίεση των spread

μεταξύ των ομολόγων ΒΒ

και ΒΒΒ, αλλά και Β και

ΒΒ. Αυτό αυξάνει την

ευπάθεια της αγοράς,

ιδιαίτερα ενόψει της

αυξημένης αστάθειας ή

των ιδιοσυγκρασιακών

κινδύνων» λέει η

Rothschild και

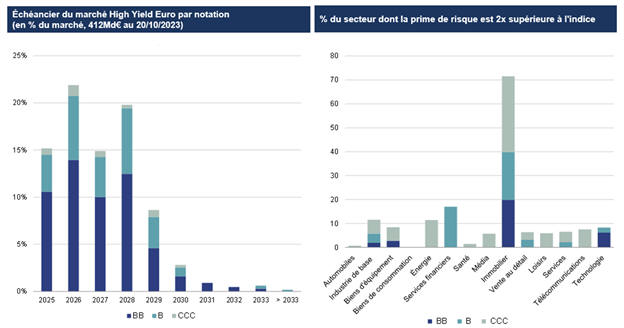

συμπληρώνει: «Όσον

αφορά την Υψηλή Απόδοση,

η διαχείριση του τείχους

του χρέους εξακολουθεί

να αποτελεί σημαντικό

μέλημα. Από την αρχή του

έτους, στην ευρωπαϊκή

αγορά, οι εκδόσεις

ανέρχονται σε σχεδόν 35

δισεκατομμύρια.

Επιπλέον, η αγορά

υποστηρίχθηκε από την

αρνητική καθαρή προσφορά

(-16 δισεκατομμύρια τους

πρώτους τρεις μήνες του

έτους) και τις καλές

επιδόσεις των υβριδικών

στον τομέα των ακινήτων,

έναν τομέα που είχε σε

μεγάλο βαθμό χαμηλότερες

επιδόσεις το 2023. To

παράθυρο της

αναχρηματοδότησης είναι,

άρα, ανοιχτή, αλλά για

πόσο;».

Τοποθέτηση

«Αυτό το πλαίσιο μας

κάνει να βελτιώσουμε την

πιστωτική ποιότητα των

χαρτοφυλακίων και να

παραμένουμε σε

επαγρύπνηση όσον αφορά

τους κινδύνους

αναχρηματοδότησης. Έτσι,

μειώνουμε την έκθεση σε

Υψηλή Απόδοση. Στο

κομμάτι του Investment

Grade, αναζητούμε

ευκαιρίες για

αξιολογήσεις Α ή για μη

κυκλικούς τίτλους με

αξιολόγηση BBB.

Εάν δεν επιδεινωθούν οι

προοπτικές ανάπτυξης, η

πιστωτική αγορά θα

πρέπει να αποδειχθεί

ανθεκτική, όπως έχει

γίνει από την έναρξη της

αύξησης των επιτοκίων.

Ωστόσο, ο συνδυασμός

στενών spreads και του

λιγότερο ευνοϊκού

πολιτικού πλαισίου στις

Ηνωμένες Πολιτείες

απαιτεί προσοχή.

Φαίνεται απίθανο ότι

ο πληθωρισμός θα

επιστρέψει στον στόχο

χωρίς περαιτέρω

επιπτώσεις στην

οικονομία, αλλά η

συναίνεση βασίζεται

σαφώς σε ένα θετικό

σενάριο».

Ο οίκος Rothschild

πιστεύει ότι δεν είναι

σωστό να αναλάβουμε πολύ

ρίσκο. Η συμπίεση των

ασφαλίστρων κινδύνου

μεταξύ των διαφόρων

κατηγοριών αξιολόγησης

καθιστά επιτακτική τη

βελτίωση της πιστωτικής

ποιότητας χωρίς να

υποβαθμίζεται το

αναλογιστικό επιτόκιο

των χαρτοφυλακίων. Για

παράδειγμα, δεν υπάρχει

σχεδόν καμία διαφορά

μεταξύ κυκλικών και μη

κυκλικών εταιρειών,

επομένως το κόστος

ευκαιρίας είναι

σχεδόν ανύπαρκτο. Από

την άλλη, αν το ρόδινο

σενάριο δεν

πραγματοποιηθεί, θα

έχουμε περιθώρια να

επενδύσουμε» καταλήγει ο

Emmanuel Petit.

Πηγή: Allnews

|