|

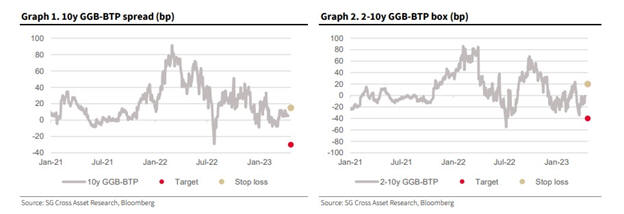

Υπενθυμίζεται ότι η

Societe Generale (την

τελευταία έκθεση

παρουσιάζει το MR) είχε

συστήσει ξανά την αγορά

των ελληνικών 10ετών

ομολόγων έναντι των

αντίστοιχων ιταλικών τον

Νοέμβριο του 2022, με

βάση τα ισχυρά θεμελιώδη

της Ελλάδας αλλά και την

προοπτική ανάκτησης της

επενδυτικής βαθμίδας το

2023. Έκλεισε το trade

αυτό τον Φεβρουάριο,

αφότου είχε δώσει καλές

αποδόσεις. Μάλιστα, οι

αναλυτές εξηγούν ότι

απέφυγαν να αγοράσουν

και πάλι ελληνικά

ομόλογα τον Μάρτιο, λόγω

της αναταραχής που

προκάλεσε στην αγορά η

κατάρρευση της Silicon

Valley Bank, ειδικά

καθώς ο ελληνικός

τραπεζικός κλάδος είναι

ακόμα πιο αδύναμος σε

σχέση με τους

ανταγωνιστικούς.

Η αναβάθμιση

Όπως σημειώνουν οι

αναλυτές της SocGen, S&P

και Fitch αξιολογούν την

Ελλάδα στο BB+ με

σταθερές προοπτικές,

δηλαδή ένα σκαλοπάτι

χαμηλότερα από την

επενδυτική βαθμίδα.

Καθώς τα θεμελιώδη είναι

ακόμα υποστηρικτικά,

πιστεύουν ότι υπάρχει

μια καλή πιθανότητα η

Ελλάδα να αναβαθμιστεί

φέτος. Άλλωστε, η

τελευταία έκθεση του ΔΝΤ

μείωσε ξανά τις

προβλέψεις για το χρέος,

υπολογίζοντας ότι αυτό

θα πέσει στο 160% του

ΑΕΠ το 2024, τα

χαμηλότερα επίπεδα από

το 2010.

Η Societe Generale

προβλέπει ότι η

αναβάθμιση θα γίνει

πιθανότατα το τέταρτο

τρίμηνο του 2023 ή το

πρώτο τρίμηνο του 2024.

Δηλαδή, περίπου έναν

χρόνο μετά την τελευταία

αναβάθμιση, κάτι που θα

ευθυγραμμίζεται με τον

μέσο ρυθμό των S&P και

Fitch από το 2015.

Επιπλέον, ενώ οι εκλογές

του Μαΐου δεν αναμένεται

να αντιστρέψουν τις

μεταρρυθμίσεις, η

αβεβαιότητα θα μπορούσε

να αποτρέψει τους οίκους

αξιολόγησης από το να

κινηθούν πολύ γρήγορα,

σημειώνουν οι αναλυτές.

Έτσι, η SocGen περιμένει

μόνο αναβάθμιση των

προοπτικών σε θετικές

στα reviews της S&P τον

Απρίλιο και της Fitch

τον Ιούνιο.

Όπως τονίζουν οι

αναλυτές, μια αναβάθμιση

της αξιολόγησης θα είχε

πολύ μεγάλη επίδραση.

Θυμίζουν πως όταν η S&P

αναβάθμισε την

Πορτογαλία στην

επενδυτική βαθμίδα το

2017, το spread μεταξύ

πορτογαλικών και

ισπανικών ομολόγων

συρρικνώθηκε κατά 36

μονάδες βάσης σε μία

εβδομάδα, προεξοφλώντας

την ένταξη των

πορτογαλικών τίτλων

στους δείκτες ομολόγων.

Μέχρι στιγμής, μια

τέτοια έκπληξη από την

S&P δεν έχει

προεξοφληθεί από τις

τιμές των ελληνικών

ομολόγων, σημειώνει η

SocGen.

Στο πλαίσιο αυτό, ο

οίκος ανοίγει και πάλι

long στα ελληνικά 10ετή

έναντι των αντίστοιχων

ιταλικών τίτλων, για να

«ποντάρει» στο tail risk

μιας αναβάθμισης από την

S&P στις 21 Απριλίου.

Άλλωστε, επισημαίνει ότι

η Ελλάδα έχει ήδη

καλύψει τα 6 δισ. ευρώ

από τον στόχο των 7 δισ.

ευρώ για τις φετινές

εκδόσεις ομολόγων της.

Στην περίπτωση της

αναβάθμισης, το spread

μπορεί να φτάσει από τις

2 μονάδες βάσης σήμερα,

στις -30 μονάδες βάσης.

Ο οίκος θα κλείσει τα

long εάν η αναβάθμιση

δεν γίνει ή εάν το

spread διευρυνθεί πάνω

από τις 15 μονάδες

βάσης. |