|

|

|

|

|

|

|

29/01/26 |

|

|

|

|

|

Morgan

Stanley

– Πρωτοφανής βιασύνη....

Χθες γράψαμε πως είναι εμφανές ότι η MSCI βιάζετε για την

αναβάθμιση. Χαρακτηριστικά τα όσα έγραψε η Morgan Stanley σε

ανάλυση της. Στην εξαιρετικά ταχεία εξέλιξη της διαδικασίας

αναβάθμισης της Ελλάδας από Αναδυόμενη σε Ανεπτυγμένη Αγορά

εστιάζει η Morgan Stanley, μετά την απόφαση του MSCI να

ανοίξει δημόσια διαβούλευση για την αλλαγή καθεστώτος. Η

τελική απόφαση αναμένεται έως το τέλος Μαρτίου 2026 και,

εφόσον εγκριθεί, θα τεθεί σε ισχύ στο τέλος Αυγούστου του

ίδιου έτους.

Σύμφωνα με την αμερικανική τράπεζα, το χρονοδιάγραμμα που

ακολουθείται είναι ασυνήθιστα συμπιεσμένο και δεν έχει

ιστορικό προηγούμενο, γεγονός που αντανακλά τη θετική στάση

και τη στήριξη των συμμετεχόντων στην αγορά απέναντι στην

ελληνική κεφαλαιαγορά.

Η τρέχουσα διαβούλευση αφορά την αναθεώρηση του δείκτη MSCI

Greece. Η ανακοίνωση της τελικής απόφασης έχει

προγραμματιστεί για τις 31 Μαρτίου 2026, ενώ η εφαρμογή της

αναβάθμισης θα πραγματοποιηθεί ταυτόχρονα με την τακτική

αναθεώρηση των δεικτών του Αυγούστου 2026, μετά το κλείσιμο

της συνεδρίασης της 31ης Αυγούστου.

Η εξέλιξη αυτή έρχεται ως συνέχεια προηγούμενων κινήσεων του

MSCI, οι οποίες περιλάμβαναν διαβουλεύσεις για την εξαίρεση

της Ελλάδας από ορισμένα κριτήρια μεγέθους και ρευστότητας,

τα οποία δεν είχαν καλυφθεί κατά την αναθεώρηση του Ιουνίου

2025.

Η Morgan Stanley επισημαίνει ότι, υπό κανονικές συνθήκες, η

μετάβαση μιας αγοράς σε ανεπτυγμένο καθεστώς προϋποθέτει

μακρά προετοιμασία: συνήθως προηγείται περίοδος διαβούλευσης

διάρκειας περίπου ενός έτους, ακολουθεί ανακοίνωση μετά από

έναν ακόμη χρόνο και η εφαρμογή ολοκληρώνεται έπειτα από

συνολικά δύο χρόνια. Το γεγονός ότι η Ελλάδα κινείται με

πολύ ταχύτερους ρυθμούς ερμηνεύεται ως ένδειξη ισχυρής

αποδοχής και εμπιστοσύνης από επενδυτές και θεσμικούς

παράγοντες.

Περιορισμένες παθητικές ροές, αυξημένο ενδιαφέρον ενεργών

επενδυτών

Σε ό,τι αφορά τις παθητικές επενδυτικές ροές, η Morgan

Stanley εκτιμά ότι η αναβάθμιση σε καθεστώς Ανεπτυγμένης

Αγοράς θα έχει συγκρατημένη αλλά θετική επίδραση, με καθαρές

εισροές που υπολογίζονται κοντά στα 0,8 δισ. δολάρια. Οι

εισροές αυτές αναμένεται να αντισταθμίσουν εν μέρει τις

ανησυχίες για πιθανές εκροές από τα κεφάλαια που επενδύουν

σε Αναδυόμενες Αγορές.

Στο μέτωπο των ενεργών επενδυτών, η εικόνα είναι σαφώς πιο

ενθαρρυντική. Η Ελλάδα παραμένει overweight επιλογή για

επενδυτές με εστίαση στην περιοχή EEMEA και στις Αναδυόμενες

Αγορές. Επιπλέον, ιστορικά παραδείγματα ευρωπαϊκών εταιρειών

που μετέφεραν την κύρια διαπραγμάτευσή τους στις Ηνωμένες

Πολιτείες δείχνουν ότι περίπου το 70%–75% των ευρωπαϊκών και

διεθνών funds που κατείχαν τις μετοχές πριν την αναβάθμιση,

διατήρησαν τις θέσεις τους και μετά.

Παράλληλα, επενδυτές που δραστηριοποιούνται στις Αναδυόμενες

Αγορές εκφράζουν πρόθεση να συνεχίσουν να έχουν έκθεση σε

ελληνικές μετοχές ακόμη και εκτός δείκτη, αξιοποιώντας τη

δυνατότητα προσαρμογής των επενδυτικών τους εντολών.

Υποεπένδυση από DM funds – δυνητικό περιθώριο ανόδου

Ένα από τα βασικά σημεία που αναδεικνύει η Morgan Stanley

είναι η εξαιρετικά χαμηλή συμμετοχή των funds Ανεπτυγμένων

Αγορών στην ελληνική αγορά. Μόλις το 8% των ευρωπαϊκών funds

διατηρεί σήμερα έκθεση σε ελληνικές μετοχές, ενώ το

αντίστοιχο ποσοστό διαμορφώνεται στο 12% για τα παγκόσμια DM

funds και στο 17% για τα διεθνή DM funds. Αντίθετα, στα

κεφάλαια Αναδυόμενων Αγορών, περίπου το 52% εμφανίζεται

υπερεκτεθειμένο στην Ελλάδα.

Με βάση τα παραπάνω, η τράπεζα διατηρεί τη σύσταση

overweight για τις ελληνικές μετοχές στο πλαίσιο της

στρατηγικής EEMEA, ενώ παράλληλα προτείνει τοποθετήσεις

εκτός δείκτη για την ευρωπαϊκή αγορά. Στις επιμέρους

επιλογές, η Morgan Stanley συνεχίζει να ξεχωρίζει τον

τραπεζικό κλάδο ως τον πιο ελκυστικό μοχλό έκθεσης στην

ελληνική αγορά

Χ.Α. –

Euronext:

όχι απλώς επισκέψεις, αλλά… εγκατάσταση

Όποιος νομίζει ότι

η ιστορία με τη Euronext είναι απλώς “διερευνητικές επαφές”,

μάλλον δεν βλέπει τι συμβαίνει στο παρασκήνιο. Στην Αθήνα

δεν έρχονται απλώς στελέχη για καφέ και παρουσιάσεις

PowerPoint· έχουν εγκατασταθεί κανονικά άνθρωποι-κλειδιά του

ομίλου, με πρώτο και καλύτερο τον Sebastien d’Herbès, που

δεν περιορίστηκε σε ρόλο παρατηρητή αλλά πήρε θέση και στο

νέο Δ.Σ. της ΕΧΑΕ. Αυτό από μόνο του λέει πολλά.

Η κινητικότητα

είναι έντονη: πτήσεις, συσκέψεις, τηλεδιασκέψεις που

“τρέχουν” καθημερινά και μια αίσθηση ότι το project πιέζεται

χρονικά, έστω κι αν δημοσίως όλοι μιλούν για μαραθώνιο.

Γιατί μπορεί ο δρόμος να είναι μακρύς, όμως όταν μπαίνουν

μέσα οι άνθρωποι της τεχνολογίας και των συστημάτων, το

πράγμα παύει να είναι θεωρητικό.

Εκεί βέβαια

αρχίζουν και τα δύσκολα. Στη Euronext καλούνται πρώτα να

καταλάβουν τι ακριβώς είναι το ΟΑΣΗΣ – ένα σύστημα με

ιστορία άνω των 25 ετών, βαθιά “κουρδισμένο” στις

ιδιαιτερότητες του Χ.Α. και όχι εύκολο να ξεριζωθεί ή να

κουμπώσει αυτομάτως στην πανευρωπαϊκή πλατφόρμα του

Παρισιού. Όσοι ξέρουν λένε ότι η τεχνολογική ενοποίηση θα

είναι το πραγματικό τεστ αντοχής.

Το σίγουρο είναι

ένα: όταν αρχίζει η κουβέντα για συστήματα και όχι για

προθέσεις, τότε το πράγμα έχει περάσει σε άλλο επίπεδο. Και

στο Χρηματιστήριο Αθηνών φαίνεται πως πλέον δεν συζητούν αν

θα αλλάξει το περιβάλλον, αλλά πότε και με ποιους όρους. Το

υπόλοιπο είναι θέμα χρόνου – και αρκετής υπομονής.

ElvalHalcor:

όταν καίγεται η Αμερική, κάποιοι ανοίγουν πόρτες

Στην αγορά λένε

πως οι μεγάλες ευκαιρίες δεν προαναγγέλλονται — απλώς

συμβαίνουν. Η φωτιά στο εργοστάσιο της Novelis στο Oswego

άναψε καμπανάκια πολύ πέρα από τις ΗΠΑ, αφού από εκεί

έβγαινε σχεδόν το μισό αλουμίνιο που “τρέφει” την

αμερικανική αυτοκινητοβιομηχανία. Και κάπου εκεί άνοιξε ένα

παράθυρο που δεν μένει ανοιχτό για πολύ.

Η Ford με δεκάδες

χιλιάδες οχήματα σε αναμονή και ζημιές που μετριούνται σε

δισ., δεν έχει την πολυτέλεια να περιμένει. Οι εναλλακτικοί

προμηθευτές είναι μετρημένοι στα δάχτυλα — και όσοι έχουν

και δυναμικότητα και πιστοποιήσεις, ακόμα λιγότεροι. Σε

αυτόν τον “κλειστό κατάλογο”, η ElvalHalcor φαίνεται να

βρίσκεται στο σωστό σημείο την κατάλληλη στιγμή.

Οι πληροφορίες που

κυκλοφορούν μιλούν για αιτήματα δειγμάτων και επαφές που δεν

γίνονται για να περάσει η ώρα. Άλλωστε, η πιστοποίηση για

αυτοκινητοβιομηχανία δεν είναι διακοσμητική, ούτε το hot

rolling της Ευρώπης παίζεται σε πολλές αυλές. Και όσοι

ξέρουν, θυμίζουν ότι τέτοιες αξιολογήσεις δεν τελειώνουν σε

εβδομάδες — άρα όποιος μπει, δύσκολα βγαίνει.

Αν τελικά οι

δοκιμές “γράψουν”, δεν θα μιλάμε για μια συγκυριακή κάλυψη

κενού, αλλά για μόνιμο εισιτήριο σε αλυσίδα προμηθειών που

μέχρι χθες έμοιαζε άβατο για ελληνική εταιρεία. Ίσως γι’

αυτό κάποιοι κοιτούν τη μετοχή με άλλο μάτι τελευταία. Γιατί

καμιά φορά, μια φωτιά χιλιάδες χιλιόμετρα μακριά, ανάβει φως

αλλού.

ElvalHalcor:

Σίγουρα πάντως κάποιοι άλλοι βλέπουνε άλλο λόγο

Πάντως πέραν όλων στο GFF έχουμε

πει πως σε μεγάλο βαθμό το ράλι των χαρτιών του

Στασινόπουλου έχει να κάνει με επικείμενο ράλι. Ξέρετε πως

πάνε αυτά. Τα χαρτιά ανεβαίνουν όσο περισσότερο γίνεται

(χωρίς να λέμε πάντα πως δεν το αξίζουν). Οι traders

παίρνουν μια τέλεια προμήθεια. Και τα πακέτα γίνονται όσο το

δυνατόν πιο υψηλά…

Το

μετά σηκώνει συζήτηση ….

ΔΕΗ: από τον λιγνίτη… στα

data

centers

και στα μερίσματα

Στο ταμπλό λένε

πως αν υπήρχε case study «πώς γυρνάς το παιχνίδι χωρίς

φωνές», η ΔΕΗ θα ήταν στο εξώφυλλο. Από το 2019 που ανέλαβε

ο Γιώργος Στάσσης, η επιχείρηση άφησε πίσω της τον ρόλο του

μόνιμου προβλήματος και άρχισε να συμπεριφέρεται σαν

κανονική εισηγμένη. Και η αγορά – ως γνωστόν – αυτά δεν τα

αφήνει αναπάντητα.

Η αύξηση κεφαλαίου

του 2021 δεν έγινε για να κλείσουν τρύπες, αλλά για να

ανοίξουν δρόμοι. Λιγνίτης τέλος, ΑΠΕ μπροστά, και όποιος δεν

το κατάλαβε τότε… το είδε στο ταμπλό. Από τα 1,20 ευρώ του

2019, σήμερα μιλάμε για άλλη πίστα. Όχι τυχαία, ούτε από

«εύνοια της συγκυρίας».

Στους διαδρόμους

λένε πως το ωραίο της υπόθεσης είναι αλλού: το Δημόσιο. Με

λιγότερες μετοχές, αλλά σε εταιρεία που πλέον μετράει, η

αξία της συμμετοχής του έχει πολλαπλασιαστεί. Κάποτε είχε

τον έλεγχο μιας ζημιογόνας ΔΕΚΟ· σήμερα έχει μειοψηφία σε

έναν όμιλο που δίνει μέρισμα, σηκώνει επενδύσεις δισ. και

τον χτυπάνε φιλικά στην πλάτη στο Λονδίνο και στο Νταβός.

Η αγορά κρατάει

σημειώσεις και για το επόμενο κεφάλαιο. Data centers,

διεθνές αποτύπωμα, επενδύσεις χωρίς να τινάζεται ο

ισολογισμός στον αέρα και guidance που – μέχρι στιγμής –

βγαίνει. Δεν είναι τυχαίο ότι οι ξένοι έχουν γίνει μόνιμοι

θαμώνες στο μετοχικό κεφάλαιο.

Στο τέλος της

ημέρας, το στοίχημα της ΔΕΗ δεν είναι αν «πήγε καλά». Είναι

αν μπορεί να συνεχίσει να εκπλήσσει. Και όσοι παρακολουθούν

στενά, λένε πως το έργο έχει κι άλλα επεισόδια.

Alpha

Bank

& NPEs:

Το «κρυφό» σχέδιο του Ψάλτη

Ενώ η αγορά

εστιάζει στα μερίσματα και τη συνεργασία με την UniCredit,

οι ψίθυροι μιλούν για ένα φιλόδοξο, νέο σχέδιο μείωσης των

μη εξυπηρετούμενων ανοιγμάτων (NPEs) που ετοιμάζει η

διοίκηση. Λέγεται ότι «ψήνεται» ένα νέο, μεγάλο deal

τιτλοποίησης που θα εκπλήξει θετικά τους αναλυτές και θα

«καθαρίσει» περαιτέρω τον ισολογισμό, κλειδώνοντας την

κερδοφορία.

|

|

|

|

|

|

28/01/26 |

|

|

|

MSCI

– Δρομολογείται γρήγορα η μετάβαση στις αναπτυγμένες αγορές…

Αν κανείς

παρακολουθούσε προσεκτικά τις προηγούμενες ανακοινώσεις της

MSCI, θα

μπορούσε να διαπιστώσει ότι η συνολική διαδικασία ουσιαστικά

επισπεύδεται.

Με βάση όσα γνωρίζαμε έως πρόσφατα, η αλλαγή του

status τοποθετούνταν χρονικά

στις αρχές του 2027 και μάλιστα ως η τελευταία από όλους

τους βασικούς οίκους, με τους δείκτες της

Morgan

Stanley να έχουν – όπως είναι

γνωστό – τη μεγαλύτερη βαρύτητα σε παγκόσμιο επίπεδο.

Και φυσικά, αυτή η εξέλιξη

εξηγεί σε μεγάλο βαθμό όσα είδαμε χθες στο Χ.Α., με

εντυπωσιακούς τζίρους και το ισχυρό ράλι της αγοράς όχι μόνο

να συνεχίζεται, αλλά να εντείνεται ακόμη περισσότερο…Με

ενδιαφέρον θα περιμένουμε να δούμε σήμερα…

Τα χρονοδιαγράμματα

Μιας και η

συζήτηση αφορά τις επερχόμενες αναβαθμίσεις – αναθεωρήσεις

της αγοράς, με βάση και όσα ανέφερε χθες η Πειραιώς

Χρηματιστηριακή, το χρονοδιάγραμμα διαμορφώνεται ως εξής:

FTSE Russell: Τον

Οκτώβριο του 2025 ανακοίνωσε την αναβάθμιση της Ελλάδας, με

ημερομηνία ισχύος την 21η Σεπτεμβρίου 2026.

S&P DJI: Πιθανό

σενάριο αναβάθμισης κατά την προγραμματισμένη αναθεώρηση του

Σεπτεμβρίου 2026.

MSCI: Έναρξη

δημόσιας διαβούλευσης, με πιθανή εφαρμογή της αναβάθμισης

στην αναθεώρηση του Αυγούστου 2026.

Stoxx: Οι σχετικές ανακοινώσεις

αναμένονται εντός του πρώτου εξαμήνου του 2026.

Γεκτερνα - Και οι εκθέσεις

συνεχίζονται...

Σας είχαμε πει πριν από μερικές

ημέρες πως έρχονται και άλλοι οίκοι που θα αναθεωρούσαν προς

τα επάνω την τιμή στόχου της Γεκτερνα. Σειρά λοιπόν χθες της

Axia.

AXIA:

Νέα αποτίμηση για ΓΕΚ ΤΕΡΝΑ στα 44,20 ευρώ – Μπροστά ο

κύκλος αξίας των παραχωρήσεων

Σε πρώιμο στάδιο

του κύκλου αξιοποίησης των επενδύσεών της εξακολουθεί να

βρίσκεται η ΓΕΚ ΤΕΡΝΑ, σύμφωνα με την AXIA, η οποία βλέπει

σημαντικό περιθώριο περαιτέρω δημιουργίας αξίας καθώς το

χαρτοφυλάκιο παραχωρήσεων περνά σταδιακά από τη φάση της

ανάπτυξης στη φάση της παραγωγής σταθερών ταμειακών ροών.

Στο πλαίσιο αυτό,

η AXIA προχωρά σε ουσιαστική αναθεώρηση της αποτίμησης του

Ομίλου, αυξάνοντας την τιμή-στόχο της μετοχής στα 44,20 ευρώ

από 27,40 ευρώ προηγουμένως, διατηρώντας τη σύσταση αγοράς.

Με βάση τα τρέχοντα επίπεδα, η νέα αποτίμηση συνεπάγεται

δυνητική άνοδο της τάξης του 37,6%.

Η αγορά δεν έχει

«τιμολογήσει» το επόμενο κύμα αποδόσεων

Κατά την AXIA, η

χρηματιστηριακή αξία της ΓΕΚ ΤΕΡΝΑ αντανακλά σε μεγάλο βαθμό

τις υφιστάμενες δραστηριότητες, υποτιμώντας όμως έργα που

έχουν ήδη εξασφαλιστεί και βρίσκονται είτε σε φάση

υλοποίησης είτε στο κατώφλι της εμπορικής λειτουργίας.

Κομβικό παράδειγμα αποτελεί η Εγνατία Οδός, η οποία

λειτουργεί ως βασικός καταλύτης της νέας αποτίμησης.

Ο Όμιλος διαθέτει

ίδια κεφάλαια ύψους περίπου 1,9 δισ. ευρώ, τα οποία μόλις

έχουν αρχίσει να αποδίδουν, καθώς το χαρτοφυλάκιο

παραχωρήσεων εισέρχεται σταδιακά στη φάση ωρίμανσης.

Εγνατία Οδός:

Καταλύτης μακροχρόνιας αξίας

Η λειτουργία της

παραχώρησης της Εγνατίας Οδού ξεκίνησε την 1η Ιανουαρίου

2026, με τη ΓΕΚ ΤΕΡΝΑ να κατέχει ποσοστό 90% στο σχετικό

σχήμα. Σύμφωνα με τις εκτιμήσεις της AXIA, η συγκεκριμένη

παραχώρηση αναμένεται να αποφέρει συνολικά μερίσματα ύψους

περίπου 5 δισ. ευρώ σε βάθος χρόνου, ξεπερνώντας αντίστοιχα

έργα όπως η Αττική Οδός, παρά το αισθητά χαμηλότερο τίμημα

απόκτησης.

Η σύγκριση είναι

ενδεικτική: το κόστος για την Εγνατία ανήλθε σε 1,27 δισ.

ευρώ, έναντι 3,27 δισ. ευρώ για την Αττική Οδό, στοιχείο που

ενισχύει σημαντικά την απόδοση επί των επενδεδυμένων

κεφαλαίων.

Ισχυρή βάση από

τις υφιστάμενες δραστηριότητες

Πέραν των νέων

έργων, οι τρέχουσες δραστηριότητες του Ομίλου συνεχίζουν να

εμφανίζουν ισχυρές επιδόσεις. Οι παραχωρήσεις επωφελούνται

από αυξημένη κυκλοφορία και τιμολόγια με ρήτρες πληθωρισμού,

ενώ ο κατασκευαστικός τομέας στηρίζεται σε ιστορικά υψηλό

ανεκτέλεστο υπόλοιπο, που ανέρχεται στα 9,2 δισ. ευρώ.

Ταυτόχρονα, η

στρατηγική συνεργασία με τη Motor Oil στον τομέα της

ενέργειας ενισχύει τη θέση της ΓΕΚ ΤΕΡΝΑ στην ελληνική αγορά

λιανικής, προσθέτοντας ένα ακόμη σταθερό σκέλος δημιουργίας

αξίας.

Το επόμενο κύμα

έργων

Η AXIA επισημαίνει

ότι μια σειρά από σημαντικά έργα αναμένεται να αρχίσουν να

συνεισφέρουν ουσιαστικά στα οικονομικά μεγέθη του Ομίλου τα

επόμενα χρόνια. Μεταξύ αυτών περιλαμβάνονται:

Η ολοκλήρωση και

έναρξη λειτουργίας του νέου αεροδρομίου στο Καστέλι στις

αρχές του 2027

Η οριστικοποίηση

της παραχώρησης του Βόρειου Οδικού Άξονα Κρήτης (ΒΟΑΚ)

Η πρόοδος στο

μεγαλύτερο Resort Casino της Ευρώπης στο Ελληνικό

Η ολοκλήρωση εντός

του πρώτου εξαμήνου του 2026 της συμφωνίας για την απόκτηση

ποσοστού 50% στο έργο αντλησιοταμίευσης Αμφιλοχία (700 MW)

Ισχυρή

χρηματοδοτική ευελιξία

Η AXIA εκτιμά ότι

η ΓΕΚ ΤΕΡΝΑ διαθέτει επενδυτική ισχύ άνω των 1,5 δισ. ευρώ

για νέα έργα την επόμενη πενταετία. Η χρηματοοικονομική

ευελιξία του Ομίλου στηρίζεται σε αναμενόμενες διανομές άνω

των 800 εκατ. ευρώ, διαθέσιμα πιστωτικά όρια και καθαρό

δανεισμό (σε αναγωγή) της τάξης των 400 εκατ. ευρώ.

Η μόχλευση

αναμένεται να κορυφωθεί εντός του 2025, με τον δείκτη

καθαρού δανεισμού προς EBITDA να διαμορφώνεται στο 7,4x,

πριν ακολουθήσει σταδιακή αποκλιμάκωση στο 4,8x έως το 2029.

Προοπτικές

κερδοφορίας

Σε επίπεδο

αποτελεσμάτων, η AXIA προβλέπει σταθερή και ισχυρή βελτίωση

των οικονομικών μεγεθών. Το προσαρμοσμένο EBITDA εκτιμάται

ότι θα αυξηθεί από 607 εκατ. ευρώ το 2025 σε 770 εκατ. ευρώ

το 2029, ενώ τα καθαρά κέρδη αναμένεται να

υπερδιπλασιαστούν, από 138 εκατ. ευρώ σε 313 εκατ. ευρώ την

ίδια περίοδο.

Αποτίμηση με

ορίζοντα το μέλλον

Παρά το γεγονός

ότι η μετοχή κινείται κοντά σε ιστορικά υψηλά, η AXIA θεωρεί

ότι η τρέχουσα αποτίμηση εξακολουθεί να μην ενσωματώνει

πλήρως την αξία των έργων που βρίσκονται σε φάση ωρίμανσης ή

έχουν ήδη εξασφαλιστεί και θα αρχίσουν να αποδίδουν στο

προσεχές διάστημα.

Με βάση το επικαιροποιημένο

μοντέλο αποτίμησης, η συνολική αξία των ιδίων κεφαλαίων της

ΓΕΚ ΤΕΡΝΑ υπολογίζεται στα 4,57 δισ. ευρώ, οδηγώντας την

τιμή-στόχο στα 44,20 ευρώ ανά μετοχή και επιβεβαιώνοντας τη

θετική επενδυτική στάση της AXIA.

AI projects με δύο ταχύτητες

Στις τράπεζες όλοι

τρέχουν, αλλά όχι προς την ίδια κατεύθυνση. Κάποιοι

αγοράζουν software για να πουν ότι «έχουν AI». Άλλοι

επενδύουν σε data, core συστήματα και ανθρώπους. Οι δεύτεροι

δεν βγαίνουν στα πάνελ, αλλά θα φανούν στα κόστη. Και όποιος

κατάλαβε – κατάλαβε …

BYLOT

& Bally’s-Intralot:

το παιχνίδι στο Λονδίνο ζεσταίνεται

Προσφάτως είχαμε αναφέρει ότι οι

φήμες από το Λονδίνο θέλουν τη Bally’s-Intralot να ετοιμάζει

πρόταση εξαγοράς βρετανικού στοιχηματικού παίκτη, με την

Evoke να εμφανίζεται ως το φαβορί. Και δεν είναι τυχαίο: η

Evoke τον Δεκέμβριο ανακοίνωσε στρατηγική επανατοποθέτηση

που αφήνει ανοιχτό το ενδεχόμενο είτε πώλησης ολόκληρου του

ομίλου είτε κρίσιμων τμημάτων του.

Ταυτόχρονα, η κυβέρνηση Ριβς

σφίγγει τη φορολογική βίδα: από τον Απρίλιο 2026, το

επιπλέον κόστος θα φτάνει £125-135 εκατ., με τον φόρο στα

online casino να εκτοξεύεται από 21% σε 40% και στα

στοιχήματα στο 25%. Παρά το βαρύ φορολογικό βάρος, η αγορά

παραμένει δελεαστική – όχι σαν την αμερικανική, όπου οι

περιορισμοί είναι ασφυκτικοί.

Στην αγορά λένε ότι το deal

Bally’s-Intralot με την Evoke δεν θα αργήσει να «κλείσει»…

και η νέα εβδομάδα μπορεί να φέρει ανατροπές που θα

συζητηθούν…

Κόκκινα δάνεια προς επιστροφή

Περί τα 10 δισ. ευρώ

εξυπηρετούμενων και υγιών δανείων αναμένεται να επιστρέψουν

στο τραπεζικό σύστημα την ερχόμενη τριετία έως και πενταετία

προβλέπει ο κ. Τάσος Πανούσης, με την doValue, να έχει ήδη 2

δισ. ευρώ εξυπηρετούμενων δανείων (στεγαστικά και

καταναλωτικά), που θα μπορούσαν να επιστρέψουν στο τραπεζικό

σύστημα.

Συγκεκριμένα σε πρόσφατη σχετική

ερώτηση δημοσιογράφου απάντησε. Στο χαρτοφυλάκιο της doValue

Greece έχουμε συνολικά δάνεια λιανικής τραπεζικής περί τα 2

δισ. ευρώ που εξυπηρετούνται με βάση την εποπτική

κατηγοριοποίηση, δηλαδή δεν υφίσταται καθυστέρηση μεγαλύτερη

των 90 ημερών. Επομένως, μπορούμε κατά προσέγγιση να

εκτιμήσουμε ότι περίπου 10 δισ. ευρώ δανείων θα μπορούσαν να

ενταχθούν στη διαδικασία επιστροφής στο τραπεζικό σύστημα,

τα επόμενα 3-5 χρόνια, με όλα τα συνεπαγόμενα οφέλη για τις

τράπεζες, την οικονομία και τους ίδιους τους οφειλέτες. Στη

doValue Greece επεξεργαζόμαστε ήδη συναλλαγές για τη

μεταφορά ενήμερων δανείων εκτός της περιμέτρου των

τιτλοποιήσεων.

Έρχεται και άλλη εξαγορά

Και εκεί που κάποιοι νόμιζαν ότι

το media game «έκλεισε», έρχεται νέο επεισόδιο. Η εξαγορά

της IEFIMERIDA μέσω της INTELEXT δεν ήταν το φινάλε, αλλά το

ζέσταμα. Το τρίο Μπάκου–Καϋμενάκη–Εξάρχου χτίζει

χαρτοφυλάκιο ενημέρωσης μεθοδικά, χωρίς φανφάρες αλλά με

καθαρή στόχευση, ενώ η στρατηγική σύμπλευση με τα

Παραπολιτικά δείχνει ότι το project δεν είναι one-off αλλά

πλατφόρμα. Στην αγορά ακούγεται ήδη έντονα ότι το επόμενο

deal είναι «κλειδωμένο στο ραντάρ» και αφορά site πρώτης

γραμμής, από αυτά που κάνουν θόρυβο και όχι απλώς traffic.

Δούρος

Και με πάσα από τα παραπάνω. Η

«Δούρος» αλλάζει σελίδα – και αυτή τη φορά όχι στα λόγια. Η

είσοδος των Μπάκου–Καϋμενάκη junior δεν έγινε για να

«μπαλωθεί» το παρελθόν, αλλά για να ξαναστηθεί το έργο από

την αρχή, με καθαρό ισολογισμό και νέο αφήγημα. Το

μετατρέψιμο των 2,1 εκατ. ευρώ δεν ήταν απλώς κεφάλαιο

κίνησης, αλλά το κλειδί για τον έλεγχο και την πλήρη

αναδιάρθρωση, με τις τράπεζες πρώτες στη λίστα εκκαθάρισης

και σειρά μετά σε ΑΑΔΕ και ΕΦΚΑ. Στην αγορά διαβάζουν την

κίνηση ως κλασικό setup: καθάρισμα παλιών βαρών, εταιρικό

«κέλυφος» σε τάξη και μετά ανάπτυξη νέων δραστηριοτήτων, με

το real estate να μπαίνει μπροστά και την ένδυση να

κρατιέται ως brand legacy.

|

|

|

|

|

|

27/01/26 |

|

|

|

|

Εθνική Τράπεζα: Το

deal

που ψήνεται… χωρίς θόρυβο

Στην Εθνική Τράπεζα τα στόματα

παραμένουν ερμητικά κλειστά, αλλά στην αγορά όλοι

καταλαβαίνουν ότι το πράγμα έχει μπει στην τελική ευθεία. Το

θέμα του bancassurance πλησιάζει στην ώρα των αποφάσεων και,

απ’ ό,τι φαίνεται, το τοπίο έχει πλέον ξεκαθαρίσει – χωρίς

εκπλήξεις, χωρίς ακροβασίες και χωρίς «βαριά» ανοίγματα.

Οι ασφαλιστικές που έμειναν

μετέωρες μετά την κίνηση της Πειραιώς με την Εθνική

Ασφαλιστική, βρίσκουν ξανά λιμάνι στην Εθνική. Τα σενάρια

δείχνουν προς NN, αλλά όσοι ξέρουν λένε ότι η συμμετοχή της

τράπεζας θα είναι μετρημένη, σαφώς χαμηλότερη από τα νούμερα

που κυκλοφορούσαν παλαιότερα στα πηγαδάκια. Δηλαδή

συνεργασία μεν, «δέσιμο» δε.

Παράλληλα, στο κάδρο μπαίνει

σοβαρά και η Ergo, η οποία δείχνει να ταιριάζει περισσότερο

στο μοντέλο που θέλει η Εθνική. Η Allianz, αντίθετα,

φαίνεται πως ζήτησε πράγματα που δεν πέρασαν το φίλτρο της

τράπεζας – και εκεί κάπως κόπηκε η κουβέντα.

Το συμπέρασμα; Η Εθνική πάει για

καθαρή λύση, χαμηλού ρίσκου, χωρίς να φορτωθεί δεσμεύσεις

που δεν χρειάζεται. Και όπως πάντα σε αυτές τις περιπτώσεις,

αν δεν υπάρξει ανατροπή στο νήμα την τελευταία στιγμή, το

deal θα ανακοινωθεί όταν όλοι θα λένε «μα ήταν ήδη γνωστό».

Η Βιολάντα και οι ασφαλιστικές

Σύμφωνα με πληροφορίες, η εταιρεία Βιολάντα, του

εργοστασίου της οποίας στα Τρίκαλα ξέσπασε χθες το βράδυ

πυρκαγιά με αποτέλεσμα να χάσουν τη ζωή τους τουλάχιστον

πέντε εργαζόμενες, είναι ασφαλισμένη σε τέσσερις εταιρείες:

Generali (40%, leader), Εθνική Ασφαλιστική (30%), Ευρώπη

(25%) και ΙΝΤΕΡΣΑΛΟΝΙΚΑ (5%). Ο διαμεσολαβητής της ασφάλισης

είναι η εταιρεία Penco Α.Ε.

Γεκτερνα: Θα μειώσει και άλλο το ποσοστό?

Με ώθηση από τις πρόσφατες εκθέσεις

των χρηματιστηριακών, με διάγραμμα «κούφιο» από αντιστάσεις

και παίζοντας τα σενάρια για την πιθανή είσοδο στο μεγάλο

MSCI, η μετοχή της Γεκτερνα διανύει από τις αρχές του χρόνου

ένα εντυπωσιακό ράλι.

Το ερώτημα που προκύπτει τις

τελευταίες ημέρες αφορά την πρόσφατη πώληση μετοχών από την

Marble Bar Asset Management LLP, η οποία μείωσε τη θέση της

από κάτω από 6,5% σε 4,92%, χάνοντας πλέον την υποχρέωση

γνωστοποίησης. Το αν θα συνεχίσει να πωλεί μετοχές είναι

σημαντικό, καθώς ακόμη και με θετικό momentum και στήριξη

από τις χρηματιστηριακές, μια τέτοια εξέλιξη θα απαιτούσε

προσοχή.

Τράπεζα Κύπρου: Το «φλερτ» που έγινε έρωτας.

Η επιστροφή της στο

Χρηματιστήριο Αθηνών έχει ανοίξει την όρεξη σε πολλούς. Οι

κακές γλώσσες λένε ότι ελληνικός τραπεζικός όμιλος (μη

συστημικός ακόμα) εξετάζει πολύ σοβαρά το ενδεχόμενο

στρατηγικής συνεργασίας ή ακόμα και «εισβολής» στο

μετοχολόγιο της Κύπρου, βλέποντας συνέργειες που θα αλλάξουν

τον χάρτη.

Autohellas:

Το στοίχημα του leasing

και η τουριστική έκρηξη.

Ο Βασιλάκης ξέρει να παίζει το

παιχνίδι των προσδοκιών. Οι πληροφορίες λένε ότι τα νούμερα

των προκρατήσεων για το καλοκαίρι του 2026 είναι ήδη 20%

πάνω από το 2025, και η Autohellas ετοιμάζεται να

παρουσιάσει μια νέα, ψηφιακή πλατφόρμα που θα αλλάξει τα

δεδομένα στις ενοικιάσεις.

Metlen

– «Σήκωσαν τα βλέφαρα στην Επιτροπή»

Η καταγγελία για υποτιμητική

κερδοσκοπία της μετοχής από τον Ε. Μυτιληναίο φαίνεται να

έχει ανάψει φωτιές. Οι insiders λένε ότι οι επόμενες ημέρες

θα φέρει εξελίξεις που θα συζητηθούν. Οι κερδοσκόποι κρατούν

στάση αναμονής, αλλά τα 43+ ευρώ δείχνουν ότι η αγορά

μυρίστηκε την κίνηση. Σημεία και τέρατα; Stay tuned.

Προοδευτική ΑΤΕ: Η γενική συνέλευση που δεν ήρθε

ποτέ… και οι μάχες πίσω από τις κουρτίνες

Στην Προοδευτική ΑΤΕ η λέξη

«γενική συνέλευση» έχει πλέον συμβολικό χαρακτήρα. Αυτό που

αρχικά είχε προγραμματιστεί για τον Νοέμβριο του 2025, ακόμα

περιμένει στο χρονοντούλαπο του Χρηματιστηρίου, με τον

Φεβρουάριο του 2026 να έρχεται και να φεύγει χωρίς

αποτέλεσμα. Το πρόβλημα; Ένας ατελείωτος πόλεμος μεταξύ των

βασικών μετόχων που έχει μετατρέψει τη διαδικασία σε θρίλερ.

Την περασμένη Παρασκευή το

σκηνικό είχε και επίσημους μάρτυρες: δύο στελέχη της

Επιτροπής Κεφαλαιαγοράς βρέθηκαν για να παρακολουθήσουν και

να καταγράψουν τα όσα γίνονταν, και όσοι ήταν παρόντες λένε

ότι όσα είδαν ήταν σχεδόν απίστευτα. Το αποτέλεσμα; Μια νέα

αναβολή, αυτή τη φορά δίχως ημερομηνία επιστροφής.

Στο επίκεντρο του χάους

βρίσκεται η μεγαλομέτοχος Χρύσα-Λεμονιά Κούτλα, που πλέον

κινείται ανοικτά απέναντι στο Διοικητικό Συμβούλιο. Οι

πληροφορίες λένε ότι έχει τη στήριξη ποσοστού πάνω από το

33% της εταιρείας, γεγονός που την καθιστά αποφασιστικό

παίκτη στις εξελίξεις.

Το μεγάλο αγκάθι είναι η

συμφωνία του 2022 με την LDA Capital, που υποτίθεται ότι θα

έφερνε 20 εκατ. ευρώ στο ταμείο – αλλά ποτέ δεν ήρθαν. Παρ’

όλα αυτά, το ΔΣ επιμένει σε αύξηση κεφαλαίου για να πληρωθεί

η αμοιβή της LDA, ενώ η Κούτλα ζητά ευθέως ακύρωση της

σύμβασης. Η ένταση κορυφώνεται, με το σχοινί να τεντώνεται

επικίνδυνα.

Και σαν να μην έφταναν όλα αυτά,

η τελευταία αναβολή ήρθε μετά από αίτημα κυπριακής

εταιρείας-μετόχου, που φέρεται να ελέγχεται από το ίδιο το

ΔΣ και εκπροσωπήθηκε από τη νομική σύμβουλο της εταιρείας.

Η Προοδευτική ΑΤΕ παραμένει σε

καθεστώς αβεβαιότητας. Το ταμπλό και η φήμη της εταιρείας

δέχονται πίεση, ενώ η σύγκρουση μεταξύ μετόχων δείχνει να

μην έχει τέλος. Το μόνο βέβαιο είναι ότι το επενδυτικό κοινό

παρακολουθεί, και κανείς δεν τολμά να προβλέψει πότε θα δει

φως στην άκρη του τούνελ.

|

|

|

|

|

|

26/01/26 |

|

|

|

X.A. & Super Μερίσματα

Αν κάτι αλλάζει οριστικά το

αφήγημα του Χρηματιστηρίου, δεν είναι οι δείκτες αλλά τα

μετρητά. Το 2025 περνά στην ιστορία ως χρονιά-ορόσημο, με

τις εισηγμένες να μοιράζουν 6 δισ. ευρώ, ξεπερνώντας ακόμη

και το «χρυσό» 2007. Δεν μιλάμε πια για λογιστικά κέρδη ή

υποσχέσεις ανάπτυξης, αλλά για πραγματικό χρήμα που

επιστρέφει στους μετόχους. Και αυτό, ειδικά για τους ξένους

επενδυτές, μετρά περισσότερο από κάθε roadshow.

Η αύξηση των διανομών κατά 42%

σε έναν χρόνο δεν είναι τυχαία. Πατάει πάνω σε κερδοφορία

ρεκόρ, αλλά και σε μια σαφή αλλαγή νοοτροπίας: πειθαρχημένο

payout, ευρωπαϊκά standards και λιγότερα «κόλπα». Το γεγονός

ότι μέσα σε τρία χρόνια έχουν επιστρέψει πάνω από 13 δισ.

ευρώ στην αγορά λειτουργεί ως μόνιμος μηχανισμός ρευστότητας

και όχι ως συγκυριακό πυροτέχνημα.

Το μεγάλο game changer,

βέβαια, είναι οι τράπεζες

Το μεγάλο game changer, βέβαια,

είναι οι τράπεζες. Η επιστροφή τους στη μερισματική

κανονικότητα, έπειτα από 15 χρόνια αποστείρωσης, κλείνει

έναν ιστορικό κύκλο. Από τα 875 εκατ. ευρώ της πρώτης

διανομής στα κέρδη του 2023, στα πάνω από 1,9 δισ. ευρώ την

επόμενη χρονιά, το μήνυμα είναι ξεκάθαρο: ο κλάδος δεν

επιβιώνει απλώς, αλλά παράγει πλεονάζον κεφάλαιο. Και οι

ενδιάμεσες διανομές για το 2026 προσθέτουν κάτι που έλειπε

διαχρονικά από την ελληνική αγορά: ορατότητα ταμειακών ροών.

Με μερισματική απόδοση 4,4%,

υψηλότερη από τα 10ετή ομόλογα και σχεδόν τριπλάσια των

προθεσμιακών, το ΧΑ παύει να είναι «αγορά υπομονής» και

γίνεται αγορά εισοδήματος. Αν συνυπολογίσει κανείς από πού

ξεκίνησαν τα κέρδη – από τις ζημιές και την επιβίωση της

προηγούμενης δεκαετίας – τότε το συμπέρασμα είναι απλό: το

ελληνικό χρηματιστήριο δεν χρειάζεται πια να πείθει ότι

άλλαξε. Τα μερίσματα το αποδεικνύουν.

Metlen: όταν ο θόρυβος

έρχεται από εκεί που δεν τον περιμένεις

Η αγορά έχει μάθει να ξεχωρίζει

τις φήμες από τις εξελίξεις με ουσία. Και τις τελευταίες

ημέρες, γύρω από τη Metlen, ο ψίθυρος έχει μετατραπεί σε

σοβαρό μουρμουρητό. Ο λόγος δεν είναι άλλος από το γεγονός

ότι, σύμφωνα με όσα κυκλοφορούν έντονα στους διαδρόμους, η

αρχική καταγγελία προς την Επιτροπή Κεφαλαιαγοράς για

υποτιμητική κερδοσκοπία στη μετοχή φέρεται να έχει γίνει από

τον ίδιο τον Ευάγγελο Μυτιληναίο.

Κίνηση που από μόνη της λέει

πολλά. Όχι μόνο γιατί πρόκειται για έναν επιχειρηματία που

σπάνια σηκώνει δημόσια τέτοια ζητήματα, αλλά και γιατί –όπως

λένε γνώστες της υπόθεσης– συνοδεύτηκε από στοιχεία που

δύσκολα αγνοούνται. Στοιχεία που δεν περιορίζονται σε μία

χρονική στιγμή, αλλά δείχνουν μοτίβο και επαναληπτικότητα.

Αυτό που έχει ιδιαίτερο

ενδιαφέρον είναι η αντίδραση της αγοράς μετά τη

δημοσιοποίηση της υπόθεσης. Όσοι περίμεναν νευρικότητα ή

«περίεργες» κινήσεις, διαψεύστηκαν. Αντιθέτως, η συμπεριφορά

της μετοχής έδειξε ότι κάποιοι προτίμησαν να κάνουν στην

άκρη και να παρακολουθούν. Σαν να άλλαξαν ξαφνικά οι κανόνες

του παιχνιδιού.

Και εδώ αρχίζουν τα ερωτήματα.

Γιατί αν δει κανείς τη μεγάλη εικόνα, θα διαπιστώσει ότι σε

μια περίοδο που οι περισσότερες βαριές μετοχές του δείκτη

κινούνταν ανοδικά, η Metlen παρουσίαζε υστέρηση. Κάτι που εκ

των υστέρων κάνει αρκετούς να ξαναδιαβάζουν τα γραφήματα με

διαφορετική ματιά.

Στην αγορά λέγεται ότι η έρευνα

της Επιτροπής Κεφαλαιαγοράς εξελίσσεται με ιδιαίτερη

επιμέλεια και πως τα ευρήματα δεν περιορίζονται σε «γκρίζες

ζώνες», αλλά σε πρακτικές που, αν επιβεβαιωθούν, δύσκολα θα

μείνουν χωρίς συνέχεια. Και μάλιστα, όχι απαραίτητα μόνο

εντός συνόρων.

Το μόνο βέβαιο είναι ότι η

υπόθεση δεν θεωρείται κλειστή. Το αντίθετο. Πολλοί εκτιμούν

ότι τις επόμενες εβδομάδες θα φανεί αν πρόκειται για ένα

ακόμη επεισόδιο παραχρηματιστηριακού θορύβου ή για μια

ιστορία που μπορεί να φτάσει πολύ πιο μακριά απ’ όσο αρχικά

φαινόταν. Και τότε, κάποιοι ίσως χρειαστεί να εξηγήσουν

πολλά.

Metlen 2

Και φυσικά, όλα τα παραπάνω

καθιστούν τη νέα εβδομάδα ιδιαίτερα ενδιαφέρουσα, καθώς θα

παρακολουθήσουμε στενά τη συμπεριφορά της μετοχής. Ιδιαίτερο

ενδιαφέρον θα έχει επίσης η πορεία των fund που έχουν

επιλέξει να σορτάρουν τη μετοχή, με βάση τις επίσημες

γνωστοποιήσεις, για να διαπιστωθεί αν θα υπάρξουν αλλαγές

στη στρατηγική τους ή πιέσεις στην αγορά.

Helleniq

Energy:

Το μυστήριο του placement

Η αγορά περιμένει

πότε οι Λάτσης και Δημόσιο (ΤΧΣ/ΤΑΙΠΕΔ) θα πατήσουν το

κουμπί για το επόμενο πακέτο μετοχών. Οι φήμες λένε ότι

υπάρχει «κόντρα» για την τιμή, καθώς η διοίκηση θέλει να

δείξει ισχυρά μεγέθη από τα διυλιστήρια πριν το άνοιγμα του

βιβλίου, ενώ οι θεσμικοί πιέζουν για «γερό» discount. Ποιος

θα λυγίσει πρώτος;

ΔΕΗ – Έρχονται και άλλοι

οίκοι

Την προηγούμενη Παρασκευή ήταν η

σειρά της Πειραιώς Χρηματιστηριακής να αναβαθμίσει τη μετοχή

της ΔΕΗ. Σύμφωνα με πληροφορίες, το επόμενο διάστημα

αναμένονται να ακολουθήσουν όχι μία, αλλά δύο ακόμα

χρηματιστηριακές – επενδυτικοί οίκοι, οι οποίοι θα

προχωρήσουν σε ανάλογες αναβαθμίσεις.

Για την ιστορία. Η Piraeus

Securities βλέπει σημαντικά περιθώρια ανόδου για τη μετοχή

της ΔΕΗ, αναβαθμίζοντας την τιμή-στόχο στα 23,80 ευρώ από

19,10 ευρώ, ήτοι περιθώριο ανόδου 22% από τα τρέχοντα

επίπεδα. Η αναθεώρηση στηρίζεται στο επικαιροποιημένο

επιχειρηματικό σχέδιο της εταιρείας και στις τρέχουσες

τάσεις της αγοράς ηλεκτρικής ενέργειας, ενώ η

χρηματιστηριακή διατηρεί σύσταση Outperform, αναγνωρίζοντας

τη στρατηγική της ΔΕΗ τόσο σε επίπεδο ανάπτυξης όσο και

χρηματοοικονομικής ανθεκτικότητας.

Το business plan 2026-2028

διατηρεί δυναμική αναπτυξιακή πορεία, με στόχο EBITDA άνω

των 2,9 δισ. ευρώ έως το 2028, αυξημένα κατά 45% σε σχέση με

τον στόχο του 2025. Το επενδυτικό πρόγραμμα προβλέπει 10

δισ. ευρώ, με έμφαση στις Ανανεώσιμες Πηγές Ενέργειας (RES),

οι οποίες αναμένεται να φτάσουν τα 12,7 GW, ενώ η συνεισφορά

του λιγνίτη μηδενίζεται μετά το 2026.

Η πολιτική μερισμάτων δείχνει

ανοδική πορεία, με στόχο 1,20 ευρώ ανά μετοχή το 2028, από

0,40 ευρώ το 2024, με μερισματική απόδοση περίπου 6%. Παρά

το υψηλό επενδυτικό πρόγραμμα, η μόχλευση παραμένει υπό

έλεγχο (Net Debt/EBITDA κάτω από 3,5x), γεγονός που ενισχύει

τη χρηματοοικονομική ευελιξία του ομίλου.

Οι ΑΠΕ παραμένουν ο κύριος

μοχλός κερδοφορίας, με EBITDA από RES να εκτιμάται στα 0,78

δισ. ευρώ το 2028 και 0,84 δισ. ευρώ το 2029, από περίπου

0,3 δισ. ευρώ το 2025. Παρά τις πιέσεις από χαμηλότερες

χονδρεμπορικές τιμές, η ισχυρή θέση στη λιανική

αντισταθμίζει το αντίκτυπο.

Το επενδυτικό

πρόγραμμα κατανέμεται κατά 58% σε RES και ευέλικτη παραγωγή,

27% στη Διανομή, 10% σε Supply, e-mobility και ψηφιοποίηση,

και 4% στις Τηλεπικοινωνίες, με πιθανή ήπια χρονική μετάθεση

κάποιων επενδύσεων έως το 2029. Η αποθήκευση ενέργειας

θεωρείται κρίσιμη για τον περιορισμό της μεταβλητότητας των

τιμών. Οι σωρευτικές ελεύθερες ταμειακές ροές (FCF)

2026-2029 εκτιμώνται σε 1,6 δισ. ευρώ, με καθαρό δανεισμό

8,3 δισ. ευρώ και Net Debt/EBITDA κάτω από 3x στο τέλος της

περιόδου.

Η αποτίμηση βασίζεται σε μοντέλο

SOTP και δεν περιλαμβάνει πιθανές επενδύσεις σε Data Center

ή περαιτέρω επέκταση των RES. Σε τρέχοντα επίπεδα, η ΔΕΗ

διαπραγματεύεται με EV/EBITDA 6x για το 2026, περίπου 30%

κάτω από τις ευρωπαϊκές εταιρείες κοινής ωφέλειας, μια

διαφορά που η Piraeus Securities θεωρεί αδικαιολόγητη με

βάση τα θεμελιώδη μεγέθη.

AVAX: Το ράλι συνεχίζεται –

"Ψήνονται" νέα έργα;

Η μετοχή της AVAX συνεχίζει το

εντυπωσιακό της ράλι, τροφοδοτούμενη από αναλύσεις που

κάνουν λόγο για σημαντικό discount έναντι του ανταγωνισμού.

Στην πιάτσα ακούγεται ότι η εταιρεία έχει στα σκαριά την

υπογραφή νέων, μεγάλων συμβολαίων, ίσως και σε συνεργασία με

την ΑΚΤΩΡ, κάτι που θα δώσει περαιτέρω ώθηση.

Κουρασμένα χαρτιά, ξεκούραστο χρήμα

Σε αρκετά mid caps η εικόνα στο

ταμπλό δείχνει κόπωση, αλλά το χρήμα που μπαίνει δεν είναι

βιαστικό. Δεν κυνηγάει κίνηση, περιμένει γεγονός. Και

συνήθως, όταν έρθει, δεν προλαβαίνουν όλοι.

|

|

|

|

|

|

24/01/26 |

|

|

|

Το

«φάντασμα» του 1999 και το πάρτι των 2.200 μονάδων:

Ενώ ο

Γενικός Δείκτης σπάει υψηλά 16 ετών, στα γραφεία των παλιών

χρηματιστών έχει αρχίσει η συζήτηση. Ψιθυρίζεται ότι το

«January Effect» έχει παραγίνει και πολλοί φοβούνται ότι η

απότομη άνοδος θα φέρει «διορθωτική σφαλιάρα». Κάποιοι

βλέπουν φούσκα, οι ξένοι όμως βλέπουν ακόμα discount. Ποιος

θα προλάβει να πηδήξει πρώτος από το τρένο; Φυσικά οι

ανησυχίες πολλές φορές έχουνε σχέση και με τα όσα έχουμε

περάσει, με τους επενδυτές να έχουνε μια μόνιμη ανησυχία,

που γίνεται καύσιμο για περαιτέρω άνοδο.

ΔΕΗ – Τα data centers άνοιξαν όρεξη και αλλού

Το mega data

center ακούγεται ωραίο, αλλά στην αγορά κυκλοφορεί κάτι πιο

ενδιαφέρον: ότι η ΔΕΗ «χαρτογραφεί» ποια assets της μπορούν

να μπουν σε πιο σύνθετα deals, τύπου infra–energy–tech. Όχι

πώληση αύριο το πρωί, αλλά προετοιμασία. Και όποιος

προετοιμάζεται, συνήθως κάτι έχει στο μυαλό του.

Η ΔΕΗ και τα «αόρατα» χέρια

Στη χρηματιστηριακή πιάτσα βοά ο

τόπος για τις συνεχείς αγορές ιδίων μετοχών από τη ΔΕΗ. Το

επίσημο αφήγημα λέει «πρόγραμμα επαναγοράς», αλλά οι κακές

γλώσσες στα παρασκήνια λένε ότι «φτιάχνεται» το γήπεδο για

ένα μεγάλο deal ή για την είσοδο ενός νέου, πανίσχυρου

στρατηγικού παίκτη …

Τραπεζικά «μαγειρέματα» και

μερίσματα

Οι τράπεζες (Alpha,

Εθνική, Πειραιώς) κάνουν πάρτι, αλλά η πραγματική μάχη

γίνεται πίσω από τις κλειστές πόρτες για το ύψος του

μερίσματος. Οι τραπεζίτες θέλουν να δώσουν «γη και ύδωρ»

στους μετόχους για να κρατήσουν τις τιμές ψηλά, αλλά ο

SSM (Εποπτεία)

στην Φρανκφούρτη τους κοιτάει με το δάχτυλο στη σκανδάλη.

Οι «μικροί» που θέλουν να

γίνουν «μεγάλοι»

Στην περιφέρεια

(small caps) γίνεται το έλα να δεις. Υπάρχουν πληροφορίες

για 2-3 εισηγμένες που «στήνονται» για εξαγορά από ισχυρούς

ομίλους του real estate και των κατασκευών. Οι όγκοι

αυξάνονται «ύποπτα» χωρίς ανακοινώσεις. Όπου υπάρχει καπνός,

συνήθως υπάρχει και... ταμείο.

Το «στοίχημα» της

Quest

και οι φήμες για spin-off

Η αγορά έχει

βουίξει ότι ο όμιλος ετοιμάζει μια κίνηση-ματ που θα

ξεκλειδώσει κρυμμένες υπεραξίες. Οι «ψαγμένοι» της

Σοφοκλέους (ή μάλλον της Λεωφόρου Αθηνών εδώ και πάρα πολλά

χρόνια) ποντάρουν σε αυτόνομη είσοδο θυγατρικής στο ταμπλό ή

πώληση «χρυσού» κλάδου.

Ενδιαφέρον από Ξένους Επενδυτές

Το αυξημένο ξένο

επενδυτικό ενδιαφέρον, που έφτασε σε ρεκόρ το 2025,

συνεχίζει να είναι καταλυτικό, με τις εισροές να

διατηρούνται σε υψηλά επίπεδα και το Χρηματιστήριο Αθηνών να

αναβαθμίζεται σε παγκόσμιους δείκτες.

Ενέργεια – Όχι όλοι στην ίδια πλευρά

Στις ΑΠΕ

αρχίζει να φαίνεται καθαρά ποιος έχει ισολογισμό και ποιος

απλώς ιστορία. Τα υψηλά επιτόκια και τα κορεσμένα δίκτυα

ξεχωρίζουν τους παίκτες. Κάποιοι ετοιμάζονται να πουλήσουν

assets πιο γρήγορα απ’ ό,τι λένε δημόσια – και όχι επειδή

θέλουν, αλλά επειδή πρέπει.

Ελληνικό – Τα deadlines

αρχίζουν και γράφουν κόστος

Στην αγορά

δεν συζητούν πια αν το Ελληνικό θα προχωρήσει, αλλά πόσο θα

κοστίσει κάθε μήνας καθυστέρησης. Και το κόστος δεν είναι

μόνο οι ρήτρες. Είναι οι αναβολές πληρωμών, τα cash flow που

μετατίθενται και οι αγοραστές που –σιωπηλά– ξαναδιαβάζουν τα

συμβόλαια. Όχι δραματικά ακόμη, αλλά το «μαξιλάρι ανοχής»

λεπταίνει.

Πειραιώς – Ο στοιχηματισμός της Υγείας

Το σχέδιο με

Ερρίκος Ντυνάν, Euromedica και Βιοϊατρική προκαλεί

αναστάτωση στα ανταγωνιστικά funds. Όπως γράψαμε και

προσφάτως, όσοι ξέρουν λένε ότι το μοντέλο που ετοιμάζει η

τράπεζα δεν είναι απλώς εξαγορές, αλλά καθετοποιημένη

εκμετάλλευση cash flow σε όλα τα επίπεδα: ασφάλειες,

νοσοκομεία, διαγνωστικά. Το real estate των κλινικών παίζει

τον ρόλο “κρυφού όπλου” στις αποτιμήσεις.

|

|

|

|

|

|

23/01/26 |

|

|

|

Τράπεζες σε

fast

forward: αποτελέσματα, μέρισμα και

re-rating

στο προσκήνιο

Ο χρονισμός μάλλον

δεν είναι τυχαίος. Περισσότερο παραπέμπει σε «σύμπτωμα» της

σπουδής με την οποία οι τράπεζες θέλουν να βγουν πρώτες στην

αγορά με αποτελέσματα και μερισματικές προθέσεις για τη

χρήση του 2025. Η Piraeus Bank και η Eurobank έχουν ήδη

κλειδώσει την 26η Φεβρουαρίου 2026 για τις ανακοινώσεις

τους, ημερομηνία που αποτυπώνει ξεκάθαρα τη νέα τάση στο

εγχώριο ταμπλό: όσο πιο νωρίς, τόσο καλύτερα.

Η εικόνα πάντως

που αναμένεται να παρουσιαστεί δύσκολα περνά απαρατήρητη.

Παρά τη σταδιακή αποκλιμάκωση των επιτοκίων από την ΕΚΤ, οι

τέσσερις συστημικές τράπεζες εκτιμάται ότι θα εμφανίσουν

συνολικά καθαρά κέρδη κοντά στα 4,7 δισ. ευρώ για το 2025.

Ήδη στο εννεάμηνο είχαν «γράψει» περίπου 3,5 δισ. ευρώ, με

το δανειακό χαρτοφυλάκιο να έχει ενισχυθεί κατά 10,5 δισ.

ευρώ.

Σε επίπεδο

επιμέρους εκτιμήσεων, η Bank of America βλέπει τη Eurobank

να κλείνει τη χρονιά με καθαρά κέρδη περί τα 1,36 δισ. ευρώ,

ενώ για την Piraeus οι προβλέψεις κινούνται γύρω στα 890

εκατ. ευρώ. Η επιλογή της πρώιμης ανακοίνωσης δεν είναι

απλώς επικοινωνιακή: ανοίγει τον δρόμο για ταχύτερη έγκριση

από τον SSM, τόσο για τη διανομή μερισμάτων όσο και για

ενδεχόμενα προγράμματα επαναγοράς ιδίων μετοχών.

Στο μέτωπο των

αποδόσεων, οι στόχοι είναι φιλόδοξοι. Η Eurobank στοχεύει σε

payout ratio 50%, ενώ η Piraeus ξεκινά από το 35% με

προοπτική να κινηθεί σταδιακά προς το ίδιο επίπεδο. Με αυτά

τα δεδομένα, οι συνολικές μερισματικές αποδόσεις για την

περίοδο 2026-2027 υπολογίζονται σε επίπεδα 7%-8%.

Με κεφαλαιακούς

δείκτες σε άνετα επίπεδα, NPE κάτω από το 3% και ενεργή

στρατηγική εξαγορών που διευρύνει τις πηγές εσόδων, οι

τράπεζες επιχειρούν να δώσουν ουσιαστικό υπόβαθρο στον

αυξημένο επενδυτικό ενθουσιασμό που καταγράφεται στο

Χρηματιστήριο.

ΔΕΗ – Το project που μετριέται σε megawatts …. Όχι …

Στο Νταβός

δεν πήγε για δημόσιες σχέσεις ο Στάσσης. Όσοι ήταν στα σωστά

τραπέζια λένε ότι οι συζητήσεις για hyperscalers έχουν

περάσει το στάδιο του “αν” και μπαίνουν στο “πού και πότε”.

Το data center δεν θα τιμολογηθεί με όρους Ελλάδας, αλλά με

όρους Frankfurt–Amsterdam. Εκεί αλλάζει το valuation story.

Στον «τελικό» ΑΚΤΩΡ και

METLEN

για τις φοιτητικές εστίες Δυτικής Μακεδονίας

Ο διαγωνισμός για

τις νέες φοιτητικές εστίες του Πανεπιστημίου Δυτικής

Μακεδονίας εισέρχεται στην τελική φάση, με δύο μόλις

διεκδικητές να προκρίνονται στον τελευταίο γύρο. Παρά την

αρχική συμμετοχή ισχυρών εταιρειών του κατασκευαστικού

κλάδου —ΓΕΚ ΤΕΡΝΑ, ΑΚΤΩΡ, METLEN, ΑΤΕΣΕ και ΑΒΑΞ— τελικά

μόνο η ΑΚΤΩΡ και η METLEN υπέβαλαν δεσμευτικές προσφορές.

Το Διοικητικό

Συμβούλιο του Πανεπιστημίου αναμένεται να αποφασίσει τον

ανάδοχο έως τις 18 Φεβρουαρίου. Το έργο, προϋπολογισμού 105

εκατ. ευρώ, περιλαμβάνει τη δημιουργία 750 κλινών σε Κοζάνη,

Φλώρινα, Καστοριά και Πτολεμαΐδα, με σύμβαση ΣΔΙΤ 30 ετών

που καλύπτει τη μελέτη, χρηματοδότηση, κατασκευή, λειτουργία

και συντήρηση των εστιών.

Η μάχη ΑΚΤΩΡ –

METLEN αναμένεται να κρίνει ποιος θα διαχειριστεί ένα από τα

μεγαλύτερα φοιτητικά έργα υποδομών της περιφέρειας.

ΚΡΙ-ΚΡΙ: από τις Σέρρες στα διεθνή ράφια με όχημα

τις εξαγωγές

Η ΚΡΙ-ΚΡΙ δεν

είναι πια η «μικρή» γαλακτοβιομηχανία των Σερρών. Μέσα σε

αυτό το πλαίσιο, η επένδυση για τη δημιουργία κέντρου

logistics στον Ασπρόπυργο μοιάζει σχεδόν μονόδρομος. Σήμερα,

περίπου το 70% των εσόδων της ΚΡΙ-ΚΡΙ από γαλακτοκομικά

προϊόντα προέρχεται από αγορές του εξωτερικού, ενώ ο κύκλος

εργασιών του 2025 έκλεισε κοντά στα 300 εκατ. ευρώ.

Ο Ασπρόπυργος δεν

επιλέγεται τυχαία. Η περιοχή έχει εδραιωθεί ως ο βασικός

κόμβος logistics της χώρας, με άμεση πρόσβαση στον Πειραιά

και έντονη επενδυτική κινητικότητα. Τα ενοίκια αποθηκών

έχουν ανέβει στα 5,8 ευρώ ανά τετραγωνικό μέτρο τον μήνα,

καταγράφοντας άνοδο 19% μέσα σε πέντε χρόνια, ενώ οι τιμές

γης κινούνται πλέον στα 120.000-130.000 ευρώ το στρέμμα. Δεν

είναι τυχαίο ότι μεγάλοι παίκτες του λιανεμπορίου, όπως η

ΙΚΕΑ, ο Σκλαβενίτης, ο Γαλαξίας και η METRO, τοποθετούν στην

περιοχή επενδύσεις εκατοντάδων εκατομμυρίων.

Για την ΚΡΙ-ΚΡΙ,

το νέο κέντρο logistics λειτουργεί διπλά: από τη μία πλευρά

ενισχύει την παρουσία της στην Αττική, όπου οι πωλήσεις

γιαουρτιού αυξήθηκαν κατά 5,8%, και από την άλλη απλοποιεί

και επιταχύνει τη διακίνηση των εξαγωγών μέσω του λιμανιού

του Πειραιά.

Όλα αυτά

«κουμπώνουν» με τη μεγάλη επένδυση των 52,2 εκατ. ευρώ στο

εργοστάσιο των Σερρών, η οποία αυξάνει σημαντικά την

παραγωγική δυναμικότητα. Με ισχυρή εξαγωγική βάση,

ενισχυμένες υποδομές και σαφή στρατηγική, η ΚΡΙ-ΚΡΙ δείχνει

ότι έχει αφήσει οριστικά πίσω της τον ρόλο της περιφερειακής

βιομηχανίας.

Γεκτερνα - ΒΟΑΚ

Όπως κυκλοφορούσε

ήδη στην αγορά, η εκκίνηση της παραχώρησης του ΒΟΑΚ μπαίνει

πλέον σε τελική ευθεία. Παρότι υπήρξε σκέψη να «τρέξει» λίγο

νωρίτερα, τελικά το ημερολόγιο γράφει 4 Φεβρουαρίου ως την

οριστική ημερομηνία υπογραφής. Η σύμβαση έχει διάρκεια 35

ετών και το βασικό τμήμα του έργου, Χανιά–Ηράκλειο, περνά

στα χέρια της ΓΕΚ ΤΕΡΝΑ, ενισχύοντας αισθητά το χαρτοφυλάκιο

παραχωρήσεων του ομίλου.

Δεν είναι τυχαίο

ότι η αγορά άρχισε να προεξοφλεί τις εξελίξεις. Η Piraeus

Securities ανέβασε δυναμικά τον πήχη, ανεβάζοντας την

τιμή-στόχο στα 40 ευρώ από τα 31 ευρώ, ακολουθώντας το

πρόσφατο re-rating της Santander, που είχε τοποθετήσει τον

στόχο ακόμη ψηλότερα, στα 49 ευρώ. Στο ταμπλό, πάντως, η

μετοχή έκλεισε χθες στα 30,84 ευρώ, αφήνοντας —για όσους

κοιτούν μπροστά— αρκετό «διάδρομο».

«Διφορούμενες

δηλώσεις Δαμιανού για το ηλεκτρικό καλώδιο: Στρατηγική

σημασία αλλά… χωρίς ξεκάθαρη πορεία»

Ο νέος υπουργός

Ενέργειας της Κύπρου, Μιχάλης Δαμιανός, επανέφερε στη

δημοσιότητα το θέμα του ηλεκτρικού καλωδίου, τονίζοντας ότι

παραμένει στρατηγικής σημασίας για τη χώρα και

περιλαμβάνεται στις προγραμματικές διακηρύξεις της

κυβέρνησης. Ωστόσο, όταν ρωτήθηκε για το μέλλον του έργου, η

απάντησή του ήταν… διφορούμενη.

«Όταν ολοκληρωθεί

η επικαιροποίηση της μελέτης», δήλωσε, «θα αποφασίσουμε πώς

θα προχωρήσουμε στη διασύνδεση». Στην ερώτηση τι θα γίνει αν

η μελέτη δείξει ότι το έργο δεν είναι βιώσιμο, απάντησε πως

υπάρχουν τρόποι να προσελκυστούν νέοι επενδυτές και να

καταστεί το έργο βιώσιμο — χωρίς να μπει σε λεπτομέρειες.

Σημείωσε ακόμα ότι

ο αποκλειστικός φορέας υλοποίησης είναι ο ΑΔΜΗΕ, με πλήρη

ευθύνη για την ολοκλήρωση των εργασιών, προσθέτοντας

χαρακτηριστικά: «Δεν είναι κυβερνητικό έργο».

Bally’s

Intralot – Προβληματισμός στη Βρετανία

Σχετικά και με τα όσα

γράψαμε χθες.

Η

αγορά ξέρει ότι η αύξηση φόρων στο Λονδίνο δεν είναι απλώς

πρόβλημα. Είναι ευκαιρία για M&A. Η Bally’s Intralot

βρίσκεται σε διαπραγματεύσεις για να εξαγοράσει ένα ιστορικό

σήμα στοιχηματισμού, αλλά οι insiders ψιθυρίζουν ότι στόχος

είναι κυρίως να «καθαρίσει» το υψηλό δανεισμό του target,

πριν φανεί στο P&L. Στην αγορά βλέπουν ότι η στρατηγική αυτή

μπορεί να δώσει άμεσα αποτέλεσμα σε EP

Ενεργειακή Κρίση στις ΗΠΑ: Το Ράλι του Φυσικού

Αερίου και ο Κίνδυνος του Πληθωρισμού

Ενώ οι

χρηματιστηριακοί δείκτες πανηγυρίζουν για τις εμπορικές

εξελίξεις, η πραγματική οικονομία των ΗΠΑ δέχεται ισχυρό

πλήγμα από το ενεργειακό κόστος. Η τιμή του φυσικού αερίου

εκτοξεύτηκε κατά 60% μέσα σε 48 ώρες, φτάνοντας σε επίπεδα

που δεν είχαν προβλεφθεί για το 2026. Η αιτία είναι ένας

συνδυασμός του ιστορικού κύματος ψύχους που σαρώνει τις

Ηνωμένες Πολιτείες και των χαμηλών αποθεμάτων που προέκυψαν

από τις αυξημένες εξαγωγές LNG προς την Ασία.

Οι επιπτώσεις στις

Αγορές:

Πληθωριστικές

Πιέσεις: Η απότομη αύξηση του κόστους θέρμανσης και

ηλεκτροδότησης αναμένεται να επηρεάσει τον δείκτη PCE

(προσωπικές καταναλωτικές δαπάνες) που θα δημοσιευθεί την

επόμενη εβδομάδα. Αυτό μπορεί να αναγκάσει τη Federal

Reserve να παγώσει τις προγραμματισμένες μειώσεις

επιτοκίων για το πρώτο εξάμηνο του 2026.

Ενεργειακές

Μετοχές: Εταιρείες όπως η ExxonMobil και η Chevron είδαν τις

μετοχές τους να ενισχύονται, καθώς τα περιθώρια κέρδους τους

αυξάνονται, όμως οι βιομηχανικοί κλάδοι που εξαρτώνται από

το φυσικό αέριο (π.χ. χημικά, λιπάσματα) δέχονται σφοδρές

πιέσεις.

Καταναλωτική

Εμπιστοσύνη: Υπάρχει φόβος ότι η αύξηση των λογαριασμών

κοινής ωφέλειας θα περιορίσει το διαθέσιμο εισόδημα των

νοικοκυριών, επιβραδύνοντας την κατανάλωση που αποτελεί την

ατμομηχανή της αμερικανικής οικονομίας.

|

|

|

|

|

|

22/01/26 |

|

|

|

ΟΜΟΛΟΓΑ: Η ελληνική

ανθεκτικότητα στο παγκόσμιο sell-off

«Ενώ στα διεθνή

χρηματιστήρια γίνεται "ξεπούλημα" ομολόγων (με κάποια

διάθεση υπερβολής), οι ελληνικοί τίτλοι δείχνουν

αξιοσημείωτη ανθεκτικότητα. Οι ξένοι οίκοι αναγνωρίζουν τη

δημοσιονομική πειθαρχία της Αθήνας, γεγονός που λειτουργεί

ως ανάχωμα για το Χρηματιστήριο, εμποδίζοντας μια ακόμα

μεγαλύτερη πτώση στις σημερινές "πολικές" συνθήκες».

Όχι απλώς ρεύμα, αλλά ρόλος

Στο Νταβός ο Γιώργος

Στάσσης δεν πήγε για φωτογραφίες, ούτε για γενικόλογα περί

«πράσινης μετάβασης». Όσοι παρακολουθούν προσεκτικά το

–σχεδόν ημερολογιακό–

LinkedIn

feed του,

καταλαβαίνουν ότι το πραγματικό

story της ΔΕΗ

παίζεται αλλού: στο πώς η ενέργεια συναντά την

AI και στο αν η

Ελλάδα μπορεί να χωρέσει στο χάρτη των

hyperscalers. Το

mega

data

center που ωριμάζει στη

Δυτική Μακεδονία δεν παρουσιάζεται πια ως απλή επένδυση

υποδομής, αλλά ως γεωπολιτικό

project. Δεν

είναι τυχαίο ότι στις συζητήσεις μπαίνουν βαριά ονόματα της

τεχνολογίας και ότι το αφήγημα μετατοπίζεται από τα

megawatts στα

data

flows. Στην

αγορά διαβάζουν ότι η ΔΕΗ επιχειρεί να αλλάξει πίστα: από

utility σε

powertech

παίκτη, με καθετοποίηση που λίγοι στην Ευρώπη μπορούν να

υποστηρίξουν. Το ερώτημα δεν είναι αν υπάρχει ενδιαφέρον –

αυτό υπάρχει και είναι ισχυρό. Το ερώτημα είναι αν το

κανονιστικό πλαίσιο θα κινηθεί με την ίδια ταχύτητα που

κινείται η ζήτηση της

AI. Εκεί, όπως

λένε όσοι ξέρουν, θα κριθούν πολλά περισσότερα από ένα

data

center.

ΔΕΗ: Η μεγάλη αλήθεια…

Θα σας πούμε μια μεγάλη αλήθεια –

και κρατήστε τη καλά.

Το πραγματικό «κόλπο» που ετοιμάζει η ΔΕΗ για τα επόμενα

χρόνια δεν λέγεται ούτε επενδυτικό πλάνο, ούτε πράσινη

μετάβαση, ούτε EBITDA στόχοι. Λέγεται πώληση assets.

Όσα κι αν

προβλέπει η διοίκηση στα business plans. Όσο ικανή κι αν

έχει αποδειχθεί τα τελευταία χρόνια – και έχει. “Οι

παροικούντες την Ιερουσαλήμ” γνωρίζουν ότι το πραγματικό

κλειδί για τη νέα εποχή της ΔΕΗ δεν βρίσκεται μόνο στην

ανάπτυξη, αλλά στο ξεκλείδωμα αξίας.

Εκεί θα παιχτεί το μεγάλο

παιχνίδι. Εκεί θα φανεί ποιοι διάβασαν σωστά τη στρατηγική

και ποιοι έμειναν στα δελτία τύπου.

Bally’s

Intralot: Στο Λονδίνο μυρίζει deal

Κάτι

κινείται έντονα στο βρετανικό

betting και δεν

είναι μόνο ο αυξημένος φόρος που άλλαξε τους συσχετισμούς

από την 1η Απριλίου. Η

Bally’s

Intralot

φαίνεται να «ζυγίζει» την ευκαιρία και να κοιτάζει σοβαρά

την ενίσχυση του αποτυπώματός της στο νησί μέσω εξαγοράς.

Οι πληροφορίες μιλούν

για συζητήσεις με εταιρεία που κουβαλά ιστορικό όνομα στην

αγορά στοιχηματισμού, αλλά και βαρύ ισολογισμό. Με τον

φορολογικό συντελεστή να ανεβαίνει και τις αντοχές να

μειώνονται, οι σύμβουλοι –

Morgan

Stanley και

Rothschild –

έχουν βγει μπροστά, ψάχνοντας λύσεις που θα μειώσουν

δανεισμό και θα «ξεκλειδώσουν» αξία για τους μετόχους.

Πώληση ολόκληρου ομίλου

ή κομμάτια δραστηριότητας; Όλα είναι στο τραπέζι. Και σε

τέτοιες συνθήκες, όσοι έχουν ισχυρό

balance

sheet και όρεξη για επέκταση,

συνήθως βρίσκουν ευκαιρίες. Το Λονδίνο σφίγγει το πλαίσιο –

αλλά για κάποιους, ανοίγει παράθυρα.

ΛΑΜΔΑ – Ενδιαφέρουσα είδηση αλλά οι ρήτρες – ρήτρες

Ενδιαφέρουσα – και

όχι καθόλου τυχαία – η σύσταση της LAMDA Smart Living από τη

ΛΑΜΔΑ, με μετοχικό κεφάλαιο 24 εκατ. ευρώ. Δεν πρόκειται για

άλλη μία θυγατρική «βιτρίνας», αλλά για καθαρό σήμα προς την

αγορά για το πού στοχεύει η διοίκηση στην επόμενη φάση.

Το real estate

αλλάζει μορφή. Η απλή ανάπτυξη, πώληση ή μίσθωση δεν αρκεί

πια. Το πραγματικό παιχνίδι παίζεται στη διαχείριση, στην

εμπειρία κατοίκησης, στο επαναλαμβανόμενο cash flow. Εκεί

ακριβώς πατάει η νέα εταιρεία, αναλαμβάνοντας property

management κατοικιών, με στόχευση σε οργανωμένα projects

υψηλών προδιαγραφών και όχι σε ευκαιριακές λύσεις.

Στα πλαίσια του

οικοσυστήματος του Ελληνικού. Το property management δεν

είναι συμπληρωματική δραστηριότητα, αλλά βασικός μοχλός

ελέγχου, αξίας και σταθερών εσόδων σε βάθος χρόνου. Με απλά

λόγια, τα σοβαρά λεφτά δεν είναι μόνο στην πώληση, αλλά σε

ό,τι ακολουθεί μετά την παράδοση των κλειδιών – και εκεί η

ΛΑΜΔΑ θέλει να κρατήσει το παιχνίδι εντός των τειχών.

ΛΑΜΔΑ (2)

Μέχρι εδώ, όλα καλά.

Ωστόσο, στο παρασκήνιο συνεχίζουν να φτάνουν πληροφορίες που

χαλάνε τη συνολική εικόνα. Σύμφωνα με όσα μαθαίνουμε, σε

ακίνητα που έχουν ήδη αγοραστεί από δύο γνωστούς εφοπλιστές,

καταγράφονται σημαντικές καθυστερήσεις στις παραδόσεις, με

αποτέλεσμα η εισηγμένη να καταβάλλει ρήτρες. Και, όπως λένε

οι καλά γνωρίζοντες, αυτές οι ρήτρες δεν είναι ούτε

μεμονωμένες ούτε αμελητέες.

Το concept είναι

σωστό. Η στρατηγική δείχνει βάθος. Αλλά στην πράξη, οι

καθυστερήσεις και οι ρήτρες είναι αυτές που, προς το παρόν,

γράφουν τη δύσκολη πλευρά της ιστορίας.

Το «Τ» που μετράει… αλλιώς

Στην αγορά μπορεί να

μην αποτιμάται καθημερινά, αλλά στο παρασκήνιο όλοι ξέρουν

ότι το

brand είναι

σιωπηλό περιουσιακό στοιχείο. Και στην περίπτωση της

Deutsche

Telekom –μαζί φυσικά και του

ΟΤΕ– το ματζέντα «Τ» αποδεικνύεται βαρύτερο απ’ όσο φαίνεται

στο ταμπλό. Η νέα αποτίμηση που το φέρνει μια ανάσα από τα

100 δισ. δολάρια δεν είναι απλώς λόγος για εταιρικά

χαμόγελα· είναι μήνυμα προς την αγορά ότι εδώ μιλάμε για

ευρωπαϊκό όμιλο με παγκόσμιο αποτύπωμα, όχι για έναν ακόμη

τηλεπικοινωνιακό παίκτη. Όσοι γνωρίζουν, λένε ότι αυτή η

«άυλη» αξία παίζει ρόλο και στις στρατηγικές αποφάσεις, και

στις αντοχές σε δύσκολες φάσεις. Και κάπου εδώ μπαίνει και ο

ΟΤΕ στο κάδρο: όχι ως τοπικός παίκτης, αλλά ως κομμάτι ενός

brand που

χτίζεται με συνέπεια και βάθος χρόνου. Στην τελική, δεν

είναι τυχαίο ότι στην Ευρώπη λίγοι μπορούν να πουν πως το

λογότυπό τους μιλά την ίδια γλώσσα από τα Βαλκάνια μέχρι τη

Βαρσοβία.

Αυτό, στην αγορά, μετράει.

|

|

|

|

|

|

21/01/26 |

|

|

|

Το ενδιαφέρον που δεν διαψεύδεται

Όταν

κυκλοφορεί φήμη για στρατηγικό ενδιαφέρον και η εταιρεία δεν

σπεύδει να τη διαψεύσει, να είστε καχύποπτοι. Στην αγορά, η

σιωπή σπάνια είναι τυχαία. Και ακόμα σπανιότερα είναι αθώα.

Οι απαντήσεις συνήθως έρχονται αργότερα — με ανακοινώσεις.

Όποιος το έπιασε το έπιασε …

Η Πειραιώς χτίζει «κάθετη» υγεία – και η Βιοϊατρική

μπαίνει στο κάδρο

Κάτι παραπάνω από τραπεζική

στρατηγική αρχίζει να θυμίζει το πλάνο της Πειραιώς στον

ευρύτερο χώρο της υγείας. Μετά την απόκτηση της Εθνικής

Ασφαλιστικής, η τράπεζα φαίνεται αποφασισμένη να προχωρήσει

ένα βήμα παραπέρα, χτίζοντας ένα πλήρως καθετοποιημένο

οικοσύστημα παροχής ασφαλιστικών και υγειονομικών υπηρεσιών.

Στο πλαίσιο αυτό,

μόνο τυχαίες δεν θεωρούνται οι πληροφορίες για προχωρημένες

συζητήσεις με στόχο την απόκτηση του ελέγχου της

Βιοϊατρικής, ενός από τους μεγαλύτερους ιδιωτικούς παρόχους

διαγνωστικών υπηρεσιών στη χώρα.

Το «κλειδί» της

υπόθεσης φαίνεται να βρίσκεται στα σημαντικά δανειακά

ανοίγματα που διατηρεί η Βιοϊατρική προς την Πειραιώς.

Σύμφωνα με πηγές με γνώση των συζητήσεων, στο τραπέζι

βρίσκεται σοβαρά το σενάριο μετατροπής μέρους –ή και του

συνόλου– των υποχρεώσεων αυτών σε μετοχική συμμετοχή.

Μια τέτοια κίνηση

θα επέτρεπε στην τράπεζα να αποκτήσει τον έλεγχο ενός

κρίσιμου κρίκου της αλυσίδας υγείας, χωρίς άμεση εκταμίευση

κεφαλαίων, ενώ ταυτόχρονα θα «καθάριζε» τον ισολογισμό της

Βιοϊατρικής, η οποία το 2024 εμφάνισε κύκλο εργασιών 142

εκατ. ευρώ αλλά και καθαρές ζημιές άνω των 12 εκατ. ευρώ.

Το παζλ συμπληρώνεται με Ντυνάν και

Euromedica

Η κίνηση δεν

έρχεται σε κενό χρόνο. Υπενθυμίζεται ότι μέσω της Ημιθέα, η

Πειραιώς ελέγχει ήδη το νοσοκομείο Ερρίκος Ντυνάν, ενώ πριν

από λίγους μήνες προστέθηκαν στο χαρτοφυλάκιο και οι

κλινικές της Euromedica.

Με τη Βιοϊατρική,

το παζλ αρχίζει να αποκτά σαφή εικόνα: πρωτοβάθμια

περίθαλψη, διαγνωστικά κέντρα, κλινικές και νοσοκομείο, όλα

κάτω από την ίδια «ομπρέλα». Ένα μοντέλο που συναντάται

ολοένα και συχνότερα στο εξωτερικό, ιδίως σε αγορές όπου οι

ασφαλιστικές πιέζονται από το αυξανόμενο κόστος υγείας.

Η Εθνική

Ασφαλιστική ως μοχλός αξίας

Κομβικός είναι και

ο ρόλος της Εθνικής Ασφαλιστικής στο εγχείρημα. Η δημιουργία

ιδιόκτητου δικτύου παροχής υπηρεσιών υγείας θα μπορούσε να

λειτουργήσει ως ανάχωμα στις χρόνιες ζημίες των προγραμμάτων

υγείας, βελτιώνοντας τον έλεγχο κόστους και αυξάνοντας τα

περιθώρια κερδοφορίας.

Με απλά λόγια,

λιγότερες αποζημιώσεις προς τρίτους παρόχους, περισσότερη

εσωτερική τιμολόγηση και καλύτερη αξιοποίηση της πελατειακής

βάσης. Για μια ασφαλιστική με το μέγεθος της Εθνικής, οι

συνέργειες δεν είναι αμελητέες.

Η Βιοϊατρική ως «πλατφόρμα»

Από την άλλη πλευρά, η

Βιοϊατρική προσφέρει κάτι παραπάνω από απλό μέγεθος. Με 74

διαγνωστικά κέντρα σε Ελλάδα και Κύπρο, περισσότερες από 3

εκατ. επισκέψεις ετησίως, παρουσία σε κλινικές,

εξειδικευμένα κέντρα και ισχυρή θέση στην Κύπρο, αποτελεί

έτοιμη πλατφόρμα ανάπτυξης.

Το ζητούμενο βέβαια

παραμένει η επιστροφή σε βιώσιμη κερδοφορία – και εδώ

ακριβώς ποντάρει η Πειραιώς, αξιοποιώντας τόσο τις

συνέργειες όσο και την καλύτερη χρηματοοικονομική δομή.

Αν οι συζητήσεις

ευοδωθούν, η Πειραιώς δεν θα είναι απλώς μια τράπεζα με

ασφαλιστική θυγατρική, αλλά ένας όμιλος με ισχυρή παρουσία

σε ολόκληρη την αλυσίδα αξίας της υγείας. Ένα φιλόδοξο

στοίχημα, με προφανή ρίσκα, αλλά και με σημαντικές

προοπτικές δημιουργίας αξίας.

Κάτι κινείται πίσω από τα ήσυχα

bids

Μετοχή που εδώ και

μέρες μαζεύεται αθόρυβα, χωρίς να τραβά βλέμματα. Όχι

επιθετικά, όχι με σπασμωδικές κινήσεις. Αργά και μεθοδικά.

Αυτού του τύπου οι αγορές δεν γίνονται για +5%. Γίνονται

γιατί κάποιος βλέπει πιο μπροστά από το ημερήσιο ταμπλό.

JP

Morgan

– Γροιλανδία

Οι διεθνείς αγορές

παρακολουθούν με έντονη αγωνία τις πρωτοβουλίες του Donald

Trump, ωστόσο –σύμφωνα με εκτιμήσεις της JP Morgan– το

ζήτημα της Γροιλανδίας δεν αναμένεται να εξελιχθεί σε

ανοιχτή κρίση.

Αντί για

κλιμάκωση, το πιθανότερο σενάριο είναι η επίτευξη μιας

συμφωνίας μέσω διαπραγματεύσεων, η οποία θα αναδιαμορφώσει

τις ισορροπίες στην Αρκτική και θα ενισχύσει ουσιαστικά τη

στρατιωτική και οικονομική παρουσία των Ηνωμένων Πολιτειών

στην περιοχή.

Όπως σημειώνει ο

Federico Manicardi, επικεφαλής του τμήματος International

Market Intelligence της JP Morgan, οι επενδυτές εξακολουθούν

να προεξοφλούν οικονομική επέκταση το 2026, παρά τις έντονες

διακυμάνσεις που προκαλεί η πολιτική αβεβαιότητα και το

φαινόμενο του «τραμπισμού».

Ιδιαίτερο

ενδιαφέρον παρουσιάζει το γεγονός ότι, παρότι η Ουάσινγκτον

εξετάζει την επιβολή δασμών ύψους 10% σε επιλεγμένες χώρες

της Ευρωπαϊκής Ένωσης λόγω της έλλειψης συμφωνίας γύρω από

τη Γροιλανδία, τα σενάρια πώλησης του νησιού ή στρατιωτικής

εμπλοκής αξιολογούνται ως χαμηλής πιθανότητας.

Αντίθετα, η

επικρατέστερη εκδοχή αφορά μια συνεννόηση που θα

περιλαμβάνει εγγυήσεις ασφάλειας στην Αρκτική, πρόσβαση

στους φυσικούς πόρους της Γροιλανδίας, ανάπτυξη αμυντικών

πυραυλικών υποδομών και ταυτόχρονη διατήρηση της δανικής

κυριαρχίας.

Μακροοικονομικό

περιβάλλον

Την ίδια στιγμή, η

JP Morgan εστιάζει και στις ευρύτερες μακροοικονομικές

εξελίξεις, παρακολουθώντας κρίσιμα στοιχεία από την Κίνα,

τις ΗΠΑ και το Ηνωμένο Βασίλειο, τις εργασίες του Παγκόσμιου

Οικονομικού Φόρουμ στο Νταβός –όπου αναμένεται παρέμβαση

Trump με αναφορές στη Fed– τις αποφάσεις των κεντρικών

τραπεζών, καθώς και γεωπολιτικές εστίες έντασης, όπως το

Ιράν, όπου εκτιμάται ότι τυχόν κινήσεις θα είναι

περιορισμένες και ελεγχόμενες.

Σύμφωνα με την

τράπεζα, ο Trump συχνά υιοθετεί ακραία ρητορική και υψηλούς

τόνους ως εργαλείο εκκίνησης διαπραγματεύσεων. Ωστόσο, τα

δεδομένα συγκλίνουν στο ότι ένα σοβαρό επεισόδιο θα

αποφευχθεί, με τη Γροιλανδία να παραμένει κομβικό στοιχείο

στρατηγικών συμφωνιών χωρίς τον κίνδυνο στρατιωτικής

σύγκρουσης.

Οι αγορές

συνεχίζουν να βρίσκονται σε κατάσταση αναμονής: η Αρκτική

αναδεικνύεται σε νέο γεωπολιτικό και οικονομικό επίκεντρο,

περισσότερο ως πεδίο ευκαιριών παρά ως εστία κρίσης.

Όταν το free float γίνεται

θέμα συζήτησης

Εταιρεία

με χρόνια «στενό» free float αρχίζει ξαφνικά να συζητιέται

σε επίπεδο θεσμικών. Όχι τυχαία. Κάποιοι θεωρούν ότι το θέμα

της διασποράς θα λυθεί — όχι αύριο, αλλά σύντομα. Και όταν

αυτό λυθεί, η αποτίμηση παύει να είναι εσωτερικό θέμα της

αγοράς.

Οι εταιρείες που “κρατάνε”

σε κόκκινες μέρες

Πάντα αξίζει να

κοιτάς ποιες μετοχές δεν πέφτουν όταν η αγορά γκρινιάζει.

Εκεί κρύβεται συνήθως η πραγματική δύναμη. Αν το χαρτί δεν

υποχωρεί, σημαίνει ότι κάποιος απορροφά. Και αυτός ο κάποιος

σπάνια είναι βιαστικός.

Οι “γνωστοί” δεν μιλάνε τελευταία

Παίκτες που

συνήθως διαρρέουν, αυτή τη φορά σιωπούν. Κι όταν αυτοί που

μιλάνε πολύ ξαφνικά δεν λένε τίποτα, κάτι μαγειρεύεται. Η

σιωπή στην αγορά σπάνια είναι τυχαία.

|

|

|

|

|

|

20/01/26 |

|

|

|

MSCI Greece: Ξεκίνησε το «κρας τεστ»

Από χθες, 20 Ιανουαρίου, και μέχρι το τέλος

του μήνα (31 Ιανουαρίου), η επενδυτική κοινότητα στρέφει το

βλέμμα της στη Morgan Stanley Capital International (MSCI).

Η περίοδος αυτή είναι καθοριστική, καθώς ο οίκος αξιολογεί

τις χρηματιστηριακές επιδόσεις, τη ρευστότητα και την

κεφαλαιοποίηση των ελληνικών εισηγμένων, προκειμένου να

αποφασίσει ποιες θα πλαισιώσουν τον δείκτη MSCI Greece

Standard.

Το κενό των

δύο θέσεων

Σήμερα, ο δείκτης

απαρτίζεται από 8 εισηγμένες (Εθνική Τράπεζα, Eurobank,

Πειραιώς, Alpha Bank, ΔΕΗ, ΟΠΑΠ, OTE και Jumbo). Ωστόσο, το

«ταβάνι» για την ελληνική αγορά, με βάση τα τρέχοντα

κριτήρια, ορίζεται στις 10 εισηγμένες. Αυτό σημαίνει ότι

υπάρχουν δύο κενές θέσεις που αναζητούν «ιδιοκτήτη», γεγονός

που πυροδοτεί έντονο παρασκήνιο και αγοραστικό ενδιαφέρον.

Τιτάνας – Κύπρου

Όσον αφορά Τιτάνα

και Κύπρου που κατά καιρούς έχει συζητηθεί η ένταξη τους στο

δείκτη. Το πρόβλημα θυμίζουμε πως είναι πως το primary

listing είναι εκτός Ελλάδας, κάτι που συνεχίζει να μην

επιτρέπει την είσοδο τους στο δείκτη, εκτός αν βρεθούμε

μπροστά σε έκτακτες αλλαγές των κριτηρίων, κάτι που

θεωρητικά δε μπορεί να αποκλειστεί, αν και δεν είναι το

επικρατέστερο σενάριο.

Motor Oil

Ωστόσο η ΜΟΗ

συνεχίζει να είναι στη λίστα των υποψηφίων μετοχών, με

πιθανότητες

εισόδου. Ωστόσο όλα θα κριθούν στην περίοδο από 20 μέχρι και

31 και την πορεία της τιμής της μετοχής. Με περιέργεια

θέλουμε να δούμε και αν αυτοί που πρέπει να τη στηρίξουνε θα

το κάνουνε στο ταμπλό, ειδικά σε μια περίοδο της αγοράς που

είναι καλή.

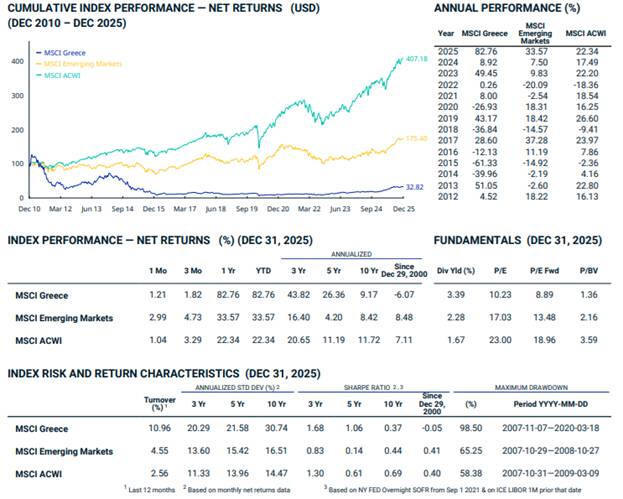

MSCI

Τα παρακάτω νούμερα και δείκτες αποτίμησης είναι από το

τελευταίο ενημερωτικό της

Morgan

Stanley,

με τον MSCI

Standard

Greece

να έχει αισθητώς πιο ελκυστικούς δείκτες

αποτίμησης.

Το

real

estate

που

«κουμπώνει»

ΑΕΕΑΠ με

χαρτοφυλάκιο που θεωρούνταν αδιάφορο μέχρι πρότινος, ξαφνικά

μπαίνει σε συζητήσεις με τραπεζικό όμιλο. Όχι για πώληση,

αλλά για αξιοποίηση assets που μέχρι χθες ήταν παρκαρισμένα.

Το timing μόνο τυχαίο δεν είναι.

Ο εργολάβος που περιμένει

σειρά

Μεγάλος

κατασκευαστικός όμιλος εμφανίζεται ήσυχος στο ταμπλό, αλλά

στα υπουργικά γραφεία το όνομά του ακούγεται συχνά. Δεν

βιάζεται, γιατί ξέρει ότι το πακέτο που έρχεται είναι «βαρύ»

και θέλει καθαρό ταμπλό πριν το παιχνίδι ανοίξει.

Ασφαλιστικό παρασκήνιο

Στην αγορά

κυκλοφορεί ότι διεθνής παίκτης κοιτάζει ελληνική ασφαλιστική

μεσαίου μεγέθους. Οι αριθμοί δεν εντυπωσιάζουν, αλλά το

δίκτυο πωλήσεων κάνει τη διαφορά. Αν επιβεβαιωθεί, θα δούμε

ανακατατάξεις και στις τράπεζες που έχουν exposure.

Ενέργεια με δεύτερο πλάνο

Ενεργειακή

εισηγμένη δείχνει να τρέχει ένα project που δεν έχει ακόμη

επικοινωνηθεί πλήρως. Οι κινήσεις στο παρασκήνιο δείχνουν

ότι το story δεν τελειώνει στις ΑΠΕ. Υπάρχει και δεύτερη

ανάγνωση, που ακόμη δεν έχει γραφτεί στα reports.

Το fund που πάντα

προλαβαίνει

Ξένο fund με καλό

ιστορικό timing έχει αρχίσει να μειώνει έκθεση σε τίτλο που

όλοι ακόμη αγαπούν. Δεν φεύγει βίαια, αλλά σταθερά. Όσοι το

έχουν ξαναδεί να κινείται, θυμούνται ότι συνήθως δεν κάνει

λάθος στο πότε.

|

|

|

|

|

|

19/01/26 |

|

|

|

|

Εθνική Τράπεζα: Το «πάγωμα» του

placement και το Υπερταμείο

«Ξεχάστε το

placement της Εθνικής για

το πρώτο τρίμηνο. Αν και ποτέ κανείς δεν ξέρει με αυτά, οι

νεότερες πληροφορίες από την πλατεία Κοτζιά λένε ότι το

Υπερταμείο δεν βιάζεται καθόλου. Με τη μετοχή στα 15 ευρώ, η

κυβέρνηση θέλει να δει "νούμερα" που θα δικαιολογούν πώληση

χωρίς

discount.

Ο "αγοραστής-στρατηγικός" πάντως παραμένει στην αναμονή και

είναι από την άλλη πλευρά του Ατλαντικού.»

Helleniq

Energy:

δεύτερη ανάγνωση

Οι

περισσότεροι στάθηκαν μόνο στις έρευνες. Όμως το ενδιαφέρον

είναι αλλού: στο πώς κουμπώνει η γεωπολιτική με τις

μελλοντικές αποτιμήσεις. Δεν μιλάμε για άμεσο cash flow,

αλλά για option value που κάποιοι αρχίζουν και το τιμολογούν

σιωπηλά.

Υγεία με τραπεζικό αποτύπωμα

Η κινητικότητα στον

χώρο της ιδιωτικής υγείας δεν είναι απλώς συγκυριακή. Όσοι

βλέπουν μόνο EBITDA χάνουν το παιχνίδι. Το real estate, οι

ασφαλιστικές ροές και η καθετοποίηση είναι το πραγματικό

story – και εκεί παίζεται πλέον το παιχνίδι.

AI: όχι για όλους

Όλοι μιλάνε για

τεχνητή νοημοσύνη, λίγοι όμως έχουν τα δεδομένα, τις

υποδομές και το ανθρώπινο κεφάλαιο. Στις τράπεζες η ψαλίδα

θα ανοίξει: κάποιοι θα ρίξουν κόστος, άλλοι απλώς θα ρίξουν

λεφτά. Η διαφορά θα φανεί στα margins, όχι στα δελτία Τύπου.

Trump

& Ελληνικό

Στους διαδρόμους

ακούγεται ότι ένα από τα πιο «βαριά» επώνυμα της άλλης

πλευράς του Ατλαντικού και μιλάμε για το γιό του

D.

Trump (Έρικ

Trump) έχει

αρχίσει να κοιτάζει σοβαρά προς το Ελληνικό. Όχι απλώς

διερευνητικά, αλλά με διάθεση να μπει δυνατά στο παιχνίδι,

αν οι συνθήκες το επιτρέψουν. Οι πληροφορίες λένε πως έχει

ήδη σταλεί σήμα προς τον Σπύρο Λάτση, ο οποίος σε αυτή την

υπόθεση κρατά όλα τα χαρτιά και ορίζει τους όρους. Το

ενδιαφέρον δεν είναι τυπικό ούτε επικοινωνιακό· μιλάμε για

κεφάλαια που μπορούν να αλλάξουν τις ισορροπίες, εφόσον

υπάρξει κοινός τόπος. Προς το παρόν, τίποτα δεν έχει

«κλειδώσει», αλλά όσοι ξέρουν, επιμένουν ότι η συζήτηση δεν

γίνεται για την τιμή του καφέ.

Κατασκευές – Παραχωρήσεις:

αρχίζουν οι εσωτερικές συγκρίσεις

Δεν μιλάμε πλέον

για κλάδο, αλλά για επιλογές. Στην αγορά γίνονται ξεκάθαρες

συγκρίσεις cash flow, backlog και διάρκειας συμβάσεων.

Κάποια χαρτιά φαίνονται ακριβά για αυτά που προσφέρουν και

άλλα παραμένουν «ήσυχα» ενώ έχουν μπροστά τους χρόνια

ορατότητας. Οι επόμενες κινήσεις δεν θα είναι οριζόντιες,

κάτι το οποίο ήδη το είδαμε, ειδικά την προηγούμενη εβδομάδα

με το άλμα της Γεκτερνα.

Mid caps: κινήσεις χωρίς δημοσιότητα

Σε 2-3 μετοχές μεσαίας

κεφαλαιοποίησης παρατηρείται σταθερό μάζεμα, χωρίς spikes

και χωρίς ειδήσεις. Τυπικό χτίσιμο θέσης από παίκτες που δεν

θέλουν να φανούν. Δεν κυνηγάνε ημερήσια κέρδη, αλλά

placement. Αυτά τα χαρτιά συνήθως «μιλάνε» αργότερα.

Μοτοδυναμική

Και μια που

μιλάμε για μικρή – μεσαία κεφαλαιοποίηση. Εκεί στη

Μοτοδυναμική κάποιοι επενδυτές δεν έχουνε βαρεθεί να βάζουνε

φράγματα για να μην ανέβει η μετοχή. Το είπαμε πάντως και

προσφάτως. Δεν ξέρουμε πότε. Αλλά όταν ξυπνήσει θα ξυπνήσει

για τα καλά…

|

|

|

|

|

|

17/01/26 |

|

|

|

|

|

Οι τράπεζες τρέχουν με

AI

Η «μάχη των

αλγορίθμων» έχει ξεκινήσει και οι τέσσερις μεγάλες τράπεζες

δεν σκοπεύουν να μείνουν πίσω. Κάθε μία προγραμματίζει φέτος

επενδύσεις 100–150 εκατ. ευρώ σε τεχνολογία και τεχνητή

νοημοσύνη, στοχεύοντας σε άλμα κερδοφορίας που μπορεί να

φτάσει το 30%. Στην αγορά παρατηρείται έντονη συζήτηση για

το ποια θα καταφέρει να γίνει η πρώτη «AI-first τράπεζα»,

αυτή που θα μειώσει το κόστος, θα αυτοματοποιήσει

διαδικασίες και θα αυξήσει τα κέρδη πιο γρήγορα από τις

υπόλοιπες. Οι insiders μιλούν για σπριντ στρατηγικών

επενδύσεων σε ανθρώπινο δυναμικό, δεδομένα και υποδομές,

γιατί στο τέλος, η ταχύτητα και η αποτελεσματικότητα θα

κάνουν τη διαφορά. Στον παγκόσμιο χάρτη, οι δαπάνες για

τεχνολογία εκτοξεύτηκαν στα 4,25 τρισ. δολάρια το 2025, με

τις υποδομές AI να σημειώνουν ανάπτυξη 86% μέσα σε ένα μόνο

έτος — και οι ελληνικές τράπεζες δείχνουν ότι δεν θέλουν να

μείνουν πίσω σε αυτό το κύμα. Όποιος πιάσει πρώτος το

«κλειδί» της τεχνητής νοημοσύνης, ίσως γράψει τις

μεγαλύτερες εκπλήξεις της χρονιάς στο ταμπλό.

Πειραιώς – Βιοϊατρική: το

κομμάτι που έλειπε από το σχέδιο

Οι συζητήσεις της

Τράπεζας Πειραιώς με τη Βιοϊατρική δεν αντιμετωπίζονται στην

αγορά ως μια μεμονωμένη κίνηση, αλλά ως φυσική συνέχεια του

σχεδίου για την Ημιθέα. Με την Εθνική Ασφαλιστική στην

κορυφή και το Ντυνάν, τις κλινικές της Euromedica και

–ενδεχομένως– το δίκτυο της Βιοϊατρικής από κάτω,

διαμορφώνεται ένα πλήρως καθετοποιημένο σχήμα υγείας. Το

ενδιαφέρον επικεντρώνεται λιγότερο στα τρέχοντα αποτελέσματα

και περισσότερο στο δίκτυο και στα ακίνητα, που «κουμπώνουν»

στους μακροπρόθεσμους σχεδιασμούς της τράπεζας.

Υγεία και ασφάλιση: οι

ισορροπίες αλλάζουν σιωπηλά

Αν το πλάνο της Πειραιώς

προχωρήσει, θα αλλάξει τον τρόπο που τιμολογούνται τα

ασφαλιστικά προϊόντα και θα πιέσει τον ανταγωνισμό να

απαντήσει. Ήδη στην αγορά συζητείται ότι τέτοιες κινήσεις

δεν μένουν αναπάντητες, ειδικά όταν υπάρχουν διαθέσιμα

assets και funds που πλησιάζουν τον χρόνο εξόδου. Το σίγουρο

είναι ότι ο κλάδος της ιδιωτικής υγείας μπαίνει σε φάση νέων

διεργασιών, με τις επόμενες κινήσεις να κρίνονται

περισσότερο από στρατηγική ανάγκη παρά από ευκαιριακά deals.

Το «σύνδρομο της

Santander»

και η ΓΕΚ ΤΕΡΝΑ

«Ακόμα προσπαθούν

να συνέλθουν στην Γεκτερνα από την εντυπωσιακή έκθεση της

Santander για τη ΓΕΚ ΤΕΡΝΑ. Το ράλι της εβδομάδας που έφερε

τη μετοχή κοντά στα 30 ευρώ δεν ήταν μόνο από τους

εγχώριους. Οι Ισπανοί έδωσαν το "σύνθημα" και οι Αμερικανοί

πάτησαν το κουμπί. Οι ψίθυροι λένε ότι τα 49 ευρώ της

τιμής-στόχου δεν είναι πυροτέχνημα, αλλά το "δίκαιο" NAV αν

υπολογίσεις τις παραχωρήσεις που έρχονται.»

Τράπεζα Κύπρου – πωλήσεις

Hellicon

Χωρίς να

συνοδεύεται από κάποιο επίσημο αφήγημα, η υποχώρηση της

Hellicon κάτω από το όριο του 3% στην Τράπεζα Κύπρου

ενεργοποίησε τα αντανακλαστικά της αγοράς. Όχι τόσο για το

μέγεθος της συναλλαγής όσο για το πότε έγινε. Με τη μετοχή

να έχει ήδη διανύσει μια διετία έντονης ανόδου και να

κινείται σε ιστορικά υψηλά επίπεδα, οι κινήσεις μείωσης

έκθεσης ερμηνεύονται ως ψήφος ωριμότητας του κύκλου, όχι ως

αμφισβήτηση της τράπεζας. Παρά το πολιτικό υπόβαθρο που

διαμορφώνεται ενόψει των κυπριακών εκλογών και τις

επαναλαμβανόμενες συζητήσεις περί έκτακτης φορολόγησης των

τραπεζών, το ταμπλό δείχνει να παραμένει απρόσβλητο,

τουλάχιστον προς το παρόν. Η μετοχή συνεχίζει να «γράφει»

τιμές, σαν να γνωρίζει τι να αγνοήσει. Όσο για τη Hellicon,

όσοι παρακολουθούν συστηματικά τις κινήσεις της σημειώνουν

πως τέτοιες συναλλαγές είναι στο πρόγραμμα ….

Credia Bank: εδώ η αγορά ζητά

αριθμητική, όχι αφήγημα

Tο project

της αύξησης κεφαλαίου έχει ανάψει πολλές συζητήσεις, αλλά το

κλίμα δεν είναι μονοσήμαντα θετικό. Το βασικό ερώτημα που

ακούγεται στα dealing rooms είναι ένα: σε ποιο P/BV θα γίνει

η δουλειά. Με τη μετοχή ήδη «μπροστά» σε αποτίμηση, δεν

υπάρχει μεγάλη ανοχή σε λάθος τιμολόγηση. Το ενδιαφέρον

είναι υπαρκτό, αλλά όχι άνευ όρων.

Υδρογονάνθρακες: Ο δρόμος ανοίγει

Το πράσινο φως από

το Ελεγκτικό Συνέδριο για τις συμβάσεις Chevron–Helleniq

Energy νοτίως Κρήτης και Πελοποννήσου την εβδομάδα που μας

πέρασε βάζει την Ελλάδα στον ενεργειακό χάρτη με γεωτρήσεις

που μπορεί να αλλάξουν τα δεδομένα. Στην αγορά παρακολουθούν

με ενδιαφέρον τις επόμενες κινήσεις, καθώς η έγκριση από τη

Βουλή και η εκκίνηση των σεισμικών ερευνών εντός του 2026 θα

δώσει σήμα για τη φάση υλοποίησης. Ταυτόχρονα, η μελέτη

βιωσιμότητας και η πιθανή ηλεκτρική διασύνδεση με τη

Σαουδική Αραβία δείχνουν ότι η στρατηγική είναι διπλή:

ενέργεια και διεθνείς συμμαχίες. Στην αγορά ενέργειας και

στις χρηματιστηριακές συζητήσεις ήδη κυκλοφορεί το ερώτημα:

ποιοι θα είναι οι πραγματικοί κερδισμένοι από αυτή τη διπλή

κίνηση; Οι insiders μιλούν για δυναμικό reshuffling στον

ενεργειακό τομέα, με ελληνικές εταιρείες και funds να

παρακολουθούν στενά κάθε βήμα.

|

|

|

|

|

|

16/01/26 |

|

|

|

Τράπεζες: τα

road

shows δεν γίνονται για τα μάτια του κόσμου

Στα desks

λέγεται καθαρά ότι σε τουλάχιστον δύο συστημικές

τράπεζες οι παρουσιάσεις που έρχονται δεν θα είναι

«επανάληψη των ίδιων slides». Το focus είναι σε πιο

επιθετικά payout ratios και σε guidance που δεν έχει

ακόμη περάσει στα μοντέλα. Δεν είναι τυχαίο ότι πριν

καν ανοίξει ο κύκλος αποτελεσμάτων, ορισμένα funds

έχουν αρχίσει να αυξάνουν θέσεις χωρίς να κυνηγούν

τιμές.

Metlen

– Δε συζητούν αν είναι φτηνή

ή ακριβή …

Στην αγορά δεν συζητούν

πια αν είναι φθηνή ή ακριβή. Το πραγματικό ερώτημα

είναι πότε θα αρχίσει να παίζεται σαν “ευρωπαϊκή”

και όχι σαν ελληνική μετοχή. Κάποιοι θεωρούν ότι

αυτό θα φανεί όχι από αποτελέσματα, αλλά από το

ποιοι θα αρχίσουν να εμφανίζονται στα daily trades.

Optima

Bank:

Το "χαρτί" που μαζεύεται

«Στον

τραπεζικό κλάδο, πέρα από τους "μεγάλους", η Optima

Bank δείχνει αξιοσημείωτη άνοδο τις τελευταίες

συνεδριάσεις. Το "έξυπνο χρήμα" ποντάρει στην

ποιότητα του χαρτοφυλακίου της και στην εξειδίκευσή

της. Οι ψίθυροι λένε ότι συγκεκριμένο εγχώριο fund

μαζεύει διακριτικά χαρτί, καθώς θεωρεί ότι η

τρέχουσα αποτίμηση δεν ανταποκρίνεται στα ισχυρά

αποτελέσματα που αναμένονται για το 2026.»

Γεκτερνα – Διαγραμματικά έχει και άλλη

εκτόξευση ..,

Εντυπωσιακή

τις τελευταίες δύο συνεδριάσεις η μετοχή της

Γεκτερνα, περιμένοντας με ενδιαφέρον να δούμε αν το

ράλι θα συνεχιστεί. Πάντως τεχνικός αναλυτής έλεγε

χθες έτσι όπως είναι το διάγραμμα της μετοχής εύκολα

μπορεί να βρεθεί ακόμη και 35-36 ευρώ και βλέπουμε …

Ασήμι – Αναλυτής

Αξίζει να

αναφέρουμε πως είναι ακριβώς ο ίδιος αναλυτής που

εδώ και περίπου 2-3 χρόνια μιλούσε για το Ασήμι,

λέγοντας πως με τη δομή που έχει, σπάζοντας τα 22 –

23 δολάρια θα πηγαίναμε στα 50-51 δολάρια. Και

σπάζοντας για αυτά στα 95 – 100 δολάρια, όπως και

ακριβώς έγινε.

Το πραγματικό ερώτημα δεν είναι το επίπεδο, αλλά η

διάρκεια

Δεν ακούγονται

πια πολλές συζητήσεις για στόχους μονάδων. Το focus

έχει μεταφερθεί στο πόσο μπορεί να κρατήσει αυτή η

φάση της αγοράς χωρίς να χαλάσει η εικόνα. Και αυτό,

παραδοσιακά, είναι ένδειξη ώριμης ανόδου – όχι

υπερβολής.

|

|

|

|

|

|

15/01/26 |

|

|

|

|

|

Alpha Bank – Unicredit: Τα

παράγωγα, το 33,3% και το παιχνίδι υπομονής

Με φόντο τις

τελευταίες κινήσεις της Unicredit, το σενάριο μιας πλήρους

εξαγοράς της Alpha Bank επανέρχεται δυναμικά στις

παραχρηματιστηριακές συζητήσεις, χωρίς ωστόσο να έχει ακόμη

μετατραπεί σε κυρίαρχη βεβαιότητα. Η αύξηση της συνθετικής

θέσης μέσω παραγώγων κατά 2,272% και η διαμόρφωση της άμεσης

συμμετοχής κοντά στο 29,8% αναζωπυρώνουν τις εκτιμήσεις ότι

ο ιταλικός όμιλος διατηρεί στρατηγική ευελιξία για περαιτέρω

ενίσχυση της παρουσίας του, δυνητικά έως και το κρίσιμο όριο