|

Παγκόσμιο οικονομία

Τέλος και όσον αφορά το μέτωπο της παγκόσμιας οικονομίας,

που θυμίζουμε πως αρκετούς μήνες πριν τον πόλεμο και πριν

καν ξεκινήσει η νέα χρονιά, προειδοποιήσουμε στο GFF πως το

2022 θα είναι αρκετά δύσκολο για την παγκόσμια οικονομία.

Ενδιαφέρουσα ήτανε η τελευταία έκθεση της Deutsche Bank.

Για όποιον λοιπόν δεν την έχει διαβάσει:

H Deutsche Bank ήταν η πρώτη μεγάλη τράπεζα της Wall Street

που έκανε λόγο, ξεκάθαρα, για ύφεση στις ΗΠΑ, ως αποτέλεσμα

της επιθετικής νομισματικής πολιτικής της Federal Reserves,

που θα επιδιώξει να τιθασεύσει τις ισχυρές πληθωριστικές

πιέσεις επιφέροντας, σύμφωνα με το σχέδιο, ήπια συρρίκνωση

της οικονομικής δραστηριότητας, προκειμένου να αποφύγει στο

μέλλον… ένα κραχ.

Ωστόσο, όπως αναφέρει η γερμανική τράπεζα, οι καθοδικοί

κίνδυνοι φαίνεται πως πολλαπλασιάζονται, δεδομένου ότι οι

τιμές παραμένουν επίμονα υψηλές. Σύμφωνα λοιπόν με τους

αναλυτές της Deutsche Bank, για να ελεγχθεί ο πληθωρισμός, ο

οποίος έχει «σκαρφαλώσει» σε υψηλά 40 ετών λόγω παραγόντων

όπως η πανδημική κρίση, η «στενή» αγορά εργασίας και η

αποπαγκοσμιοποίηση, θα χρειαστεί… μεγάλη ύφεση.

Πάνω απ’ όλα, όμως, αυτό το οποίο χρήζει προσοχής είναι η

μεταβαλλόμενη ψυχολογία της αγοράς, βάσει της οποίας οι

εταιρείες και, γενικότερα, όσοι ασχολούνται με το εμπόριο

αγαθών είναι πρόθυμοι να να μετακυλίσουν τις αυξήσεις

κόστους στο καταναλωτικό κοινό. Συνεπώς, λέει η Deutsche

Bank, ακόμα και μια επιθετική απόκριση της Fed δεν είναι

αρκετή.

Μάλιστα, οι αναλυτές της είπαν ότι δεν θα εκπλαγούν αν δουν

τον βασικό δείκτη τιμών προσωπικών καταναλωτικών δαπανών,

τον προτιμώμενο δείκτη της Fed στο 4% έως 5% εντός του

επόμενου έτους πριν υποχωρήσει όταν χτυπήσει ύφεση.

«Εκτιμάμε μια ήπια ύφεση στις ΗΠΑ, με την ανεργία να

αυξάνεται κατά 1 έως 1,5 ποσοστιαίες μονάδες», δήλωσε ο

Peter Hooper, επικεφαλής της παγκόσμιας οικονομικής έρευνας.

«Μια σοβαρή ύφεση, που είδαμε το 2008 και στις αρχές της

δεκαετίας του 1980, είναι ένα πολύ διαφορετικό γεγονός: κάτι

που διαρκεί ενάμιση χρόνο, με την ανεργία να αυξάνεται κατά

5 έως 6 ποσοστιαίες μονάδες.

«Η ύφεση που έχουμε κατά νου σε αυτό το εναλλακτικό σενάριο

κινδύνου για τις ΗΠΑ είναι κάπου μεταξύ των δύο: κάτι που θα

διαρκέσει αρκετά τρίμηνα, με σημαντική πτώση του ΑΕΠ και την

ανεργία να αυξάνεται κατά 3 ποσοστιαίες μονάδες, αλλά αρκετή

για να αλλάξει τις προσδοκίες για τον πληθωρισμό», είπε ο

Hooper στο MarketWatch σε τηλεφωνική συνέντευξη την Τρίτη.

Εν προκειμένω αξίζει να σημειωθεί πως, σε γενικές γραμμές,

οι υπεύθυνοι χάραξης πολιτικής αποδεικνύονται σταθερά λάθος

υποτιμώντας την επιμονή του πληθωρισμού – ιδιαίτερα όπως

μετράται από τον βασικό ετήσιο ρυθμό του δείκτη τιμών

καταναλωτή, ο οποίος έφτασε στο 5% τον περασμένο Μάιο και

έκτοτε ανεβαίνει. Μια έρευνα της Εθνικής Ένωσης για την

Οικονομική των Επιχειρήσεων, που διεξήχθη νωρίτερα αυτό τον

μήνα, διαπίστωσε ότι σχεδόν οι μισοί από τους 84 ερωτηθέντες

είδαν μόλις 25% ή μικρότερη πιθανότητα ύφεσης των ΗΠΑ τους

επόμενους 12 μήνες.

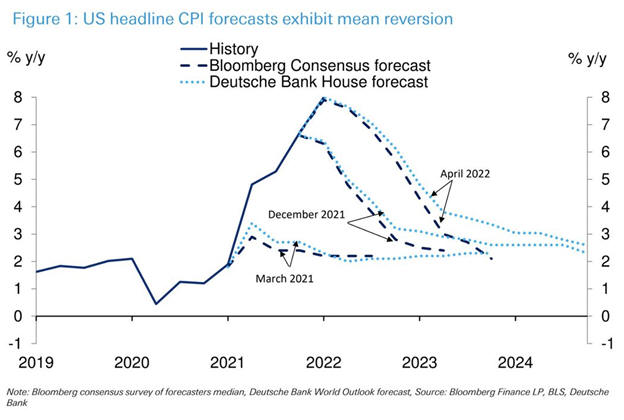

Το παρακάτω διάγραμμα δείχνει πόσο απέχει η πρόβλεψη ΔΤΚ της

Deutsche Bank, όπως αντανακλάται στη γαλάζια διακεκομμένη

γραμμή.

Τώρα, οι υπεύθυνοι χάραξης πολιτικής υποθέτουν ότι θα είναι

σε θέση να επιτύχουν μια «ήπια προσγείωση» κατά την οποία ο

πληθωρισμός θα μειωθεί και η ανεργία θα παραμείνει σταθερή,

ακόμη και όταν αρχίσουν επιτοκιακές αυξήσεις άνω του 0,5%.

Ο πιο σημαντικός παράγοντας πίσω από την άποψη της Deutsche

Bank είναι η πιθανότητα ο πληθωρισμός να είναι επίμονα

αυξημένος για περισσότερο από το αναμενόμενο, σύμφωνα με

ενημερωτικό σημείωμα των David Folkerts-Landau, επικεφαλής

οικονομολόγου και επικεφαλής της έρευνας, Hooper και Jim

Reid, επικεφαλής της θεματικής έρευνας.

Οι αναλυτές έγραψαν ότι ο μοναδικός τρόπος για να

ελαχιστοποιηθεί η οικονομική, χρηματοοικονομική και

κοινωνική ζημιά του παρατεταμένου πληθωρισμού είναι η Fed «να

κάνει λάθος κάνoντας πάρα πολλά».

«Βλέπουμε» ότι ο βασικός στόχος των επιτοκίων πολιτικής της

Fed ξεπερνά το 3,5%, με έναν συρρικνούμενο ισολογισμό να

συμβάλει το ισοδύναμο μιας άλλης μισής ποσοστιαίας μονάδας

στη σύσφιξη και μια ύφεση στις ΗΠΑ να σημειώνεται «στα τέλη

του 2023/αρχές του 2024».

Επιπλέον, οι ερευνητές βλέπουν τη ζώνη του ευρώ να

επιβραδύνεται σχεδόν σε ύφεση στις αρχές του 2024, με την

Ευρωπαϊκή Κεντρική Τράπεζα να χρειάζεται επίσης να αυξήσει

τα επιτόκια για να αντιμετωπίσει ένα πρόβλημα πληθωρισμού «που

δεν απέχει πολύ από αυτό στις ΗΠΑ».

Δύο ακόμη πιθανοί λόγοι, είπε, είναι ότι «η Fed δεν έχει

ακόμη αναγνωρίσει τους πιθανούς κινδύνους για την ανεργία».

Ωστόσο, «είναι σπάνιο να έχουμε τόσο εκ των προτέρων

προειδοποίηση: Έχουμε ένα σημαντικό πρόβλημα πληθωρισμού και

ιστορικά η Fed δεν έχει καταφέρει ποτέ να αντιμετωπίσει

αυτού του είδους το πρόβλημα πληθωρισμού χωρίς σημαντική

ύφεση στην οικονομία».

Η Deutsche Bank έγινε η πρώτη τράπεζα που προέβλεψε ύφεση,

όταν αναθεώρησε τις προβλέψεις της για την παγκόσμια

ανάπτυξη σημαντικά προς τα κάτω, εν μέρει λόγω του πολέμου

στην Ουκρανία.

Ενώ τα lockdown σε χώρες όπως η Κίνα είναι πιθανό να

αυξήσουν τις πληθωριστικές πιέσεις, ο Hooper είπε ότι

αναμένει ότι η χώρα θα έχει καλύτερες επιδόσεις το επόμενο

έτος μόλις ξεπεράσει τις τρέχουσες διαταραχές της COVID-19 –

κάτι που θα μειώσει με τη σειρά του τον πιθανό αντίκτυπο

στις ΗΠΑ. |