|

|

|

|

| |

|

"Μας

ακούνε..." |

|

|

Δεν έχουμε κάτι

ιδιαίτερο να σχολιάσουμε για τη

συνεδρίαση της Τετάρτης …. Ήρεμη

συνεδρίαση, τις πρώτες ημέρες του

χρόνου, σε μια αγορά πολύ κοντά στα

υψηλά πολλών ετών … Όλα καλά λοιπόν

…. Υπάρχει όμως κάτι που μας έχει

παραξενεύσει, μεταξύ σοβαρού και

αστείου, όπως λέμε σε αυτές τις

περιπτώσεις μας έχει ψιλό –

ανησυχήσει … Μας έχει κάνει εντύπωση

πως μεγάλος αριθμός ξένων αναλυτών

δημοσιεύει πολύ αισιόδοξες εκθέσεις

για την πορεία της αγοράς το 2024

….. Πολύ πιο αισιόδοξες από ότι θα

περιμέναμε … Πολύ πιο αισιόδοξες από

ότι έλεγαν και έβλεπαν για τις

αγορές τους τελευταίους μήνες …. Το

2023 λοιπόν όλοι έβλεπαν την απόλυτα

καταστροφή και όπως πάντα τη μεγάλη,

νέα κρίση που έρχεται και ποτέ δεν

ήλθε …. Ένα 2023 που ήτανε

πραγματικά πολύ καλό για τις αγορές

…. Μας ανησυχεί λοιπόν που τώρα

ξαφνικά όλοι έχουνε γίνει

αισιόδοξοι, με την ευχή μας να είναι

να μην επιβεβαιωθεί για ακόμη μια

φορά η contrarian theory

και εκεί που τώρα

πολλού γίνονται αισιόδοξοι θα έρθει

γύρισμα των αγορών, έστω

βραχυπρόθεσμα…. |

| |

|

|

|

|

Ως GFF

θα παραμείνουμε

σταθεροί σε αυτό που πιστεύουμε για

τα χρηματιστήρια. Ότι όπως και το

2023 ούτε η μεγάλη κρίση θα έλθει

….. Ούτε όμως τα πράγματα θα είναι

εύκολα. Μια χρονιά που κατά μέσο όρο

για τα παγκόσμια χρηματιστήρια θα

μπορούσε να αποδειχθεί χαμένη, με

πολύ φτωχές αποδόσεις. Σίγουρα πιο

μέτριες από το 2023. Σίγουρα όμως

όχι μια μεγάλη κρίση όπως οι

περισσότεροι περίμεναν και

εκτιμούσαν τους προηγούμενους μήνες,

αν και όπως αναφέραμε, έχουνε

ξαφνικά αυξηθεί πάρα πολύ οι οίκοι

που βλέπουνε άνοδο και μάλιστα

κάποιοι οίκοι μεγάλη άνοδο…. |

| |

|

|

|

|

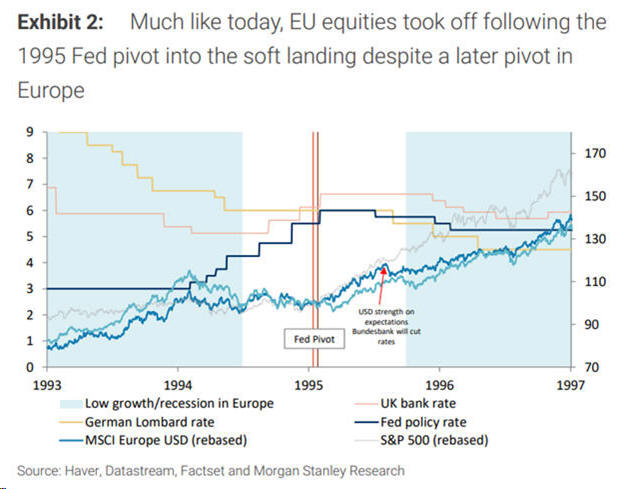

Θέλετε ένα

χαρακτηριστικό παράδειγμα, μιας από

άποψης πάντως χρηματοοικονομικής

επιστήμης ωραίας έκθεσης ξένου οίκου

….. «Party like it’s 1995!» είναι το

σύνθημα που δίνουν οι αναλυτές της

Morgan Stanley, καθώς διαπιστώνουν

ομοιότητες ανάμεσα στη σημερινή

περίοδο και τα μέσα της δεκαετίας

του 1990. Βλέποντας όσα συνέβησαν

τότε μέσα από έναν σύγχρονο φακό, ο

επενδυτικός οίκος εκτιμά ότι τα

χρηματιστήρια της Ευρώπης θα

σημειώσουν άνοδο 11% έως τα τέλη του

2024, δίνοντας συνολικές αποδόσεις

16% εάν συνυπολογιστούν τα μερίσματα

και οι επαναγορές μετοχών.

Όπως και σήμερα, τα

μέσα της δεκαετίας του 1990 ήταν μία

περίοδος όπου οι αγορές εστίαζαν

στον πληθωρισμό και τα επιτόκια

περισσότερο από οτιδήποτε άλλο. Στο

πλαίσιο αυτό, οι κακές ειδήσεις για

την οικονομία ήταν συχνά καλές για

τις αγορές (αυτό συμβαίνει όταν οι

επενδυτές ποντάρουν ότι μια αδύναμη

οικονομία φέρνει μειώσεις

επιτοκίων), οι ΗΠΑ και η Ευρώπη

εμφάνισαν ομαλή και περίπου ομαλή

προσγείωση αντίστοιχα (δηλαδή μείωση

πληθωρισμού χωρίς ύφεση) και η

τεχνολογική καινοτομία βρισκόταν στο

προσκήνιο.

Άλλες ομοιότητες με

την σημερινή περίοδο ήταν οι

υπερβολικά αισιόδοξες προσδοκίες της

αγοράς για μειώσεις επιτοκίων μετά

την στροφή της Fed, η χρονικά

καθυστερημένη αντίστοιχη στροφή των

κεντρικών τραπεζών της Ευρώπης και

οι ανησυχίες για τη μείωση των

ελλειμμάτων και τη δημοσιονομική

συμφωνία στις ΗΠΑ.

Το deja vu

Στις 12-13

Ιανουαρίου του 1995, οι αξιωματούχοι

της Federal Reserve άρχισαν να

εκπέμπουν το μήνυμα ότι η ανάπτυξη

της αμερικανικής οικονομίας θα

εμφάνιζε ομαλή επιβράδυνση κατά τη

διάρκεια της χρονιάς, με τις ΗΠΑ να

αποφεύγουν τόσο την ύφεση όσο και

την αναζωπύρωση του πληθωρισμού.

Αυτό ήταν το πρώτο

ξεκάθαρο σήμα προς τις αγορές ότι η

Fed δεν ήταν διατεθειμένη να αυξήσει

ξανά τα επιτόκια. Επρόκειτο για μια

ξεκάθαρη στροφή, αφού μόλις λίγες

εβδομάδες νωρίτερα, ο τότε πρόεδρος

της Fed, Alan Greenspan, είχε δώσει

μήνυμα ότι οι αυξήσεις επιτοκίων δεν

είχαν τελειώσει. |

| |

|

|

|

|

Όπως ανέφερε η

Morgan Stanley, ήταν μία κατάσταση

παρόμοια με την σημερινή, καθώς το

περασμένο φθινόπωρο οι αγορές άφησαν

πίσω τους το μότο «υψηλότερα για

περισσότερα» για τα επιτόκια.

Το 1995, οι αγορές

άρχισαν να προεξοφλούν μείωση των

επιτοκίων της Fed κατά 75 μονάδες

βάσης κατά τη διάρκεια του έτους,

ενώ μερικούς μήνες αργότερα

ακολούθησε και η αντίστοιχη στροφή

της γερμανικής Bundesbank, που έδινε

την τάση και στις άλλες κεντρικές

τράπεζες της Ευρώπης.

Τι συνέβη στις

αγορές

Μετά τη στροφή της

Fed τον Ιανουάριο του 1995, τα

ευρωπαϊκά χρηματιστήρια ακολούθησαν

τη Wall Street σε μία απότομη άνοδο,

σημειώνοντας ράλι 19% σε δολαριακή

βάση και 9% σε όρους τοπικών

νομισμάτων κατά τη διάρκεια 7 μηνών

από το pivot (τη στροφή).

Και όπως πάντα

αναφέρονταν στην έκθεση. Σήμερα, οι

ευρωπαϊκές αγορές έχουν ήδη

σημειώσει ράλι 11% σε δολαριακή βάση

και 7% σε τοπικά νομίσματα από τις

14 Νοεμβρίου, όταν τα στοιχεία για

τον πληθωρισμό έδωσαν στις αγορές

ένα σήμα ότι τα επιτόκια ίσως να

έχουν κορυφώσει.

Αντίθετα, εάν

ληφθούν ως σημείο εκκίνησης τα

χαμηλά της αγοράς, τότε το ράλι των

ευρωπαϊκών χρηματιστηρίων έχει ήδη

φτάσει στο 16% (σε δολαριακή βάση),

έναντι 22% αντίστοιχα το 1995. Με

άλλα λόγια, η επανατιμολόγηση μέχρι

στιγμής έχει διαρκέσει δύο μήνες,

έναντι 5,5 μηνών που χρειάστηκε στα

‘90s, σημειώνει η Morgan Stanley.

Τι έγινε μετά την

πρώτη μείωση των επιτοκίων

Η πρώτη μείωση των

επιτοκίων της Fed πραγματοποιήθηκε

τον Ιούλιο του 1995 και όπως

σημειώνει η ανάλυση, δεν αποτέλεσε

καταλύτη για περαιτέρω άνοδο της

αγοράς. Λίγο μετά, το αμερικανικό

χρηματιστηριακό ράλι σταμάτησε για

περίπου 1,5 μήνα. Στην Ευρώπη, οι

αγορές υποχώρησαν κατά 5% (σε

δολαριακή βάση) όταν η στροφή της

Bundesbank προκάλεσε την διόρθωση

του δολαρίου έναντι των ευρωπαϊκών

νομισμάτων. Χρειάστηκαν περίπου 5

μήνες σχετικής στασιμότητας των

αγορών για να ανακτηθούν οι απώλειες

αυτές.

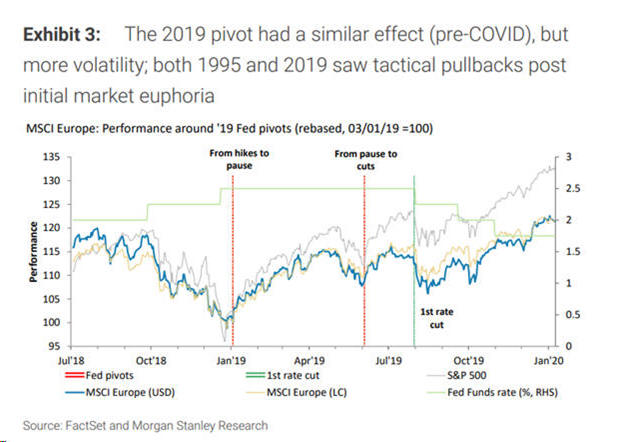

Η εμπειρία του 2019

Η στροφή της Fed το

2019 εμφάνισε παρόμοιο μοτίβο, καθώς

τα ευρωπαϊκά χρηματιστήρια

ακολούθησαν σχεδόν από κοντά το ράλι

της Wall Street (+15% σε δολάρια ή

+17% σε τοπικά νομίσματα σε διάστημα

3,5-4 μηνών), αλλά όταν ήρθε η πρώτη

μείωση των επιτοκίων, οι ευρω-αγορές

υποχώρησαν περίπου 7%.

Άνοδο 11% το 2024

βλέπει η Morgan Stanley

Κατόπιν τούτων, η

Morgan Stanley δίνει τιμή-στόχο στις

2.115 μονάδες για τον MSCI Europe

στα τέλη του 2024, προβλέποντας

περιθώριο ανόδου 11% και συνολικές

αποδόσεις 16%.

Ο οίκος προβλέπει

αύξηση στα κέρδη ανά μετοχή κατά 6%

και ένα re-rating των αγορών με βάση

την εμπειρία του 1995 και του 2019.. |

| |

|

|

|

|

Το euro2day.gr

έγραφε χθες πως σε σημείο τριβής,

μεταξύ κυβέρνησης και συμβούλων,

εξελίσσεται το ποσοστό Πειραιώς που,

βάσει προγραμματισμού, πρόκειται να

διαθέσει το Ταμείο Χρηματοπιστωτικής

Σταθερότητας (ΤΧΣ), μετά τη

δημοσίευση από την τράπεζα

αποτελεσμάτων 4ου τριμήνου 2023 και

εφόσον το επιτρέπουν οι συνθήκες

στις αγορές. Όπως αναφέρονταν στο

δημοσίευμα, σύμφωνα με πληροφορίες,

στο Μαξίμου επικρατούν δεύτερες

σκέψεις για το αν πρέπει να

επιχειρηθεί η διάθεση, μέσω

ιδιωτικής τοποθέτησης και δημόσιας

προσφοράς, του συνόλου των μετοχών

(337.599.150 τεμάχια) Πειραιώς, τις

οποίες κατέχει το ΤΧΣ. Θεωρούν

ασφαλέστερη επιλογή τη διάθεση

χαμηλότερου ποσοστού, ώστε να

διασφαλιστεί υψηλή αποτίμηση. Και η

αλήθεια είναι πως διάφορες πηγές

επιβεβαιώνουνε το σχετικό

δημοσίευμα, αν και πιστεύουμε πως

είναι ένα ζήτημα στο οποίο θα βρεθεί

η χρυσή τομή…. |

|

|

|

|

|

|

|

Οι

"ατάκες"

της

εβδομάδας |

| |

|

|

|

|

|

|

|

|

|