|

Τον Σεπτέμβριο του 2024, ο Τζερόμ Πάουελ

ανακοίνωσε την πρώτη μείωση των επιτοκίων της Federal

Reserve εδώ και πάνω από τέσσερα χρόνια. Το Federal Funds

Rate είναι ένα βραχυπρόθεσμο επιτόκιο που σχετίζεται με το

κόστος του χρέους στην αμερικανική οικονομία. Ορισμένοι

ανέμεναν ότι η κεντρική Ομοσπονδιακή Τράπεζα θα μείωνε κατά

25 μονάδες βάσης το επιτόκιό της, αλλά τελικά έκανε την

έκπληξη μειώνοντάς το κατά 50 μ. β. Ο Πάουελ εξήγησε αυτή

την κίνηση λέγοντας ότι τα οικονομικά στοιχεία που είχαν στη

διάθεσή τους οι αξιωματούχοι της Fed είχαν επιβαρυνθεί

απροσδόκητα από την τελευταία συνεδρίαση νομισματικής

πολιτικής. Κατά τη γνώμη μου, η Fed πλέον λειτουργεί πιο

προληπτικά από ό,τι στο παρελθόν - κι αυτό είναι

θετικό σημάδι.

Όπως έγραψε το

Forbes σε πρόσφατη ανάλυση του, η μέτρηση του πληθωρισμού

στις ΗΠΑ για τον Αύγουστο (που δημοσιεύθηκε στις 27

Σεπτεμβρίου) επιβεβαίωσε την τάση άμβλυνσης, η οποία

υποδηλώνει ότι καλώς προχώρησε η Fed στην περικοπή του

επιτοκίου κατά 50 μ.β. και ενδεχομένως σηματοδοτεί περαιτέρω

μειώσεις εντός του έτους, καθώς οι ανησυχίες της

Ομοσπονδιακής Τράπεζας για τον πληθωρισμό έχουν

περιοριστεί. Η Fed φαίνεται πως έχει περιθώρια.

Στην πρόσφατη

ιστορία, τόσο το "κραχ των Dot Com" το 2000 όσο και οι

κύκλοι μείωσης των επιτοκίων της χρηματοπιστωτικής κρίσης

του 2007 ξεκίνησαν με ένα ψαλίδι των 50 μ.β. Αυτές οι

περικοπές προμήνυαν δυσοίωνες εξελίξεις. Είχαμε επίσης μία

από τις μεγαλύτερες περιόδους με ανεστραμμένη καμπύλη

αποδόσεων - άλλος ένας αρνητικός δείκτης όταν τα

βραχυπρόθεσμα επιτόκια κινούνται υψηλότερα από τα επιτόκια

των ομολόγων με μακροπρόθεσμες λήξεις. Ομοίως, ο "κανόνας

Sahm", που πήρε το όνομά του από μια πρώην πρόεδρο της Fed,

μόλις έγινε αρνητικός. Αυτός ο δείκτης προβλέπει ύφεση κάθε

φορά που η ανεργία αυξάνεται κατά 0,5% μέσα σε ένα έτος.

Παρ' όλα αυτά, ακόμη και η ίδια η Claudia Sahm επισημαίνει

ότι ο κανόνας της είναι "πολύ απλός για να αποτυπώσει την

περίπλοκη οικονομική κατάσταση στην οποία έχουν περιέλθει οι

ΗΠΑ". Εντούτοις, η ίδια καλεί τους φορείς σε επαγρύπνηση.

Οι μετρήσεις που

παρακολουθούμε δείχνουν ότι το χρέος των καταναλωτών, η

ανεργία και άλλα μεγέθη "ομαλοποιούνται" μετά τα ιστορικά

χαμηλά που σημείωσαν, απόρροια των κυβερνητικών ενέσεων

ρευστότητας στην οικονομία στον απόηχο της πανδημίας του

covid. Τα σήματα αυτά φαίνεται να επιβεβαιώνουν την εκτίμηση

της Sahm ότι η οικονομία παραμένει υγιής.

Δεδομένου ότι τα

επιτόκια μειώνονται, με εύλογη συνέπεια να διατηρηθεί σε

ικανοποιητικά επίπεδα ο ρυθμός ανάπτυξης της αμερικανικής

οικονομίας, τι μέλλει γενέσθαι με τις επενδύσεις; Η Equitas

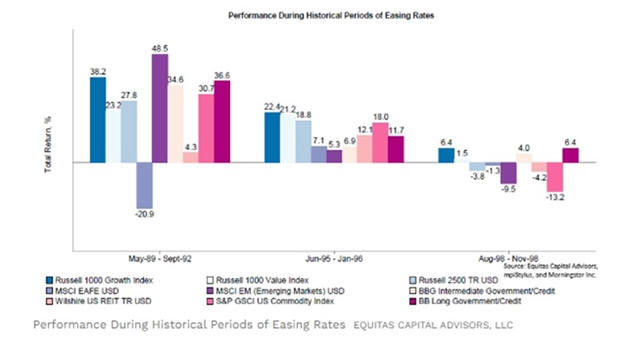

ανέτρεξε σε μειώσεις των επιτοκίων που δεν επέφεραν σοκ στην

οικονομία. Από το 1990 έως το 2000, υπήρξε μία μόνο ύφεση,

που σχετιζόταν με το σοκ των τιμών του πετρελαίου το 1990.

Ωστόσο, υπήρξαν άλλες τρεις περιπτώσεις μείωσης των

επιτοκίων της Fed. Εξετάζοντας αυτές τις περιόδους,

εντοπίζουμε κυρίαρχες τάσεις ή και περιόδους όπου δεν υπήρξε

τάση.

Σε αυτές τις

περιόδους, ο Large Cap Growth (ο "σκούρος μπλε" Russell 1000

Growth) είχε πολύ καλές επιδόσεις. Είναι ενδιαφέρον ότι το

ίδιο συνέβη και με τον "σκούρο κόκκινο" δείκτη Long

Government/Credit Bond. Και οι δύο αυτές επενδύσεις

πιστεύεται ότι θα αποδώσουν καλύτερα στο μέλλον σε σύγκριση

με σήμερα, με τα μειωμένα επιτόκια να αυξάνουν την αξία των

μελλοντικών αποδόσεων. Εναλλακτικά, οι μετοχές των

αναδυόμενων αγορών (ο μοβ δείκτης) MSCI EM εμφάνισαν την

εντονότερη μεταβλητότητα, καθώς τα πήγαν πολύ καλά την

περίοδο 1989-92, αλλά βέθηκαν στην προτελευταία θέση στον

κύκλο χαλάρωσης του '98.

Ανακεφαλαιώνοντας,

είμαστε σε μια περίοδο που χρειάζεται επαγρύπνηση. Όπως

δείχνει η ιστορία, μερικές φορές η μοναδική διαφορά ανάμεσα

σε μια υγιή οικονομία και σε μια οικονομία που βρίσκεται στα

πρόθυρα της ύφεσης είναι το να αποφευχθεί ένα σοκ που θα

επηρεάσει την παγκόσμια οικονομία. Καθώς μαίνονται τα

ανοιχτά μέτωπα στο εξωτερικό και οι "εργασιακές διαμάχες"

στο εσωτερικό, ένας συνετός επενδυτής μπορεί να έχει πολλούς

λόγους να ανησυχεί. Ωστόσο, οι κατανομές που βασίζονται σε

μακροχρόνιες τοποθετήσεις (20ετίας) μπορεί να κλονιστούν

βραχυπρόθεσμα. Η συχνότερη τοποθέτηση κρατά το χαρτοφυλάκιό

σας πιο κοντά στην πραγματικότητα της αγοράς.

|