|

Τούτο δε

είναι αληθές υπό το πρίσμα τόσο των

μακροοικονομικών δεδομένων της Ευρωζώνης, που

δικαιολογούν τέτοιου είδους πολιτική, όσο και

των εκθέσεων της ίδιας της ΕΚΤ όπου αποτυπώνεται

η αυξημένη πιθανότητα να συνεχιστούν οι

απευθείας παρεμβάσεις στα επιτόκια.

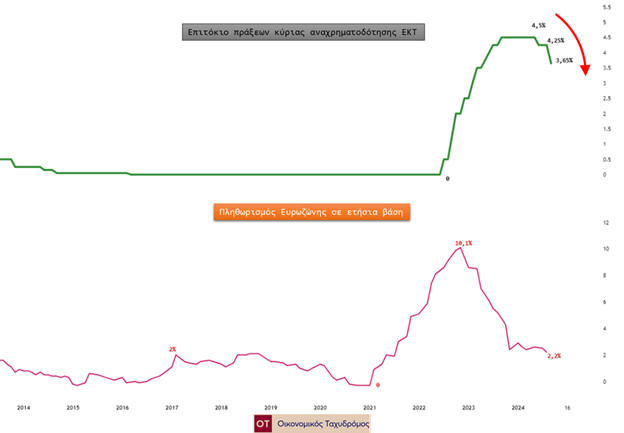

Υπενθυμίζεται ότι από τον Ιούλιο του 2022 και σε

μόλις 14 μήνες, η Τράπεζα αναγκάστηκε να αυξήσει

το επιτόκιο πράξεων κύριας αναχρηματοδότησης

κατά 450 μ.β (!), μια παρέμβαση της οποίας το

μέγεθος και η ένταση ήταν πρωτόγνωρα για την

ιστορία της. Όπως πρωτόγνωρος ήταν και ο

πληθωρισμός της Ευρωζώνης, που σε ετήσια βάση

άγγιξε το 10%, τον Νοέμβριο του 2022.

Προφανώς, η προαναφερθείσα κατάσταση είχε

επιφέρει «βαρύ» επενδυτικό κλίμα κι όχι μόνο

στην Ευρώπη αλλά και παγκοσμίως, μην αμελώντας

ότι μια παρεμφερή κατάσταση βίωνε και η

αμερικανική οικονομία.

Με τις

προεκτάσεις να ήταν αφενός διαρθρωτικού

χαρακτήρα (ελέω μονεταριστικών συστημάτων με

κρίσιμη παράμετρο τις τιμές σε σχέση με την

ποσότητα του χρήματος), αφετέρου και σε πιο

βραχυπρόθεσμη ανάλυση εστιασμένες στο κόστος

δανεισμού σε επιχειρήσεις και κράτη.

Πλέον η

ΕΚΤ γυρίζει σελίδα, και αφήνει περιθώρια για

σημαντική άνοδο στις μετοχικές αγορές, με την

προϋπόθεση ότι θα εκλείψει κάποιο αρνητικό

εξωτερικό σοκ. Το επιτόκιο διευκόλυνσης αποδοχής

καταθέσεων βρίσκεται πλέον στο 3,5%, Το επιτόκιο

των πράξεων κύριας αναχρηματοδότησης και το

επιτόκιο της διευκόλυνσης οριακής χρηματοδότησης

μειώθηκε σε 3,65% και 3,90% αντιστοίχως στη

συνεδρίαση της 12ης Σεπτ., και οι αλλαγές θα

τεθούν σε ισχύ από τις 18 Σεπτεμβρίου 2024.

Ο Mario Draghi προτείνει

στη Lagarde να ανέβει στο ελικόπτερο

Έτι

περαιτέρω και συνδέοντας τις τελείες, η πρόσφατη

ευμεγέθης έκθεση του

πρώην επικεφαλής της ΕΚΤ, Mario Draghi, για το

οικονομικό μέλλον της Ευρωζώνης μεταφράζεται

θετικά. Κι αυτό διότι η προτεινόμενη ποσοτική

χαλάρωση συνταιριάζει χρονικά με (αλλά και

προαπαιτεί) τη μείωση ή και τον εκμηδενισμό των

επιτοκίων, καθώς τα υπέρογκα υποστηρικτικά ποσά

που ζητά ο Ιταλός Οικονομολόγος δεν θα μπορούσαν

να έλθουν σε καθεστώς υψηλών επιτοκίων.

Ο

επιχειρηματικός και οικονομικός κόσμος (1, 2, 3),

εξάλλου, έχει υποδεχτεί με τα καλύτερα σχόλια

μια τέτοια πολιτική, διαβλέποντας μάλιστα ότι το

πρώτο σκέλος της εξίσωσης (η μείωση επιτοκίων)

έρχεται με γοργά βήματα.

Το

Χρηματιστήριο Αθηνών βρίσκεται στην πρώτη γραμμή

του επενδυτικού ενδιαφέροντος

Εστιάζοντας στην Ελλάδα, τα παραπάνω

επιβεβαιώνουν ότι θα παραμείνουνμε άκρως

ελκυστικός επενδυτικός προορισμός. Διότι όλοι οι

παράγοντες που δικαιολόγησαν την πολύμηνη

ανοδική κίνηση και που ακόμα δικαιολογούν

συνέχιση είναι ισχυροί. Με κορωνίδα την προ

μηνών ανάκτηση της επενδυτικής βαθμίδας στο

αξιόχρεο της χώρας από όλους τους επιλέξιμους

Οίκους πλην Moody’s.

Συν

αυτώ, τα χρηματοοικονομικά μεγέθη που

ανακοινώνονται όλο αυτό το διάστημα από την

πλειονότητα των εισηγμένων σε μεγάλη και μεσαία

κεφ/ση ενισχύουν την επενδυτική εμπιστοσύνη,

ανοίγοντας και τον δρόμο σε θεσμικά κεφάλαια να

προετοιμάσουν την απόβαση, όταν (και αν) με το

καλό έρθει και η αναβάθμιση του Χρηματιστηρίου

μας.

Προεξοφλητικά, η συνδυασμένη μετάφραση μιας

χρηματοδότησης της ΕΚΤ (και μάλιστα τέτοιου

μεγέθους που πρότεινε ο Draghi) και μιας

γενναίας υποχώρησης του κόστους δανεισμού θα

επιφέρει σημαντική βελτίωση στα οικονομικά

μεγέθη των εταιρειών, ικανοποιητικούς ρυθμούς

μεγέθυνσης της Ευρωζώνης αλλά και κάθετη μείωση

των ασφαλίστρων κινδύνου, δίνοντας «σήμα» στους

επενδυτές να (επανα)τοποθετηθούν.

Οι

ευάριθμες μετοχές στο ελληνικό ταμπλό θα έχουν

κάθε λόγο να συνεχίσουν ανοδικά, ενώ τονίζονται

δύο επιπλέον ζητήματα: το πρώτο έχει να κάνει με

την ούτως ή άλλως υφιστάμενη ανοδική τάση, η

οποία επίσης τροφοδοτήθηκε κατά περιόδους από

τέτοια προεξόφληση (βλ. τους μήνες πριν το

καθαρό εκλογικό αποτέλεσμα που εξασφάλισε

πολιτική σταθερότητα, τις εβδομάδες πριν τις

επικείμενες αναβαθμίσεις των Οίκων Αξιολόγησης,

κ.α.). Το δεύτερο ζήτημα σχετίζεται με την

επαναφορά του τραπεζικού κλάδου, ως μοχλό

κίνησης στο σύνολο του Χρηματιστηρίου, καθώς τα

αποτελέσματα των τραπεζών (μερίσματα,

κερδοφορία, κεφαλαιακή επάρκεια), η εξωστρέφεια

και το σοβαρό επενδυτικό ενδιαφέρον θεσμικού

-κυρίως- χαρακτήρα έθεσαν τις βάσεις για μια

εξαιρετική εικόνα. Μην ξεχνάμε ότι ο χαρακτήρας

του ΧΑ είναι ιδιαίτερος, με ρηχό ταμπλό και

λίγες μετοχές να αφορούν στο μεγαλύτερο μέρος

της συνολικής κεφαλαιοποίησης.

Τέλος,

και με γνώμονα τις εκθέσεις των Οίκων, των

αναλυτών αλλά και την έκθεση του Draghi, οι

τέσσερεις βασικοί κλάδοι όπου «οφείλουν» να

στραφούν οι επενδυτές είναι πρωτίστως η

Πληροφορική (ελέω ψηφιακής μετάβασης) και η

Ενέργεια με έμφαση στις ΑΠΕ (ελέω ενεργειακής

μετάβασης), και δευτερευόντως τα

Χρηματοοικονομικά και οι Κατασκευές-Υποδομές.

Ο Συμεών

Μαυρουδής είναι Διαχειριστής Α/Κ και ιδιωτικών

χαρτοφυλακίων στη Fast Finance ΑΕΠΕΥ

Πρώτη

δημοσίευση στον Οικονομικό Ταχυδρόμο |