|

Και ο λόγος είναι ο

εξής: Παρότι οι αγορές

είχαν ήδη αποτιμήσει και

προεξοφλήσει τις πρώτες

μειώσεις επιτοκίων

(χαλάρωση πολιτικής) στο

τελευταίο τμήμα του

2023, είναι πλέον

ξεκάθαρο ότι τα αμερικανικά

επιτόκια θα

παραμείνουν σε υψηλά

επίπεδα, ενόσω η

απειλή για την ύφεση υποχωρεί,

αλλά ο πληθωρισμός

παραμένει σε υψηλά

επίπεδα.

Οι επενδυτές έχουν ήδη

συνειδητοποιήσει ότι τα

ομοσπονδιακά επιτόκια

των ΗΠΑ θα παραμείνουν

σε επίπεδα επίπεδα άνω

του 5% -το υψηλότερο

επίπεδο των τελευταίων

22 ετών– και το

επόμενο έτος.

Μέσα σ’ αυτό το πλαίσιο,

πολλά μεσαίου-εισοδήματος

αναπτυσσόμενα κράτη θα

πρέπει να αναβάλλουν τα

σχεδία για μείωση των

επιτοκίων, ακόμη κι αν

αυτό σημαίνει μικρότερη

ανάπτυξη, καθώς

καραδοκεί ο κίνδυνος

μεγάλων εκροών

κεφαλαίων.

«Είναι δύσκολο να

υπάρξει μια ολική

αποσύνδεση από τη Fed»

τονίζει ο Ντέιβιντ

Λόβινγκερ, αναλυτής

αναδυόμενων αγορών στην

TCW Group, ο

οποίος στο παρελθόν έχει

διατελέσει και ειδικός

επί της Κίνας στο

υπουργείο Οικονομικών

των ΗΠΑ.

Οι χώρες ανά τον κόσμο

βιώνουν ποικιλοτρόπως

τις επιπτώσεις

των δράσεων της Federal

Reserve. Τα

υψηλότερα αμερικανικά

επιτόκια καθιστούν τα

αμερικανικά assets πιο

ελκυστικά έναντι των

υπολοίπων, προσελκύοντας

κεφάλαια από άλλες

αγορές και οδηγώντας τα

ξένα νομίσματα σε

υποτίμηση.

Αυτή η συνθήκη πυροδοτεί

πρόσθετες πληθωριστικές

πιέσεις και δυσκολεύει

την προσπάθεια των

αναπτυσσόμενων χωρών να

αποπληρώνουν τα κρατικά

ομόλογα που εκδίδουν σε

δολάρια.

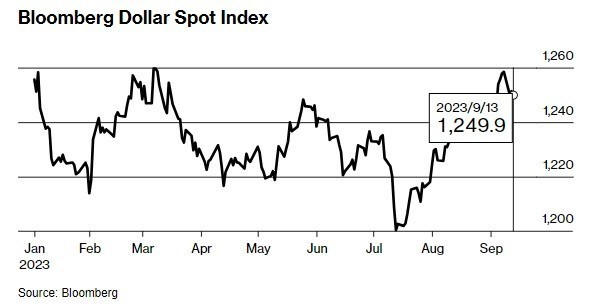

Ο δείκτης δολαρίου του Bloomberg παρέχει

μια σχετικά ακριβή

έκταση του φαινομένου,

καθώς μετράει τη

δυναμική του

αμερικανικού νομίσματος

έναντι των 10

μεγαλύτερων. Σήμερα, ο

εν λόγω δείκτης

βρίσκεται σε σταθερή

άνοδο, καταγράφοντας το

μακροβιότερο ράλι από το

2005.

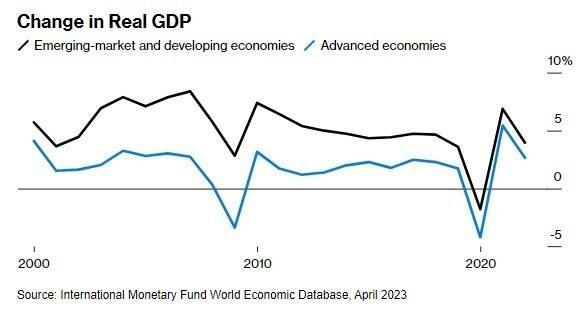

Παράλληλα, τα στοιχεία

του Διεθνούς

Νομισματικού Ταμείου δείχνουν

ότι οι αναδυόμενες και

αναπτυσσόμενες

οικονομίες σημειώνουν

ρυθμούς ανάπτυξης, οι

οποίοι είναι παρόμοιοι

με τους αντίστοιχους των

αναπτυγμένων οικονομίων

-και όχι υψηλότεροι,

όπως συνέβαινε στο

μεγαλύτερο διάστημα του

21ου αιώνα.

Αναμφίβολα, η

επιβράδυνση της Κίνας

δημιουργεί προβλήματα σε

πολλές οικονομίες, ιδίως

της Ασίας, καθώς

περιορίζει τη ζήτηση για εξαγωγές/εισαγωγές.

Αλλά από την Ινδονησία

έως τη Βραζιλία, η

συζήτηση αφορά

αποκλειστικά το γιατί οι

κεντρικές τράπεζες δεν

σπεύδουν να μειώσουν το

κόστος δανεισμού. Και ο

λόγος είναι, φυσικά, η

Fed.

«Σ’ έναν διαγωνισμό για

το ποιος ταρακουνά

περισσότερο τις αγορές

παγκοσμίως, η Fed

κερδίζει με άνεση»

σημειώνει ο Λόβινγκερ.

«Η τρέχουσα αναταραχή

στην Κίνα δεν είναι τόσο

μεγάλη όσο ήταν το 2008,

το 2020 ή το 2022».

Η Κίνα, στο μεταξύ,

συγκαταλέγεται στις

χώρες, οι οποίες

επηρεάζονται περισσότερο

από τα υψηλά αμερικανικά

επιτόκια. Η κεντρική

τράπεζα της

χώρας έχει αναγκαστεί να

υιοθετήσει μια αμυντική

στάση για το γουάν,

ενορχηστρώνοντας μαζικές

πωλήσεις δολαρίων για να

στηρίξει το νόμισμά της.

Παρ’ όλα αυτά,

εξακολουθεί να βρίσκεται

στο χαμηλότερο επίπεδο

από το 2007.

«Πολλές αναπτυσσόμενες

οικονομίες έχουν

εφαρμόσει υφεσιακές

πολιτικές (αύξηση

επιτοκίων), προκειμένου

να αντιμετωπίσουν τον

αντίκτυπο της

αμερικανικής πολιτικής»

ανέφερε στις 5

Σεπτεμβρίου η κινεζική

πρεσβεία στην

Ουάσιγκτον.

Την ίδια στιγμή, η Ομοσπονδιακή

Τράπεζα της Ινδίας έχει

επανειλημμένως παρέμβει

στις αγορές, σε μια

προσπάθεια στήριξης της

ρουπίας, ενώ η Τράπεζα

της Ιαπωνίας, η

οποία βλέπει το γεν άνω

των 145 ανά δολάριο, ήδη

συζητά το ενδεχόμενο

εξόδου από την πολιτική

των αρνητικών επιτοκίων.

Μια «ψυχρότερη» κινεζική

οικονομία έχει

σημαντικές επιπτώσεις

διεθνώς. Αλλά ακόμη και

έτσι, το ΑΕΠ αναμένεται

να αναπτυχθεί

κατά περίπου 5% μέσα

στο 2023.

«Η Κίνα προφανώς είναι

σημαντική, αλλά τα μέχρι

στιγμής στοιχεία δεν

δικαιολογούν την

υπερβολική απαισιοδοξία»

σημειώνει η Τζάνετ

Μούι, επικεφαλής στην

RBC Brewin Dolphin.

Στην επόμενη συνεδρίασή

της, στις 19

και 20 Σεπτεμβρίου,

η Fed θα δημοσιεύσει τις

τριμηνιαίες οικονομικές

προβλέψεις, οι οποίες θα

αφορούν την περίοδο έως

το 2025. «Όλοι

παρακολουθούν τη Fed»

σχολιάζει εν κατακλείδι

ο Χάο

Χονγκ, επικεφαλής

οικονομολόγος της Grow

Investment Group.

Πηγή: Bloomberg |