|

Η συζήτηση αφορά το

«ουδέτερο» επιτόκιο: το

επιτόκιο που κρατά σε

ισορροπία την προσφορά

και τη ζήτηση

αποταμιεύσεων, οδηγώντας

σε σταθερή

οικονομική ανάπτυξη και

σταθερό πληθωρισμό.

Για τα τελευταία 40

χρόνια και ειδικά μετά

την οικονομική κρίση του

2008, οικονομολόγοι και

οι ιθύνοντες

της Fed σταθερά

αναθεωρούσαν προς τα

κάτω τις εκτιμήσεις τους για

το ουδέτερο επιτόκιο. Η

οπτική αυτή ενσωματώθηκε

στις αποδόσεις των

ομολόγων, στα στεγαστικά

επιτόκια, στις τιμές των

μετοχών και σε αμέτρητα

άλλα στοιχεία

ενεργητικού.

Ωστόσο τώρα κάποιοι

βλέπουν λόγους ανόδου

του ουδέτερου επιτοκίου

και πιθανότητα αλλαγής

στις τιμές πολλών και

διαφορετικών στοιχείων

ενεργητικού.

Το ουδέτερο επιτόκιο, το

οποίο κάποιες φορές

αποκαλείται «r*» ή

«r-star», δεν μπορεί να

παρατηρηθεί απευθείας,

μόνο να προκύψει ως

συμπέρασμα. Πριν από 5

χρόνια, αφού η Fed

αύξησε το επιτόκιο

αναφοράς στο 2,4%,

οι αξιωματούχοι της

είδαν σημάδια καχεκτικής

ανάπτυξης και

πληθωρισμού και άρχισαν

να χαμηλώνουν τα

επιτόκια – εκπέμποντας

το μήνυμα ότι το

ουδέτερο επιτόκιο θα

έπρεπε να ήταν περίπου

σε εκείνο το επίπεδο ή

χαμηλότερα.

Αλλά όταν η FED αύξησε

τα επιτόκια των

ομοσπονδιακών κεφαλαίων

στο 5,3% πέρυσι – το

υψηλότερο ποσοστό από το

2001 – η οικονομία

φάνηκε να μη δίνει

σημασία, δίνοντας

έναυσμα για σκέψεις ότι

το ουδέτερο επιτόκιο θα

μπορούσε να είναι

ψηλότερα. «Η οικονομία

το αντιμετώπισε

εξαιρετικά καλά. Κανείς

δεν θα μπορούσε να

φανταστεί πριν από 10

χρόνια ότι θα είχαμε

αυξήσει τα επιτόκια σε

αυτά τα επίπεδα και θα

είχαμε αυτό το

αποτέλεσμα» ανέφερε ο

Joe Davis, επικεφαλής

αναλυτής για την

παγκόσμια οικονομία στη

Vanguard.

Υψηλότερο ουδέτερο

επιτόκιο ή απλή

καθυστέρηση;

Το ότι η ισχυρή ζήτηση

επιμένει δεν σημαίνει

απαραίτητα ότι το

ουδέτερο επιτόκιο έχει

αυξηθεί κατά μέσο όρο.

Μπορεί απλώς να σημαίνει

ότι τα υψηλότερα

επιτόκια δεν έχουν ακόμη

λειτουργήσει στο πλαίσιο

του χρηματοοικονομικού

συστήματος. Τα

νοικοκυριά και οι

επιχειρήσεις, έχοντας

κλειδώσει τον δανεισμό

τους σε χαμηλά επιτόκια,

έχουν ενδεχομένως μια

σχετική προστασία.

Με βάση την αντοχή της

οικονομικής

δραστηριότητας σε

υψηλότερα επιτόκια «ένα

συμπέρασμα που μπορεί να

βγει είναι ότι το r-star

πρέπει να είναι

υψηλότερο. Ενα ακόμη

συμπέρασμα που μπορεί να

εξαχθεί, το οποίο

πιστεύω ότι είναι

εντελώς βάσιμο και

στηρίζεται στις ίδιες

πληροφορίες, είναι ότι η

οικονομία δεν είναι και

τόσο ευαίσθητη στη

διακύμανση των

επιτοκίων» σχολίασε ο

Chris Dawsey, επικεφαλής

οικονομικής ανάλυσης

στην εταιρεία

διαχείρισης hedge funds

D.E. Shaw. Για να

μοντελοποιηθούν οι

επιπτώσεις των επιτοκίων

δεν απαιτείται μόνο μια

εκτίμηση του ουδέτερου

επιτοκίου αλλά και του

πόσο ευαίσθητες είναι οι

δαπάνες στις μεταβολές

των επιτοκίων και της

χρονικής καθυστέρησης

μεταξύ δαπανών και

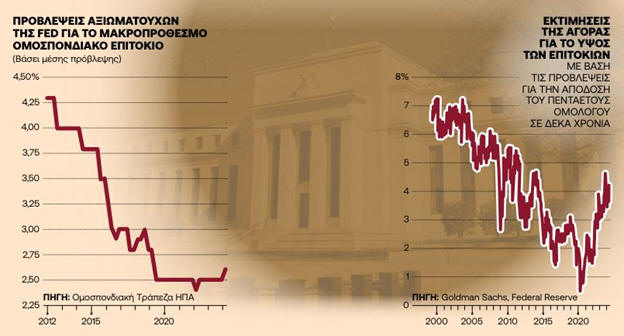

τιμών. Κάθε τρίμηνο οι

αξιωματούχοι της Fed

προβλέπουν το

μακροπρόθεσμο επιτόκιο,

το οποίο είναι, στην

πράξη, η εκτίμησή τους

για το ουδέτερο

επιτόκιο. Η μέση

εκτίμησή τους υποχώρησε

από το 4,25% το 2012 στο

2,5% το 2019. Αν

αφαιρέσουμε το 2% του

πληθωρισμού, έχουμε

πραγματικό ουδέτερο

επιτόκιο 0,5%.

Επειτα οι μέσες

εκτιμήσεις σκαρφάλωσαν

στο 0,6% τον Μάρτιο – αν

και αυτό δεν φανερώνει

το εύρος των μεταβολών

στις εκτιμήσεις αυτές.

Τον Μάρτιο, εννιά από

τους 18 αξιωματούχους

έθεταν το ουδέτερο

επιτόκιο σε ποσοστό άνω

του 0,5%. Δύο χρόνια

νωρίτερα μόνο δύο από

αυτούς είχαν τέτοια

εκτίμηση. Η πρόεδρος της

Fed του Κλίβελαντ,

Loretta Mester, ανέφερε

ότι μετά από χρόνια

εκτιμήσεων για

μακροπρόθεσμο επιτόκιο

στο 2,5%, τον

προηγούμενο μήνα

αναβάθμισε την πρόβλεψή

της στο 3%.

Οι επιπτώσεις για τη Fed

Η συζήτηση για το r-star

μπορεί να έχει μικρή

βραχυπρόθεσμη επίπτωση

στη Fed, επειδή τα

σημερινά επιτόκια είναι

υψηλότερα από όλες

σχεδόν τις εκτιμήσεις

για το ουδέτερο

επιτόκιο. Αυτό σημαίνει

ότι περιορίζουν την

ανάπτυξη και τις τιμές,

καθώς και ότι είναι πιο

πιθανό να πέσουν παρά να

ανεβούν. Αν η ανάπτυξη

παραμείνει ισχυρή και ο

πληθωρισμός επιμείνει,

πιθανώς θα οδηγηθούμε

στην υπόθεση ότι το

ουδέτερο επιτόκιο έχει

αυξηθεί και άρα τα

τρέχοντα επιτόκια δεν

είναι τόσο σφιχτά. Αρα

και η Fed έχει

λιγότερους λόγους να τα

περικόψει. Εναλλακτικά,

αν ο πληθωρισμός

συνεχίσει την πτώση του,

τα ερωτήματα σχετικά με

το ύψος του ουδέτερου

επιτοκίου θα καθορίσουν

το πόσο που θα περικόψει

τελικά η Fed τα

επιτόκια.

Η Fed θέλει να

«εξομαλύνει την πολιτική

της, αλλά να την

εξομαλύνει προς τα πού;»

είπε ο David Mericle,

αναλυτής για τις ΗΠΑ

στην Goldman Sachs. «Δεν

πρόκειται να μείνουν στα

5άρια, αλλά η εξομάλυνση

δεν πρόκειται να τα

οδηγήσει μέχρι το 2,5%.

Το σε ποιο σημείο του

«3» ή του «4» θα νιώσουν

άνετα να σταματήσουν

είναι ακόμη ασαφές».

Λόγοι για υψηλότερο

ουδέτερο επιτόκιο

Υπάρχουν αρκετοί

παράγοντες στους οποίους

αποδίδεται η άνοδος του

ουδέτερου επιτοκίου: τα

αυξανόμενα κρατικά

ελλείμματα και οι

ισχυρές επενδύσεις της

μετάβασης στην πράσινη

ενέργεια και η φρενίτιδα

για ενεργοβόρα κέντρα

δεδομένων που φέρνει η

ανάπτυξη της τεχνητής

νοημοσύνης. Η υψηλότερη

παραγωγικότητα που θα

προκύψει από την AI

μπορεί επίσης να ωθήσει

ψηλότερα τη

μακροπρόθεσμη ανάπτυξη

και το ουδέτερο

επιτόκιο.

Οι επενδυτές έχουν ήδη

βγάλει το συμπέρασμα ότι

τα επιτόκια δεν είναι

πιθανό να επιστρέψουν

στα χαμηλά επίπεδα που

κυριάρχησαν πριν από την

πανδημία. Τα futures των

επιτοκίων υποδηλώνουν

ότι τα επιτόκια των

fed-funds θα

σταθεροποιηθούν γύρω στο

4% τα ερχόμενα χρόνια.

«Το γνωρίζουμε μόνο από

τα αποτελέσματά του»

Αλλοι είναι

επιφυλακτικοί ως προς το

ότι το ουδέτερο επιτόκιο

ανεβαίνει. Ο πρόεδρος

της Fed Νέας Υόρκης,

John Williams, ο οποίος

είναι ο συνδημιουργός

ενός ευρέως

ακολουθούμενου μοντέλου

για το r-star, δήλωσε

ότι περιμένει πως η

γήρανση του παγκόσμιου

εργασιακού δυναμικού θα

ωθήσει ψηλότερα τις

καταθέσεις και θα

κρατήσει χαμηλά το

ουδέτερο επιτόκιο.

Ο πρόεδρος της Fed,

Jerome Powell, και

ορισμένοι συνάδελφοί του

υποστήριξαν ότι η

δυναμική της οικονομίας

θα μπορούσε κάλλιστα να

εξηγηθεί από τις

ιδιαίτερες συνθήκες της

πανδημίας, όπως η

περσινή αύξηση της

προσφοράς εργατικού

δυναμικού λόγω

μετανάστευσης. «Δεν

είναι ότι η πολιτική δεν

είναι περιοριστική ή δεν

έχει γρήγορη απόκριση

στις μεταβολές των

επιτοκίων. Είναι ότι

είχαμε αυτή την

εξωτερική δύναμη που

προσωρινά το επηρεάζει

αυτό» είπε ο Powell σε

μια συζήτηση αυτό τον

μήνα.

Το μέλος του Διοικητικού

Συμβουλίου της Fed,

Christopher Weller, έχει

δηλώσει πως πιστεύει ότι

το r-star είναι γύρω στο

0,5%. «Πρέπει να μου

εξηγήσει κάποιος γιατί

τα πραγματικά επιτόκια

σε ασφαλές, ρευστό

κρατικό χρέος

υποχωρούσαν επί 40

χρόνια και τώρα ξαφνικά

η τάση αντιστράφηκε»

ανέφερε.

Αρκετά οικονομικά

μοντέλα επιχειρούν να

υπολογίσουν το ουδέτερο

επιτόκιο, αλλά έχουν

ευρείες ζώνες σφάλματος

και είναι επιρρεπή σε

αναθεωρήσεις.

Δεδομένης της έλλειψης

ακρίβειας, ο Powell έχει

υπαινιχθεί ότι η Fed

πρέπει να ενεργήσει στη

βάση της παραδοχής ότι

δεν γνωρίζει πραγματικά

πού βρίσκεται το r-star.

«Το γνωρίζουμε μόνο από

τα αποτελέσματά του»

είπε πέρυσι.

Μπορείτε να

επικοινωνήσετε με τον

Nick Timiraos at

Nick.Timiraos@wsj.com

Πηγή:

The Wall Street Journal

–

Πρώτη μετάφραση Το Βήμα |