|

Αφού επαναλαμβάνει τη

σύσταση overweight, ήτοι

για αποδόσεις καλύτερες

από αυτές των

αναδυόμενων αγορών, η JP

Morgan, σχολιάζει την

εκτίμηση πολλών

επενδυτών ότι 1) η

Ελλάδα θα επιστρέψει

στους δείκτες MSCI DM

(αναπτυγμένων αγορών)

και 2) αυτός θα είναι

ένας θετικός καταλύτης.

“Διαφωνούμε και με τις

δύο δηλώσεις”, αναφέρει

χαρακτηριστικά η JP

Morgan. Και αυτό διότι:

1) η μετακίνηση της

Ελλάδας στις

αναπτυγμένες αγορές

είναι εξαιρετικά

απίθανη, 2) μια μετάβαση

στις DM αγορές θα είναι

αρνητικός καταλύτης.

Όπως εξηγεί (την έκθεση

παρουσιάζει ο

Οικονομικός Ταχυδρόμος),

η αναβάθμιση θα

συρρικνώσει το

επενδυτικό σύμπαν (το

ελάχιστο όριο μεγέθους

διπλασιάζεται από EM σε

DM) και θα έκανε την

Ελλάδα τη μικρότερη

αγορά στην MSCI Europe

με 13 μ.β. της MSCI

Europe. Η Ελλάδα θα

είναι μικρότερη από την

Αυστρία ή την

Πορτογαλία.

Οι επενδυτές GEM – όπου

η Ελλάδα έχει στάθμιση

52 μ.β. του EM και το

4,2% του MSCI EM EMEA –

παίρνουν την Ελλάδα

σοβαρά, αυξάνοντας

συνεχώς την έκθεσή τους,

όσο και στις αγορές των

Φιλιππίνων ή της Χιλής.

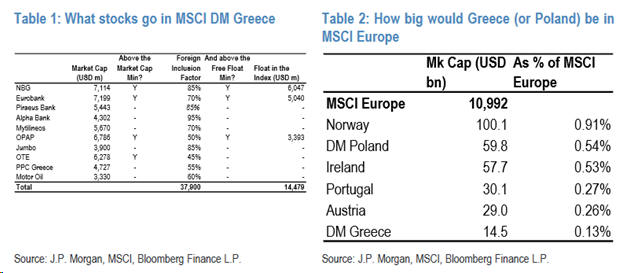

Γιατί είναι η απίθανη η

αναβάθμιση

Σύμφωνα με την JP Morgan

είναι πολύ απίθανο η

Ελλάδα να αναβαθμιστεί,

επειδή έχει μόνο τρεις

μετοχές αυτής της

ποιότητας για τον MSCI

Europe, όπου τα βασικά

εμπόδια είναι η

κεφαλαιοποίηση αγοράς

και η ελεύθερη διασπορά.

Οι κανόνες του MSCI˖ για

την ταξινόμηση της

αγοράς είναι:

• 5 μετοχές να πληρούν

τα κριτήρια κεφαλαίου

αγοράς/ρευστότητας που

είναι:

– Ανώτατο όριο αγοράς

5,8 δισ. δολ. για την

MSCI Europe.

– Ελεύθερη διασπορά 2,9

δισ. δολ.

• Τα κριτήρια

προσβασιμότητας στην

αγορά

• Διαθεσιμότητα

επενδυτικών μέσων

Όσον αφορά το μέγεθος, η

Ελλάδα, ως EM, έχει 10

μετοχές, αλλά εάν ωθηθεί

στον DM Europe τότε

πιθανότατα θα χάσει 7

τίτλους, μένοντας με 3.

Κάτω από το ελάχιστο των

5 που πρέπει να πληροί

μια αγορά για να

αναβαθμιστεί στις DM.

Υπάρχει και ένα κριτήριο

ρευστότητας, το οποίο

είναι περίπλοκο, αλλά

και οι 10 ελληνικές

μετοχές το πληρούν άνετα

για DM.

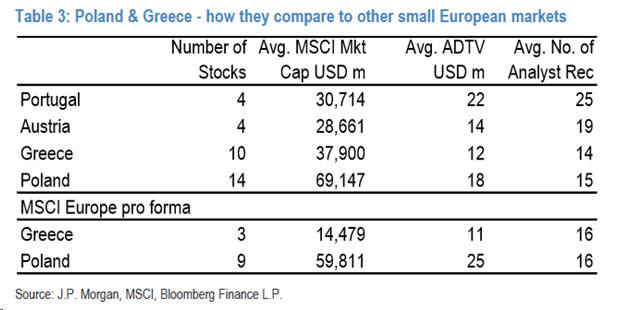

Οι τρεις μετοχές της DM

Greece θα έχουν

κεφαλαιοποίηση 14 δισ.

δολαρίων, 13 μ.β. της

κεφαλαιοποίησης των 11

τρισ. δολαρίων MSCI

Europe. Έτσι, θα ήταν η

μικρότερη αγορά της MSCI

στην Ευρώπη, πίσω από

την Πορτογαλία (31 δισ.

δολ.) και την Αυστρία

(29 δισ. δολ.).

Το άλλο συγκεκριμένο

ζήτημα είναι τα Κριτήρια

Προσβασιμότητας στην

Αγορά και συγκεκριμένα η

«Διαθεσιμότητα

επενδυτικών μέσων», όπου

η MSCI δήλωσε τον Ιούνιο

του 2023 ότι η Ελλάδα

υστερεί σε δανεισμό

μετοχών και ανοικτές

πωλήσεις. Η MSCI είπε

επίσης ότι χρειάζεται

περισσότερο χρόνο για να

αξιολογήσει τις

πρόσφατες αναβαθμίσεις

στο Clearing &

Settlement.

Τι δείχνει η ιστορία

Αν και υπάρχει

οπωσδήποτε ένα όφελος

για το καθεστώς της

αναβάθμισης ή την

επικοινωνία επ’ αυτού, η

JP Morgan πιστεύει ότι

θα ήταν μια υποβάθμιση

στη λίστα των αγορών

στις οποίες δίνουν

προσοχή οι επενδυτές.

Μέρος της μεθοδολογίας

MSCI είναι η διαδικασία

διαβούλευσης. Η Ελλάδα

είναι μέλος της ΕΕ και

της Ευρωζώνης – αλήθεια

– αλλά το ίδιο είναι και

χώρες της Βαλτικής, όπως

η Σλοβακία και η

Σλοβενία, κανένα από τα

χρηματιστήρια των οποίων

δεν είναι στην MSCI

Europe ή στη DM ή ακόμα

και στην MSCI EM.

Ωστόσο, η JP Morgan

πιστεύει ότι ο στόχος

της τοποθέτησης δείκτη

θα πρέπει να είναι η

μεγιστοποίηση της

προσοχής των επενδυτών –

η προοπτική των 13 μ.β.

στην DM Europe και 2

μ.β. MSCI DM θα οδηγούσε

τους επενδυτές να

παρακάμψουν πλήρως την

Ελλάδα. Και τα 13 μ.β.

του DM Europe είναι πολύ

κάτω από το 4,2% του

MSCI EM EMEA.

Η JP Morgan ανακαλεί

μάλιστα το γεγονός όταν

η Ελλάδα αναβαθμίστηκε

το 2001 και το

ενδιαφέρον για την αγορά

έπεσε κατακόρυφα. Δεν

βλέπει γιατί αυτή τη

φορά θα ήταν

διαφορετική. Θα

συγκέντρωνε η Ελλάδα

πολύ μεγαλύτερο

ενδιαφέρον από την

Πορτογαλία ή την

Αυστρία;, αναρωτιέται.

Πότε θα έρθει (αν έρθει)

η αναβάθμιση

Για τους επενδυτές που

συγχρονίζονται για μια

πιθανή αναβάθμιση, η JP

Morgan εκτιμά ότι ένα

χρονοδιάγραμμα βάσει

κανονισμών θα ήταν: μια

ανακοίνωση στην Ετήσια

Ανασκόπηση Ταξινόμησης

Αγοράς στις 24 Ιουνίου

θα ενεργοποιούσε μια

διαδικασία διαβούλευσης

ενός έτους. Επομένως,

εάν επιβεβαιωθεί, η

αναβάθμιση θα

πραγματοποιηθεί κατά την

επανεξισορρόπηση του

δείκτη στα τέλη Μαΐου,

Παρασκευή, 29 Μαΐου

2026.

Ωστόσο, η MSCI θα

μπορούσε να επιλέξει να

επιταχύνει αυτό το

χρονοδιάγραμμα,

χρησιμοποιώντας τη

«συνετή διακριτική

ευχέρεια» που

επιφυλάσσει για τον

εαυτό της σε αυτές τις

αποφάσεις. Ο MSCI είχε

επιταχύνει το

χρονοδιάγραμμα για το

Κουβέιτ το οποίο εισήλθε

στον δείκτη τον Νοέμβριο

του 2020. Μια τέτοια

επιτάχυνση δεν είναι

ούτε ασύνετη ούτε

αποκλείεται, αναφέρει η

JP Morgan.

Πώς θα τα πήγαιναν οι

ελληνικές τράπεζες σε

ένα πλαίσιο DM Europe;

Οι ελληνικές τράπεζες

έχουν παρουσιάσει

αξιοσημείωτη απόδοση

~95% σε επίπεδο δείκτη

από τις 22 Ιουνίου

έναντι ~30% για την SX7P

και μικρές διακυμάνσεις

για τα CEEMEA

Financials. Ο κλάδος

διαπραγματεύεται τώρα σε

0,7x σε όρους P/TBV και

6x σε όρους P/E με βάση

τις εκτιμήσεις του 2025,

ακόμα ελκυστικά κατά την

άποψη της JP Morgan,

λαμβάνοντας υπόψη τις

ισχυρές τροχιές ROE και

τις βελτιωμένες

προοπτικές απόδοσης

κεφαλαίου.

Ωστόσο, οι αποτιμήσεις

δεν απέχουν πλέον πολύ

από αυτές των

συγκρίσιμων ευρωπαϊκών

κλάδων που ιστορικά

θεωρούνται ως τεχνικό

ανώτατο όριο. Στην

πραγματικότητα, σε βάση

P/BV, το discount

αποτίμησης των ελληνικών

τραπεζών προς τις

ευρωπαϊκές τράπεζες

φαίνεται να έχει κλείσει

πλήρως.

Φυσικά, θα μπορούσε

κανείς να υποστηρίξει

ότι οι ισχυρές

θεμελιώδεις προοπτικές

των ελληνικών τραπεζών

με ευνοϊκό

μακροοικονομικό

υπόβαθρο, καθαρούς

ισολογισμούς, τροχιά

ανάπτυξης καλών δανείων

και διαρθρωτικά θεμέλια

των κερδών

–συμπεριλαμβανομένης της

υψηλής απόδοσης κόστους

και της υψηλής

ενοποίησης της αγοράς–

μπορεί να συνεχίσουν να

υποστηρίζουν τον κλάδο.

Ως εκ τούτου, η JP

Morgan συνεχίζει να

πιστεύουμε ότι η αγορά

των EM παραμένει ένας

σημαντικός παράγοντας

τεχνικής υποστήριξης για

τις αποτιμήσεις των

ελληνικών τραπεζών σε

σχέση με τις ευρωπαϊκές

τράπεζες. Από τη μία

πλευρά, το ενδιαφέρον

των επενδυτών των ΕΜ

παραμένει πολύ ισχυρό,

με τη συζήτηση να

επικεντρώνεται σε μεγάλο

βαθμό στις

μακροπρόθεσμες

δυνατότητες του κλάδου

και όχι στους

βραχυπρόθεσμους

παράγοντες.

Επιπλέον, οι ελληνικές

τράπεζες φαίνονται ~50%

φθηνότερες από τις

αντίστοιχες της CEEMEA

(Κεντρική και Ανατολική

Ευρώπη, Μέση Ανατολή και

Αφρική). Για την

πλειονότητα των

επενδυτών EM, οι κύριοι

“ανταγωνιστές” για τις

ελληνικές τράπεζες που

διαπραγματεύονται σε

0,7x σε όρους P/TBV. |