|

Σήμερα,

η

BIS

προειδοποιεί εκ νέου. Αν

και εδώ και καιρό

εκφράζει ανησυχίες για

τους δημοσιονομικούς και

χρηματοπιστωτικούς

κινδύνους, την

προηγούμενη εβδομάδα ο

γενικός διευθυντής της,

Pablo

Hernández

de

Cos

—πρώην επικεφαλής της

Τράπεζας της Ισπανίας—

παρουσίασε μια

ανησυχητική ανάλυση

σχετικά με τις

«δημοσιονομικές απειλές

σε ένα μεταβαλλόμενο

παγκόσμιο

χρηματοπιστωτικό

σύστημα».

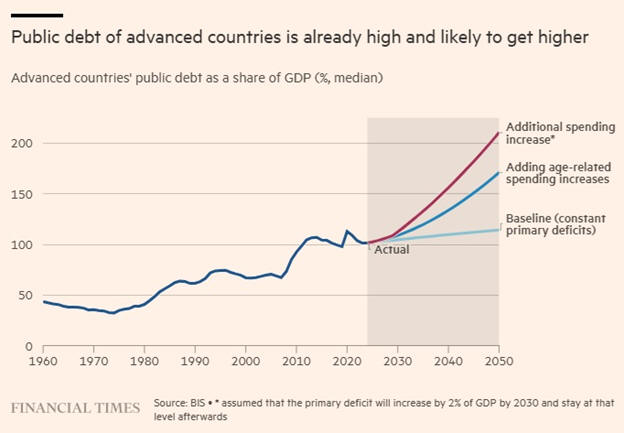

Αφετηρία

αποτελεί το γεγονός ότι

το δημόσιο χρέος ως

ποσοστό του ΑΕΠ σε

πολλές ανεπτυγμένες

οικονομίες βρίσκεται στο

υψηλότερο σημείο μετά

τον Β΄ Παγκόσμιο Πόλεμο.

Χωρίς μια ουσιαστική

επιτάχυνση της ανάπτυξης

—ενδεχομένως μέσω της

τεχνητής νοημοσύνης—

είναι εύλογο να

θεωρήσουμε πως τα χρέη

θα συνεχίσουν να

αυξάνονται.

Οι

παράγοντες που

συμβάλλουν σε αυτό

περιλαμβάνουν τον

κίνδυνο νέων οικονομικών

σοκ (μεταξύ αυτών και

μιας πιθανής νέας

χρηματοπιστωτικής

κρίσης), τις υψηλότερες

αποδόσεις κρατικών

ομολόγων, τη γήρανση των

πληθυσμών, τη δυσπιστία

απέναντι στη

μετανάστευση, την

απροθυμία των

κυβερνήσεων να αναλάβουν

πολιτικό κόστος για

μείωση των ελλειμμάτων,

καθώς και άλλες πιέσεις,

ειδικά τις αυξανόμενες

αμυντικές δαπάνες.

Η αύξηση

του δημόσιου χρέους

είναι μόνο μία πλευρά

του προβλήματος· η άλλη

αφορά τον τρόπο

χρηματοδότησής του. Αυτό

συνδέεται με μια

ευρύτερη αλλαγή: τη

σταδιακή υποχώρηση των

τραπεζών και την άνοδο

των μη τραπεζικών

χρηματοπιστωτικών

διαμεσολαβητών στο

πλαίσιο της παγκόσμιας

χρηματοοικονομικής

διαχείρισης.

Έτσι, ο

λόγος των περιουσιακών

στοιχείων που κατέχουν

οι μη τραπεζικοί

διαμεσολαβητές (NBFI)

προς το παγκόσμιο ΑΕΠ

αυξήθηκε κατά 74

ποσοστιαίες μονάδες από

το 2008 έως το 2023, ενώ

ο αντίστοιχος λόγος για

τις τράπεζες ανέβηκε

μόλις κατά 17 μονάδες.

Ωστόσο,

όπως επισημαίνει ο

Hernández

de

Cos,

η ταυτόχρονη διόγκωση

της έκδοσης κρατικών

ομολόγων και η

συρρίκνωση του

τραπεζικού τομέα μετά

την κρίση δημιούργησαν

ένα συνεχώς αυξανόμενο

κενό ανάμεσα στην

προσφορά κρατικών τίτλων

και στα τραπεζικά

περιουσιακά στοιχεία που

είναι αναγκαία για την

αποτελεσματική

λειτουργία αυτών των

αγορών.

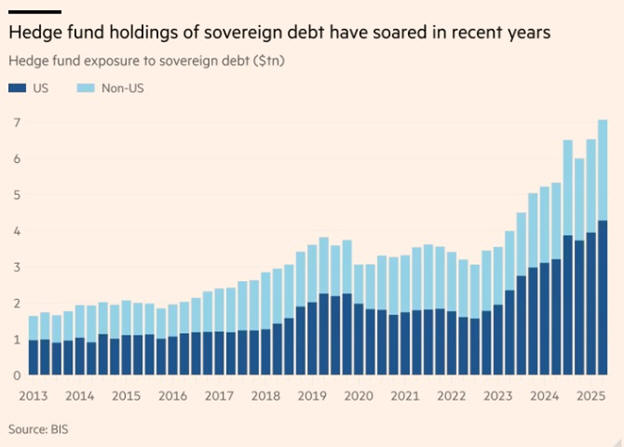

Οι

NBFI

αποτελούν

διαφοροποιημένη ομάδα.

Μια βασική διάκριση

είναι ανάμεσα στους

επενδυτές «πραγματικών

χρημάτων» —όπως τα

συνταξιοδοτικά ταμεία

και οι ασφαλιστικές

εταιρείες— και τους

μοχλευμένους

κερδοσκόπους, ειδικά τα

hedge

funds.

Η πρώτη

κατηγορία, δηλαδή οι

μακροπρόθεσμοι θεσμικοί

επενδυτές, έχει αυξήσει

σημαντικά την έκθεσή της

σε κρατικά ομόλογα: από

το 82% του παγκόσμιου

ΑΕΠ το 2008 στο 135% το

2023. Παράλληλα, τα

money

market

funds

και τα

hedge

funds

επέκτειναν τις

συμμετοχές τους από το

13% στο 18% του

παγκόσμιου ΑΕΠ την ίδια

περίοδο.

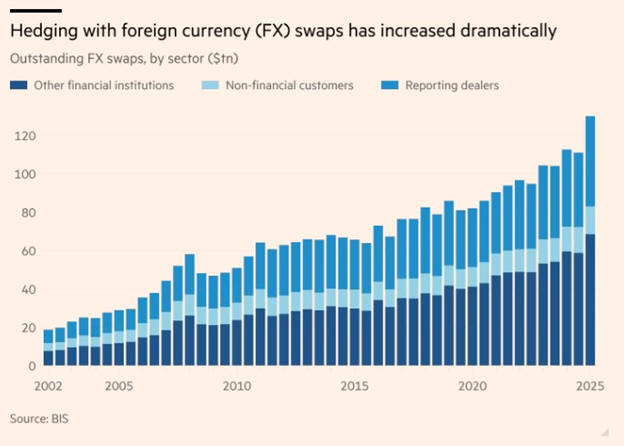

Πολλοί

από αυτούς τους μη

τραπεζικούς φορείς

χρειάζεται επίσης να

καλύψουν τον

συναλλαγματικό κίνδυνο,

λόγω της αύξησης των

διασυνοριακών

τοποθετήσεων. Αυτό έχει

οδηγήσει σε ραγδαία

ενίσχυση της εξάρτησής

τους από τα

swaps

ξένου συναλλάγματος.

Τι

σημαίνουν αυτές οι

εξελίξεις για τη

σταθερότητα των αγορών

κρατικών ομολόγων, που

αποτελούν τη θεμελιώδη

κατηγορία ασφαλών

περιουσιακών στοιχείων;

Υπάρχει ένα προφανές

πλεονέκτημα: οι τράπεζες

είναι πλέον λιγότερο

εκτεθειμένες, όπως

στόχευε η μεταρρύθμιση

μετά την κρίση.

Θεωρητικά, τα κρατικά

ομόλογα εξακολουθούν να

θεωρούνται τα

ασφαλέστερα

χρηματοοικονομικά

στοιχεία· ωστόσο, όσο

αυξάνεται το δημόσιο

χρέος, τόσο μειώνεται το

επίπεδο ασφάλειας που

αυτά προσφέρουν.

Επιπλέον, οι μεταβολές

στην αντίληψη του

κινδύνου τείνουν να

είναι απότομες: από

εφησυχασμό μπορεί εύκολα

να προκύψει πανικός.

Παράλληλα, υφίστανται

σοβαροί προβληματισμοί

για την ικανότητα των μη

τραπεζικών ιδρυμάτων να

αναλαμβάνουν κινδύνους,

καθώς και για τους

περιορισμούς που

πηγάζουν από τους

ισολογισμούς τους. Για

παράδειγμα, η προσπάθεια

αντιστοίχισης διάρκειας

από συνταξιοδοτικά

ταμεία και ασφαλιστικές

εταιρείες συνέβαλε σε

αποσταθεροποιητικούς

μηχανισμούς κατά την

κρίση της αγοράς

κρατικών ομολόγων του

Ηνωμένου Βασιλείου το

2022.

Ένας

επιπλέον κίνδυνος είναι

η πιθανότητα

ρευστοποιήσεων κρατικών

τίτλων από

money

market

funds

και άλλους παρεμφερείς

φορείς σε περίπτωση

μαζικών εξαγορών, καθώς

αυτά τα περιουσιακά

στοιχεία είναι τα πιο

εύκολα ρευστοποιήσιμα.

Επιπλέον, ζημιές σε ξένο

νόμισμα μπορεί να

οδηγήσουν σε φυγή

κεφαλαίων και βουτιά

στις τιμές των ομολόγων.

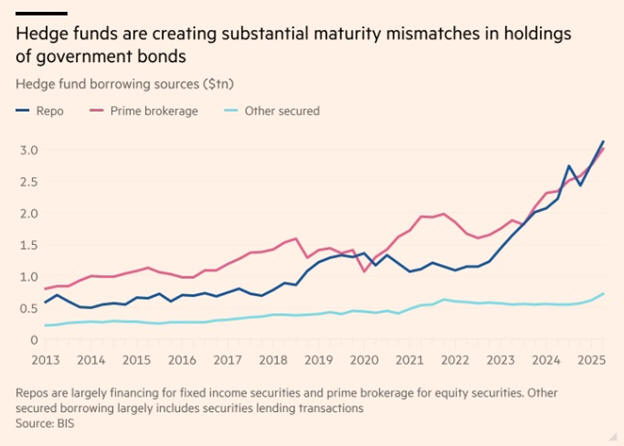

Αν και

αυτοί οι κίνδυνοι είναι

πλέον αναγνωρισμένοι, η

τοποθέτηση του

Hernández

de

Cos

επισημαίνει και νεότερες

απειλές. Μία από αυτές

αφορά τις στρατηγικές

υψηλής μόχλευσης των

hedge

funds.

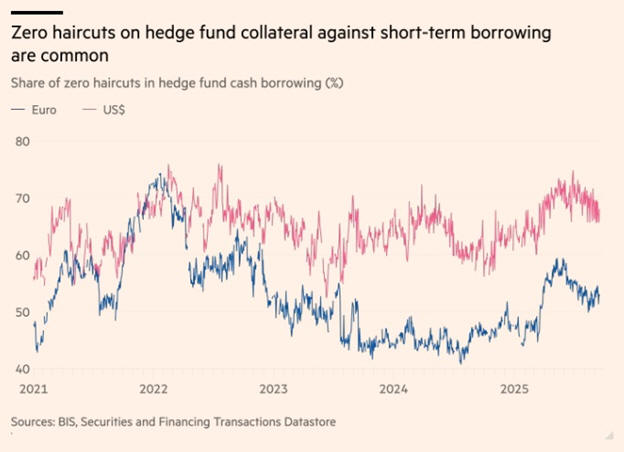

Τα

συγκεκριμένα

funds

μπορούν να δανειστούν

ποσά ίσα ή και

μεγαλύτερα από την αξία

των εξασφαλίσεών τους

χωρίς καθόλου «κούρεμα».

Περίπου το 70% των

διμερών

repos

που συνάπτουν σε δολάρια

πραγματοποιούνται χωρίς

καμία προσαρμογή

ασφαλείας. Αυτό μπορεί

να εντείνει τις

αναταράξεις, σε

περίπτωση που η

χρηματοδότηση

εξαφανιστεί απότομα.

Παράλληλα, επενδυτές με

χαμηλότερη μόχλευση

—όπως τα συνταξιοδοτικά

ταμεία— είναι

εκτεθειμένοι σε

«κινδύνους

αναχρηματοδότησης σε

δολάρια» λόγω της χρήσης

παραγώγων συναλλάγματος.

Με τη χρήση

swaps,

ουσιαστικά ανταλλάσσουν

τον συναλλαγματικό

κίνδυνο με κίνδυνο

λήξης.

Συνεπώς,

η αστάθεια που προκύπτει

από τη μόχλευση και τις

χρονικές αναντιστοιχίες

δεν έχει εξαλειφθεί

απλώς επειδή ο ρόλος των

τραπεζών έχει

περιοριστεί.

Μια

προτεινόμενη λύση είναι

αυτό που ο

Hernández

de

Cos

αποκαλεί «συνεκτική

ρύθμιση»: όταν οι

κίνδυνοι είναι

παρόμοιοι, και η ρύθμιση

θα πρέπει να είναι

ανάλογη. Όμως η μεγάλη

ποικιλομορφία των μη

τραπεζικών φορέων

καθιστά αυτό το έργο

εξαιρετικά περίπλοκο.

Συγκεκριμένα, εισηγείται

μεγαλύτερη χρήση της

κεντρικής εκκαθάρισης

και επιβολή ελάχιστων

επιπέδων «κουρέματος».

Υπογραμμίζει ότι τα

σημερινά μηδενικά

«κουρέματα» επιτρέπουν

σε ορισμένους παίκτες να

λειτουργούν με πρακτικά

όσο μεγάλη μόχλευση

επιθυμούν.

Ένα

τέτοιο περιβάλλον δεν

μπορεί να οδηγήσει σε

θετική κατάληξη.

Προκύπτουν δύο επιπλέον

διδάγματα: πρώτον, ότι

όσο αυξάνονται οι

ευπάθειες των μη

τραπεζικών φορέων, τόσο

πιο αυστηρός πρέπει να

είναι ο έλεγχος των

τραπεζών που τους

χρηματοδοτούν· και

δεύτερον, ότι η ανάγκη

για μεγαλύτερη διαφάνεια

είναι πλέον επιτακτική.

Ένας

νέος γύρος

χρηματοοικονομικών

κρίσεων θα ήταν

καταστροφικός. Ακόμη

χειρότερο, όμως, θα ήταν

το ενδεχόμενο να τεθεί

υπό αμφισβήτηση η

πιστοληπτική ικανότητα

των κρατών και η

σταθερότητα των

νομισμάτων τους.

Ορισμένοι θεωρούν

—λανθασμένα— ότι η λύση

είναι να αποκατασταθεί ο

παλαιότερος κυρίαρχος

ρόλος των τραπεζών

έναντι των μη τραπεζικών

διαμεσολαβητών.

Η

πραγματικά ορθή

κατεύθυνση είναι να

ενισχυθεί η ασφάλεια των

δημόσιων οικονομικών.

του

Martin Wolf –

Financial Times

|