|

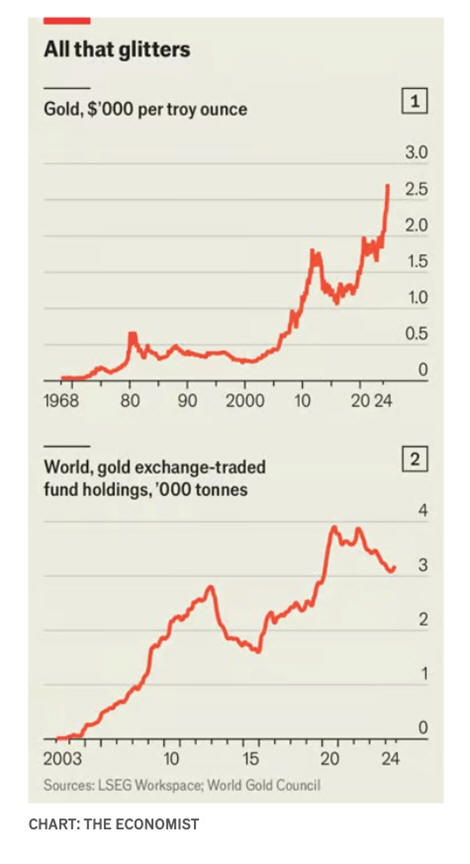

Μετά από

τέσσερα χρόνια

μετασκευών, το

συγκρότημα είναι σχεδόν

έτοιμο. Τα εγκαίνιά του

θα πραγματοποιηθούν την

κατάλληλη στιγμή: ο

χρυσός βιώνει μια

εξαιρετική αναγέννηση.

Τον τελευταίο χρόνο οι

επενδυτές έχουν

επενδύσει σε αυτόν,

οδηγώντας την τιμή του

σε άνοδο ρεκόρ κατά 38%,

πάνω από 2.700 δολάρια

την ουγγιά (βλ.

διάγραμμα 1). Η τάση για

απόκτηση του πολύτιμου

μετάλλου έχει φτάσει σε

ασυνήθιστα μέρη: ράβδοι

χρυσού βρίσκονται στα

ράφια της Costco, μιας

αμερικανικής εταιρείας

λιανικής πώλησης, και

της CU, μιας

νοτιοκορεατικής αλυσίδας

καταστημάτων

εικοσιτετράωρης

λειτουργείας, καθώς η

αναζωπύρωση του

πληθωρισμού και ο φόβος

του πολέμου άγουν τις

επιθυμίες των

καταναλωτών. Οι

κεντρικοί τραπεζίτες

εμπλέκονται εξίσου,

καθώς ο

χρηματοπιστωτικός

κατακερματισμός αυξάνει

την όρεξη για ένα αρχαίο

περιουσιακό στοιχείο. Ο

κόσμος έχει εισέλθει σε

μια νέα εποχή του

χρυσού.

Οι

επαγγελματίες επενδυτές

συχνά περιφρονούν τα

πολύτιμα μέταλλα, όχι

χωρίς λόγο. Ο χρυσός δεν

παράγει εισόδημα. Ο

Warren Buffett λέει ότι

στον χρυσό ποντάρουν

όσοι φοβούνται άλλα

περιουσιακά στοιχεία και

πιστεύει ότι οι

φοβισμένοι θα αυξηθούν.

Σύμφωνα με τους Dirk

Baur και Lai Hoang του

Πανεπιστημίου της

Δυτικής Αυστραλίας,

μεταξύ των αμερικανών

θεσμικών επενδυτών που

διαχειρίζονται

περιουσιακά στοιχεία άνω

των 100 εκατ. δολαρίων,

μόνο το ένα τέταρτο

αναφέρει ότι κατέχει

μερίδια σε

διαπραγματεύσιμα

αμοιβαία κεφάλαια (ETF)

χρυσού. Μόνο το 1,5% των

περιουσιακών στοιχείων

αυτών των εταιρειών

είναι σε χρυσό. Όλα αυτά

βοηθούν να εξηγηθεί

γιατί οι συμμετοχές σε

ETF χρυσού δεν έχουν

καταφέρει να αυξηθούν,

τη στιγμή που η τιμή του

μετάλλου ανεβαίνει (βλ.

διάγραμμα 2).

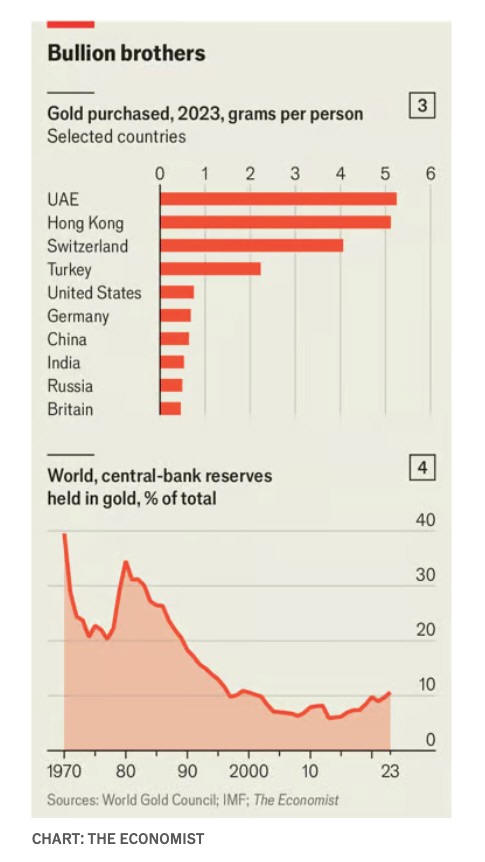

Οι

μεγαλύτεροι οπαδοί των

πολύτιμων μετάλλων δεν

βοηθούν πάντα τον εαυτό

τους. Οι goldbugs

διατυμπανίζουν

εξωφρενικές προβλέψεις

για να δικαιολογήσουν τα

στοιχήματά τους. Η

διαφαινόμενη χρεοκοπία

των ΗΠΑ είναι ένα από τα

αγαπημένα τους θέματα. Η

υποτιθέμενη κυκλοφορία

ενός νομίσματος που θα

υποστηρίζεται από χρυσό

από την Κίνα και τη

Ρωσία είναι μια νέα και

ακόμα πιο φανταστική

πρόβλεψη. Ωστόσο, σήμερα

υπάρχουν περισσότεροι

άνθρωποι που είναι

πεπεισμένοι ότι τα

πράγματα όντως οδεύουν

προς το χειρότερο απ’

ό,τι μόλις πριν από λίγα

χρόνια, και υπάρχουν

περισσότεροι λογικοί

λόγοι για να το

πιστεύουν.

Τα

οικογενειακά γραφεία, το

προτιμώμενο επενδυτικό

μέσο για τους πλούσιους

ιδιώτες, αναπτύσσονται

με ταχείς ρυθμούς – τα

υπό διαχείριση

περιουσιακά στοιχεία

αυξήθηκαν από 3,3 τρισ.

δολάρια το 2019 σε 5,5

τρισ. δολάρια σήμερα –

και πολλοί επενδυτές

θέλουν να προστατεύσουν

τον πλούτο τους από

άσχημα αποτελέσματα. Η

αξία ενός νομίσματος

μπορεί να μειωθεί τόσο

έναντι άλλων νομισμάτων

όσο και ως προς την

αγοραστική του δύναμη,

ενώ η σχετικά σταθερή

προσφορά και η ιστορική

δημοτικότητα του χρυσού

ενθαρρύνει τους

επενδυτές να πιστεύουν

ότι μπορεί να τους

προστατεύσει από την

άνοδο των τιμών και τις

λανθασμένες πολιτικές.

Σύμφωνα με την Campden

Wealth, πάροχο

δεδομένων, πάνω από τα

δύο τρίτα των

οικογενειακών γραφείων

επενδύουν σε χρυσό.

Μεγάλο μέρος της ζήτησης

προέρχεται από την Ασία:

Η Κίνα και η Ινδία

αποτελούν το ένα πέμπτο

της παγκόσμιας

οικονομικής παραγωγής,

αλλά αντιπροσωπεύουν το

μισό των καταναλωτικών

αγορών χρυσού στη φυσική

του μορφή. Οι Γερμανοί

και οι Ελβετοί πολίτες

είναι οι μόνοι Ευρωπαίοι

που είναι εξίσου

ενθουσιώδεις (βλ.

διάγραμμα 3).

Επιπλέον, η αγάπη των

Κινέζων και των Ινδών

για τον χρυσό αυξάνεται.

Στην Κίνα, η κρίση των

ακινήτων έχει ωθήσει

τους ανθρώπους με

κεφάλαια να ψάχνονται

αλλού. Σε σχέση με τους

προηγούμενους 12 μήνες,

οι αγορές ράβδων και

νομισμάτων χρυσού

αυξήθηκαν κατά 44% το

έτος έως τον Ιούνιο.

Καθώς η Ινδία γίνεται

πλουσιότερη,

περισσότεροι άνθρωποι

είναι σε θέση να

αγοράσουν χρυσό. Ως

συνέπεια, ο δανεισμός με

βάση τον χρυσό έχει

απογειωθεί. Η

χρηματοπιστωτική

εταιρεία Muthoot Finance

είδε την τιμή της

μετοχής της σχεδόν να

τριπλασιάζεται τα

τελευταία πέντε χρόνια.

Ωστόσο,

είναι μια άλλη κατηγορία

επενδυτών -ίσως η πιο

παρανοϊκή και

συντηρητική από όλους-

που έχει πραγματικά

οδηγήσει το πρόσφατο

ράλι: οι διαχειριστές

αποθεματικών στις

κεντρικές τράπεζες. Το

μερίδιο του χρυσού στα

αποθεματικά των

κεντρικών τραπεζών έχει

μειωθεί εδώ και

δεκαετίες, από σχεδόν

40% το 1970 σε μόλις 6%

το 2008. Πιο πρόσφατα,

όμως, το μερίδιό του

άρχισε να αυξάνεται

σταθερά, φτάνοντας

πέρυσι στο 11%, το

υψηλότερο ποσοστό των

τελευταίων δύο και πλέον

δεκαετιών (βλ. διάγραμμα

4).

Η

εισβολή της Ρωσίας στην

Ουκρανία και το

επακόλουθο πάγωμα των

συναλλαγματικών

αποθεμάτων της ήταν μια

κομβική στιγμή. Απέδειξε

στους διαχειριστές των

αποθεματικών ότι αν η

χώρα τους τεθεί υπό

κυρώσεις, τα αμερικανικά

κρατικά ομόλογα και άλλα

υποτιθέμενα ασφαλή

περιουσιακά στοιχεία σε

δυτικά νομίσματα δεν θα

ήταν χρήσιμα. Σύμφωνα με

το Παγκόσμιο Συμβούλιο

Χρυσού, από τις αρχές

του 2022, οι

νομισματικές αρχές της

Κίνας, της Τουρκίας και

της Ινδίας έχουν

αγοράσει 316, 198 και 95

τόνους χρυσού

αντίστοιχα,. Αντί να

επενδύουν σε ETFs, οι

κεντρικές τράπεζες

συσσωρεύουν κυρίως

φυσικό χρυσό και

φροντίζουν να τον έχουν

κοντά τους: όπως τα

χρηματοοικονομικά

περιουσιακά στοιχεία

αντιμετωπίζουν την

πιθανότητα κατάσχεσης,

το ίδιο ισχύει και για

τον χρυσό που κατέχουν

στο εξωτερικό. Η

βρετανική κυβέρνηση, για

παράδειγμα, έχει αρνηθεί

να επαναπατρίσει δεκάδες

τόνους χρυσού στη

Βενεζουέλα, καθώς δεν

αναγνωρίζει τον

Nicolás Maduro ως νόμιμο

ηγέτη.

Δεν

έχουν όλες οι κεντρικές

τράπεζες που αγοράζουν

χρυσό δύσκολες σχέσεις

με τη Δύση. Από τις

αρχές του 2022, η

Νομισματική Αρχή της

Σιγκαπούρης έχει

συγκεντρώσει 75 τόνους.

Κατά την ίδια περίοδο, η

Εθνική Τράπεζα της

Πολωνίας, στο πλαίσιο

της στρατηγικής της να

διατηρεί το 20% των

αποθεμάτων της σε χρυσό,

αύξησε τις τοποθετήσεις

της κατά 167 τόνους,. Ο

Adam Glapinski, πρόεδρος

της τράπεζας, αναφέρεται

στον χρυσό ως στρατηγικό

αντισταθμιστικό μέσο,

καθώς έχει χαμηλή

συσχέτιση με άλλες

κατηγορίες περιουσιακών

στοιχείων. «Η τιμή του

χρυσού», δήλωσε το 2021,

«τείνει να είναι υψηλή

σε περιόδους που η

κεντρική τράπεζα μπορεί

να χρειάζεται

περισσότερο τα

πυρομαχικά της». Τον

Σεπτέμβριο το Λάος

εγκαινίασε ένα

φανταχτερό μνημείο της

νέας χρυσής εποχής: μια

τράπεζα χρυσού στην

πρωτεύουσά του.

Η ζήτηση

από τις κεντρικές

τράπεζες φαίνεται

απίθανο να μειωθεί

σύντομα. Σε έρευνα που

διεξήγαγε φέτος η

Invesco Asset Management

σε κρατικούς επενδυτές,

καμία από τις 51

κεντρικές τράπεζες δεν

περίμενε να μειώσει την

κατανομή του χρυσού στα

επόμενα τρία χρόνια, ενώ

το 37% ανέμενε να την

αυξήσει. Μεταξύ των

κεντρικών τραπεζιτών, το

56% περίπου πίστευε ότι

ο χρυσός προσφέρει

προστασία από την

«εργαλειοποίηση» των

αποθεμάτων των κεντρικών

τραπεζών και το 70% τον

θεωρούσε ως μέσο

αντιστάθμισης του

πληθωρισμού.

Η ζήτηση

από τις κεντρικές

τράπεζες, οι οποίες

επενδύουν για ασφάλεια

και όχι για απόδοση,

εξηγεί γιατί η σχέση του

χρυσού με τα επιτόκια

έχει καταρρεύσει. Το

μέταλλο συνήθως τα

πηγαίνει άσχημα όταν οι

πραγματικές αποδόσεις

των ασφαλών κρατικών

ομολόγων είναι υψηλές,

πράγμα που σημαίνει ότι

παρέχουν μια σταθερή

απόδοση ακόμα και μετά

τον πληθωρισμό. Όταν οι

αποδόσεις των

ασφαλέστερων ομολόγων

είναι χαμηλές, ο χρυσός

τείνει να κάνει ράλι. Σε

ένα περιβάλλον χαμηλών

αποδόσεων, οι επενδυτές

είναι πιο πιθανό να

εξετάσουν ένα

περιουσιακό στοιχείο που

δεν παράγει εισόδημα.

Από τα τέλη του 2021,

ωστόσο, η άλλοτε

αξιόπιστη συσχέτιση έχει

καταρρεύσει. Η τιμή του

χρυσού ανεβαίνει ακόμα

και τη στιγμή που οι

αποδόσεις των δεκαετών

αμερικανικών κρατικών

ομολόγων που

προστατεύονται από τον

πληθωρισμό αυξήθηκαν από

το μείον 1% σε περίπου

1,8%. Όταν οι

πραγματικές αποδόσεις

υπήρξαν για τελευταία

φορά τόσο υψηλές, ο

χρυσός άξιζε περίπου

1.000 δολάρια η ουγγιά,

σχεδόν δύο τρίτα

λιγότερο από την

τρέχουσα τιμή του.

Όμως,

πόσο χρήσιμος είναι ο

χρυσός σε μια κρίση; Ο

Nicholas Mulder του

Πανεπιστημίου Cornell

σημειώνει ότι μπορεί να

πωληθεί σε μικρές

ποσότητες στον πολιτικά

ουδέτερο Κόλπο, ως

αντάλλαγμα για διάφορα

νομίσματα. Αν και η

Ρωσία αποκόπηκε από τις

δυτικές αγορές χρυσού

λόγω των περιορισμών

κατά της κυβέρνησης και

ορισμένες επιχειρήσεις

τιμωρήθηκαν επειδή

συναλλάχθηκαν με Ρώσους

μεταλλωρύχους, μια

ύποπτη αύξηση των

εισαγωγών χρυσού της

Ελβετία από τα Ηνωμένα

Αραβικά Εμιράτα κατά

τους μήνες που

ακολούθησαν την εισβολή

στην Ουκρανία υποδηλώνει

ότι η Μόσχα κατάφερε να

διαθέσει τον χρυσό της

στην αγορά. Η

παρεμπόδιση της πώλησης

ενός περιουσιακού

στοιχείου που μπορεί να

διακινηθεί λαθραία σε

όλο τον κόσμο σε μικρές

ποσότητες και να λιώσει,

είναι ένα σχεδόν

αδύνατη.

Οι

πάμπλουτοι επενδυτές

μπορούν επίσης να

αγοράσουν περισσότερο

χρυσό, αλλά για τους

προμηθευτές του

πολύτιμου μετάλλου, ο

πραγματικός στόχος είναι

οι θεσμικοί επενδυτές:

το να φέρουν έστω και

ένα μικρό μέρος των

δεκάδων τρισεκατομμυρίων

δολαρίων που

διαχειρίζονται θα ήταν

τεράστια ευλογία. Αυτοί

οι προμηθευτές μπορεί να

είναι τυχεροί. Η Goldman

Sachs σημειώνει ότι η

ζήτηση για ETFs χρυσού

τείνει να αυξάνεται μόνο

όταν τα αμερικανικά

επιτόκια πέφτουν, όχι εν

αναμονή. Συνήθως, μια

μείωση των επιτοκίων

κατά ένα τέταρτο της

ποσοστιαίας μονάδας

αυξάνει τα ETF χρυσού

κατά 60 τόνους – σήμερα

αξίας 5 δισ. δολαρίων –

τους επόμενους έξι

μήνες. Ο κ. Buffett το

είπε ότι ο χρυσός

προϋποθέτει φόβο, ενώ η

πεποίθηση του ότι ο

φόβος θα εξαπλωθεί,

είναι αληθινή. Αυτή τη

στιγμή, όπως φαίνεται,

υπάρχουν πολλοί

φοβισμένοι επενδυτές.

Πηγή:

The Economist

|