|

Οι φωνές

στην αγορά διχάζονται.

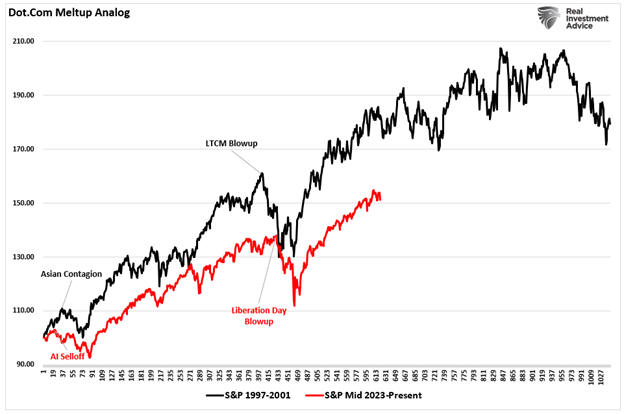

Ορισμένοι, όπως ο Jared

Bernstein, πρώην

πρόεδρος του CEA του

Biden, δήλωσαν:

«Υπογραμμίζουμε ότι το

μερίδιο της οικονομίας

που αφιερώνεται σε

επενδύσεις AI είναι

σχεδόν ένα τρίτο

μεγαλύτερο από το

μερίδιο της οικονομίας

αφιερωμένο σε επενδύσεις

σχετικές με το διαδίκτυο

κατά τη διάρκεια της

φούσκας του dot-com.

Επομένως, θεωρούμε ότι

υπάρχουν αρκετές

αναλογίες για να γίνει

αυτή η εκτίμηση».

Άλλοι

υποστηρίζουν ότι δεν

πρόκειται για φούσκα —

τουλάχιστον όχι ακόμη.

«Οι

“μακρο-φούσκες” —

στρεβλώσεις τιμών

περιουσιακών στοιχείων

με μεγάλες συνέπειες για

ολόκληρη την οικονομία —

συνήθως περιλαμβάνουν

όχι μόνο υπερτιμημένα

περιουσιακά στοιχεία,

αλλά και δραματικές

επιπτώσεις στις δαπάνες

και τις ροές κεφαλαίου,

οι οποίες έχουν

αποτελέσει τόσο

ενδείξεις ότι μια φούσκα

βρίσκεται σε εξέλιξη όσο

και δυνάμεις που την

υπονομεύουν.

Η

δεκαετία του 1990 ήταν

το κλασικό παράδειγμα.

Παράλληλα με την

εκτίναξη των

χρηματιστηριακών τιμών,

οι επενδυτικές δαπάνες

εκτινάχθηκαν, η μόχλευση

αυξήθηκε, τα κεφάλαια

εισέρρεαν, η κερδοφορία

και η ισχύς των

ισολογισμών υποχώρησαν,

ενώ τα credit spreads

και η μεταβλητότητα των

μετοχών αυξήθηκαν. Οι

μακροοικονομικές και

αγοραίες ανισορροπίες

που είδαμε τότε,

ιδιαίτερα από το 1998

και μετά, δεν είναι

ακόμη ορατές». — Goldman

Sachs

Αυτός ο

διχασμός είναι

φυσιολογικός. Κάθε

μεγάλος κύκλος

καινοτομίας δημιουργεί

μια διαμάχη ανάμεσα σε

σκεπτικιστές που βλέπουν

υπερτίμηση και

αισιόδοξους που βλέπουν

μια νέα εποχή ανάπτυξης.

Η πρόκληση για τους

επενδυτές δεν είναι να

πάρουν θέση, αλλά να

κατανοήσουν τι κάνουν οι

φούσκες, γιατί είναι

τόσο δύσκολο να

εντοπιστούν σε

πραγματικό χρόνο, και

πώς να ωφεληθούν από

αυτές χωρίς να

καταστραφούν.

Ναι,

μπορεί να βρισκόμαστε

στη δεύτερη

χρηματιστηριακή φούσκα

αυτού του αιώνα.

Εναλλακτικά, η αγορά

μπορεί να τιμολογεί μια

μετάβαση τόσο θεμελιώδη

όσο αυτή στην ηλεκτρική

ενέργεια ή το διαδίκτυο.

Σε κάθε περίπτωση, οι

επενδυτές πρέπει να

σκέφτονται καθαρά, να

ενεργούν συνειδητά και

να αποφεύγουν την τυφλή

κερδοσκοπία που

μετέτρεψε προηγούμενες

εκρήξεις σε σφαγές.

Οι

Φούσκες της Αγοράς Δεν

Είναι Απαραίτητα Κακές

Οι

φούσκες έχουν κακή φήμη

επειδή βλέπουμε την

καταστροφή μετά την

κατάρρευσή τους.

Ωστόσο,

από ευρύτερη οπτική, οι

φούσκες έχουν και θετική

αξία. Κατά τη φάση

«φουσκώματος»,

εμφανίζεται υπερβολική

αισιοδοξία, το κεφάλαιο

ρέει ταχύτατα και οι

αποτιμήσεις

αποσυνδέονται από τα

θεμελιώδη μεγέθη. Αυτό

χωρίς αμφιβολία

συμβαίνει σήμερα με την

Τεχνητή Νοημοσύνη.

Ωστόσο,

αυτό το περιβάλλον συχνά

γεννά πραγματική

καινοτομία. Όπως

υποστήριξε ο Jeremy

Grantham:

«Οι

φούσκες είναι υπέροχες

στο να δημιουργούν νέες

τεχνολογίες».

Το

επιχείρημά του

επιβεβαιώνεται ιστορικά.

Σκεφτείτε τη «μανία των

σιδηροδρόμων» στη

Βρετανία τη δεκαετία του

1840. Οι επενδυτές

διοχέτευσαν κεφάλαια σε

σιδηροδρομικές γραμμές,

πολλές εκ των οποίων

απέτυχαν. Όμως στο τέλος

δημιουργήθηκε ένα

τεράστιο δίκτυο

μεταφορών που μετέτρεψε

την οικονομία.

Ή

εξετάστε τη φούσκα του

dot-com τη δεκαετία του

1990. Ο πάντα

λανθασμένος Paul Krugman

είχε δηλώσει κάποτε:

«Η

επίδραση του Διαδικτύου

στην οικονομία δεν είναι

μεγαλύτερη από αυτή του

φαξ».

Η δήλωση

αυτή έγινε στο απόγειο

της φούσκας, μιας

περιόδου που πλέον

θεωρείται κλασικό

παράδειγμα

χρηματοοικονομικής

υπερβολής. Κι όμως,

εκείνη η περίοδος έθεσε

τα θεμέλια της σύγχρονης

ψηφιακής οικονομίας. Οι

υποδομές που τροφοδοτούν

σήμερα τις Amazon

(NASDAQ: AMZN), Google

(NASDAQ: GOOGL) και

Microsoft (NASDAQ: MSFT)

δημιουργήθηκαν επειδή

δισεκατομμύρια

δαπανήθηκαν σε εταιρείες

που τελικά απέτυχαν.

Όμως οι συλλογικές

κεφαλαιουχικές δαπάνες

τους άφησαν πίσω καλώδια

οπτικών ινών, server

farms και εργαλεία

ανάπτυξης που επέτρεψαν

το επόμενο κύμα

καινοτομίας.

Όταν το

κεφάλαιο κατακλύζει ένα

τεχνολογικό σύνορο,

πολλά στοιχήματα

αποτυγχάνουν. Αλλά

κάποια επιτυγχάνουν —

και αυτά θέτουν τη βάση

για μελλοντική ανάπτυξη.

Η έκρηξη

της AI ακολουθεί

παρόμοιο δρόμο.

Εταιρείες επενδύουν

μαζικά σε GPU, data

centers και

προσαρμοσμένα μοντέλα.

Οι περισσότερες δεν θα

επιβιώσουν, αλλά οι

επενδύσεις τους

επιταχύνουν πραγματικές

δυνατότητες. Η AI

ενσωματώνεται σε

προϊόντα, βελτιστοποιεί

λειτουργίες και

δημιουργεί νέα

επιχειρηματικά μοντέλα.

Η

Nvidia, η Microsoft και

η Meta (NASDAQ: META)

ανταγωνίζονται για να

χτίσουν το επόμενο

επίπεδο υπολογιστικής

υποδομής. Αυτό δεν είναι

θεωρία — εμφανίζεται ήδη

σε αποτελέσματα χρήσης

και δείκτες

παραγωγικότητας.

Το να

κατανοήσει κανείς ότι

μια φούσκα μπορεί να

είναι ωφέλιμη

προϋποθέτει δύο σημεία:

Δεν

απορρίπτεις την έκρηξη

μόνο επειδή είναι

κερδοσκοπική·

αναγνωρίζεις ότι το

κεφάλαιο επενδύεται και

ότι αυτό θα έχει

μελλοντικές θετικές

επιπτώσεις.

Αποδέχεσαι ότι ο

κίνδυνος είναι έμφυτος

σε τέτοιες περιόδους.

Από μια σκοπιά, η φούσκα

μοιάζει απερίσκεπτη· από

μια άλλη, μοιάζει με τη

φάση όπου καθίστανται

εφικτές οι μεγάλες

ανακαλύψεις.

Η αξία

που δημιουργείται κατά

τη διάρκεια του

φουσκώματος συχνά έχει

μεγαλύτερη σημασία από

την αξία που

καταστρέφεται κατά την

κατάρρευση.

Γι’ αυτό

δεν αγνοείς τις φούσκες·

τις μελετάς, τις σέβεσαι

και τις αξιοποιείς.

Γιατί

οι Φούσκες Είναι Ορατές

Μόνο Εκ των Υστέρων

Σήμερα,

πολλοί προβλέπουν ότι η

φούσκα της AI πρόκειται

να σκάσει. Κάθε φορά που

ο τεχνολογικός κλάδος

κλονίζεται, τα μέσα

ενημέρωσης σπεύδουν να

ανακοινώσουν το τέλος

της έκρηξης της AI. Κάθε

φορά όμως, αυτές οι

προειδοποιήσεις

αποδεικνύονται

λανθασμένες και

ζημιώνουν τους επενδυτές

που τις άκουσαν.

Αυτό δεν

σημαίνει ότι οι

προειδοποιήσεις είναι

αβάσιμες. Ναι, πολλές

αποτιμήσεις είναι

εξαιρετικά υψηλές, και

πολλές εταιρείες — είτε

ήδη εισηγμένες είτε που

έρχονται στην αγορά —

πιθανότατα δεν θα

επιβιώσουν. Το πρόβλημα

είναι πάντα το «πότε».

Για τους

περισσότερους επενδυτές,

οι φούσκες δεν είναι

εμφανείς μέχρι να

σκάσουν.

Οι

ανοδικές τιμές μπορεί να

φαίνονται απόδειξη

παραλογισμού, αλλά αυτό

μπορεί να μην ισχύει αν

το μέλλον εξελιχθεί όπως

αναμένεται. Βέβαια,

υπάρχουν πολλά «αν» σε

αυτή την πρόβλεψη. Ένα

καλό παράδειγμα ήταν η

ανάλυση της Research

Affiliates για την Tesla

(NASDAQ: TSLA) το 2018:

«Η

τρέχουσα τιμή της Tesla

είναι πιθανώς δίκαιη αν

τα περισσότερα

αυτοκίνητα κινούνται με

ηλεκτρισμό σε 10 χρόνια,

αν τα περισσότερα από

αυτά κατασκευάζονται από

την Tesla, αν η Tesla

μπορεί να τα παράγει με

επαρκές περιθώριο και

ποιοτικό έλεγχο, αν

μπορεί να τα συντηρεί

σωστά, και αν μπορεί να

εξασφαλίσει επιπλέον

κεφάλαιο αρκετό για να

καλύψει έλλειμμα 3 δισ.

δολαρίων ετησίως και

άλλο 1 δισ. για την

εξυπηρέτηση του χρέους

της».

Υπήρχαν

πολλά «αν» σε αυτή τη

δήλωση. Καθώς όμως

πλησιάζουμε στη 10ετία,

η Tesla εξακολουθεί να

λειτουργεί και να

αναπτύσσεται, αλλά δεν

πουλά την πλειονότητα

των αυτοκινήτων στην

Αμερική. Ωστόσο, όσοι

επενδυτές εγκατέλειψαν

την Tesla το 2018

θεωρώντας ότι είναι

φούσκα, πλήρωσαν το

κόστος αυτής της

επιλογής.

Αυτό

δείχνει πόσο δύσκολο

είναι να εντοπιστεί μια

φούσκα σε πραγματικό

χρόνο. Οι αποτιμήσεις

μπορούν να υπερβούν το

«λογικό», και να

παραμείνουν υπερυψωμένες

για πολύ περισσότερο απ’

όσο περιμένει κανείς.

Στην

αρχή, μια φούσκα μοιάζει

με τάση που στηρίζεται

σε ισχυρά θεμελιώδη. Οι

πρώτες φάσεις

προσελκύουν έξυπνο

κεφάλαιο. Οι επόμενες

φέρνουν αντιγραφείς και

momentum traders. Όταν ο

κόσμος αρχίζει να

προειδοποιεί, η αφήγηση

έχει πλέον εδραιωθεί.

Το να

προβλέψεις μια φούσκα

νωρίς μπορεί να είναι

εξίσου ζημιογόνο με το

να το κάνεις πολύ αργά.

Όπως

έγραψε ο Howard Marks:

«Το να

είσαι πολύ μπροστά από

την εποχή σου είναι

αδιαχώριστο από το να

έχεις άδικο».

Ακόμη

και έμπειροι επενδυτές

πέφτουν έξω. Στα τέλη

της δεκαετίας του 1990,

ο Warren Buffett

χλευάστηκε επειδή δεν

συμμετείχε στο ράλι της

τεχνολογίας. Η απάντησή

του ήταν απλή: δεν ήξερε

πώς να αποτιμήσει αυτές

τις εταιρείες. Είχε

δίκιο — τελικά — αλλά

έχασε μια τεράστια

ανοδική κίνηση. Άλλοι,

όπως ο Julian Robertson,

προσπάθησαν να

«σορτάρουν» τη φούσκα

και υπέστησαν τεράστιες

ζημιές πριν αυτή σκάσει.

Η έκρηξη

της AI ταιριάζει στο

κλασικό μοτίβο. Μια

πραγματική ανακάλυψη

στην υπολογιστική ισχύ

και τις αλγοριθμικές

δυνατότητες οδήγησε σε

ταχεία υιοθέτηση. Το

ChatGPT της OpenAI

έφτασε τα 100 εκατ.

χρήστες πιο γρήγορα από

οποιοδήποτε άλλο

καταναλωτικό προϊόν στην

ιστορία. Τα έσοδα της

Nvidia τριπλασιάστηκαν

μέσα σε έναν χρόνο. Αυτά

είναι πραγματικά

στοιχεία. Το άγνωστο

είναι πόσο από αυτή την

ανάπτυξη είναι βιώσιμη.

Ξέρεις

ότι ήταν φούσκα μόνο

όταν οι τιμές

καταρρεύσουν και οι

εταιρείες εξαφανιστούν.

Αλλά τότε είναι πολύ

αργά για να προστατέψεις

το κεφάλαιό σου.

Όπως

εύστοχα αναφέρει το

Spyglass:

«Δεν

καταλαβαίνεις ότι είναι

φούσκα μέχρι που το

μαχαίρι έχει ήδη φτάσει

στη μέση του στήθους

σου».

Γι’ αυτό

η ταπεινότητα είναι

απαραίτητη.

Αν

νομίζεις ότι

ίσως είναι

φούσκα, είσαι ήδη

μπροστά από τους

περισσότερους. Αλλά το

να προβλέψεις το

πότε; Αυτό

είναι τύχη, όχι

δεξιότητα.

Πώς

να Συμμετέχεις στο

Φούσκωμα και να

Αποφεύγεις την Εκτόνωση

Το να

συμμετέχεις σε μια

φούσκα δεν σημαίνει να

«τα παίξεις όλα».

Σημαίνει να κατανείμεις

πόρους με σύνεση, να

διαχειρίζεσαι

αποτελεσματικά τον

κίνδυνο και να ξέρεις

πότε να απομακρυνθείς. Ο

στόχος δεν είναι να

εντοπίσεις την κορυφή.

Είναι να αποφύγεις τα

χειρότερα της

κατάρρευσης ενώ

απολαμβάνεις μέρος της

ανόδου.

Κατανόησε το δομικό

υπόβαθρο:

Η AI

είναι μια πραγματικά

μετασχηματιστική

τεχνολογία. Η έκρηξη της

AI συνοδεύεται από

τεράστιες κεφαλαιουχικές

δαπάνες σε data centers,

chips, υπολογιστική ισχύ

και cloud services —

δηλαδή υπάρχει

πραγματική ουσία πίσω

από την «υπερβολή».

Ωστόσο,

οι αποτιμήσεις και η

ταχύτητα των επενδύσεων

δείχνουν ότι η αγορά

τιμολογεί εξαιρετικά

αισιόδοξα σενάρια υψηλής

ανάπτυξης, χαμηλού

κινδύνου και ταχείας

monetization.

Πώς

να τοποθετηθείς

επενδυτικά:

Εστίασε

σε εταιρείες με ισχυρά

θεμελιώδη και ρεαλιστικά

επιχειρηματικά μοντέλα.

Οι φούσκες φέρνουν

πολλές επενδύσεις «spray

and pray» — το

πλεονέκτημά σου είναι το

φιλτράρισμα.

Καταχώρησε μόνο ένα

τμήμα του χαρτοφυλακίου

σου στη «ζώνη της

φούσκας» και αναγνώρισε

ότι πρόκειται για

επενδύσεις υψηλού

κινδύνου/υψηλής

απόδοσης. Μην βασίζεσαι

σε αυτές για τις βασικές

αποδόσεις.

Προτίμησε υποδομές και

τεχνολογίες-ενισχυτές

παρά καθαρά «moonshot»

ονόματα. Οι υποδομές

συνήθως επιβιώνουν. Όπως

στη φούσκα του dot-com,

εκείνοι που έχτισαν το

υπόβαθρο ήταν οι

νικητές.

Έχε

υπόψη ορίζοντα και

ρευστότητα. Οι

επενδύσεις που ανήκουν

στη φάση φούσκας έχουν

υψηλή μεταβλητότητα και

σημαντικό κίνδυνο

μόνιμης απώλειας

κεφαλαίου.

Πώς

να αποφύγεις τις

συνέπειες της τελικής

διόρθωσης:

Θέσε

κανόνες εξόδου.

Προκαθόρισε τους όρους

υπό τους οποίους θα

μειώσεις την έκθεση

(π.χ. valuation

multiples, επιδείνωση

θεμελιωδών).

Διαφοροποίησε θεματικά.

Μην στοιχηματίζεις όλα

τα χρήματα σε μία

φούσκα.

Παρακολούθησε τα

θεμελιώδη. Όσο

μεγαλύτερη η απόκλιση

από αυτά, τόσο

μεγαλύτερος ο κίνδυνος.

Απόφυγε

τη μόχλευση. Η

δανεισμένη έκθεση σε

φούσκα επιδεινώνει

δραματικά τις απώλειες.

Διατήρησε ορίζοντα στους

μακροπρόθεσμους νικητές.

Ορισμένες εταιρείες θα

βγουν πιο δυνατές μετά

την κατάρρευση.

Ξεκίνα

από το εξής:

επικεντρώσου στην

ποιότητα. Σε

κάθε φούσκα, λίγες

εταιρείες επιβιώνουν. Η

Amazon κατέρρευσε πάνω

από 90% μετά το dot-com

crash, αλλά επέζησε

επειδή είχε πραγματικό

επιχειρηματικό μοντέλο

και άρτια εκτέλεση.

Σήμερα,

οι επενδυτές πρέπει να

αναζητούν εταιρείες με

ελεύθερες ταμειακές

ροές, pricing power και

πραγματικές εφαρμογές

AI. Η Nvidia μπορεί να

είναι ακριβή, αλλά

πουλάει τα «φτυάρια και

τα κασμά» σε αυτή τη

χρυσοθηρία. Αυτό είναι

πιο βιώσιμο από ένα

startup που καίει

κεφάλαιο για να ρυθμίζει

ένα chatbot.

Ακόμη

και ένας απλός κανόνας,

όπως ο 40-week moving

average, μπορεί να

βοηθήσει να καθοδηγηθείς

τόσο στην άνθηση όσο και

στην πτώση μιας φούσκας.

Όχι, δεν

θα αγοράσεις στο απόλυτο

χαμηλό ούτε θα πουλήσεις

στην κορυφή. Αλλά

θυμήσου τι είναι πιο

σημαντικό:

Η

συμμετοχή είναι

προαιρετική, αλλά η

επιβίωση είναι

υποχρεωτική.

Πηγή:

investing.com

|