|

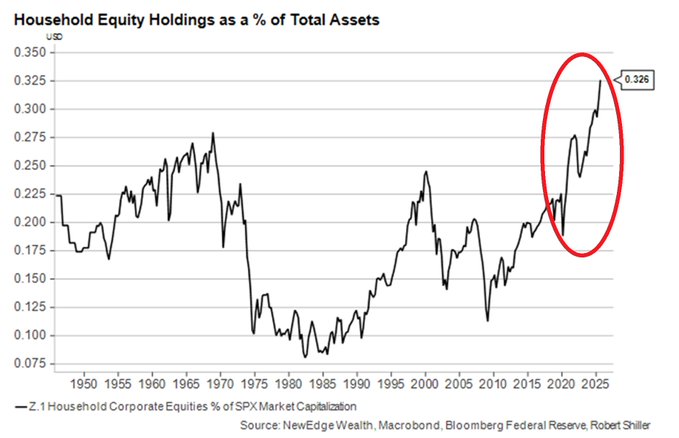

Το παρακάνω διάγραμμα

αποτυπώνει ένα από τα πιο εντυπωσιακά – και δυνητικά

ανησυχητικά – φαινόμενα της τρέχουσας χρηματιστηριακής

συγκυρίας: οι συμμετοχές των αμερικανικών νοικοκυριών σε

μετοχές ανέρχονται πλέον στο 33% της συνολικής

κεφαλαιοποίησης του S&P 500, επίπεδο-ρεκόρ σε ιστορική βάση.

Η εξέλιξη αυτή δεν

είναι απλώς μια ακόμη κορύφωση της αγοράς. Πρόκειται για

δομική μεταβολή στη σύνθεση της επενδυτικής βάσης και στην

κατανομή πλούτου των νοικοκυριών.

1. Σχεδόν διπλασιασμός

από το χαμηλό της κρίσης του 2020

Στο χαμηλό της κρίσης

του 2020 (πανδημία), το ποσοστό βρισκόταν σε σημαντικά

χαμηλότερα επίπεδα. Από τότε, μέσα σε μόλις λίγα χρόνια, η

συμμετοχή των νοικοκυριών στη χρηματιστηριακή αγορά σχεδόν

διπλασιάστηκε.

Οι βασικοί λόγοι:

Πρωτοφανή

δημοσιονομικά και νομισματικά μέτρα στήριξης

Μηδενικά επιτόκια και

ποσοτική χαλάρωση

Έκρηξη ρευστότητας

Άνοδος της τεχνολογίας

και των mega caps

Μαζική είσοδος retail

επενδυτών μέσω ψηφιακών πλατφορμών

Το αποτέλεσμα ήταν μια

έντονη μετατόπιση αποταμιεύσεων από καταθέσεις και ομόλογα

προς μετοχές.

2. Υπέρβαση της

φούσκας του 2000

Ακόμη πιο εντυπωσιακό

είναι ότι το τρέχον 33% υπερβαίνει κατά 8 ποσοστιαίες

μονάδες το υψηλό της φούσκας του 2000 (Dot-Com Bubble).

Το 2000 είχε

χαρακτηριστεί από:

Ακραίες αποτιμήσεις

Υπερβολική αισιοδοξία

Μαζική συμμετοχή

ιδιωτών

Αδιαφορία για

θεμελιώδη μεγέθη

Το γεγονός ότι σήμερα

το ποσοστό είναι υψηλότερο σημαίνει ότι τα νοικοκυριά είναι

περισσότερο εκτεθειμένα στις μετοχές απ’ ό,τι σε μία από τις

πιο γνωστές φάσεις χρηματιστηριακής υπερθέρμανσης της

ιστορίας.

3. Τι σημαίνει τόσο

υψηλή συμμετοχή;

Η ανάλυση πρέπει να

γίνει σε δύο επίπεδα:

Α. Από πλευράς ρίσκου

Όταν η συμμετοχή των

νοικοκυριών:

βρίσκεται σε ιστορικά

υψηλά

αυξάνεται απότομα σε

σύντομο χρονικό διάστημα

τότε συνήθως

βρισκόμαστε σε ώριμο στάδιο ανοδικού κύκλου.

Σε τέτοιες φάσεις:

η επενδυτική ψυχολογία

είναι έντονα θετική

η μεταβλητότητα μπορεί

να αυξηθεί απότομα

η αγορά γίνεται πιο

ευάλωτη σε αρνητικά σοκ (επιτόκια, ύφεση, γεωπολιτικά

γεγονότα)

Β. Από πλευράς

διαρθρωτικής αλλαγής

Υπάρχει όμως και η

άλλη ανάγνωση:

Μεγαλύτερη διείσδυση

συνταξιοδοτικών λογαριασμών σε μετοχές

ETFs και παθητική

διαχείριση

Δημογραφική μετατόπιση

προς επενδυτική κουλτούρα

Συγκέντρωση

κεφαλαιοποίησης σε λίγες υπερκεφαλαιοποιήσεις

Άρα μέρος της αύξησης

μπορεί να είναι διαρθρωτικό και όχι αποκλειστικά

κερδοσκοπικό.

4. Ιστορικά τι

ακολουθεί;

Αν παρατηρήσουμε το

ιστορικό μοτίβο του διαγράμματος:

Μετά από ακραίες

κορυφώσεις (1968–69, 2000)

Ακολουθούν περίοδοι

διόρθωσης ή πολυετής στασιμότητα

Η μεταβλητότητα

αυξάνεται όταν η συγκέντρωση ρίσκου στα νοικοκυριά φτάνει σε

τόσο υψηλά επίπεδα, διότι σε μια πτώση:

Η κατανάλωση

επηρεάζεται μέσω wealth effect

Ενισχύονται οι

αναγκαστικές ρευστοποιήσεις

Η ψυχολογία γυρίζει απότομα

5. Είναι φούσκα;

Το ερώτημα δεν

απαντάται μονοδιάστατα.

Σήμερα:

Τα εταιρικά κέρδη

είναι υψηλά

Η τεχνητή νοημοσύνη

και η τεχνολογία δημιουργούν νέο κύκλο ανάπτυξης

Οι ισολογισμοί πολλών

εταιρειών είναι ισχυρότεροι από το 2000

Ωστόσο:

Οι αποτιμήσεις σε

ορισμένα segments είναι απαιτητικές

Η αγορά είναι

εξαιρετικά συγκεντρωμένη

Η συμμετοχή των

ιδιωτών επενδυτών είναι ιστορικά υψηλή

Το 33% δεν αποδεικνύει

από μόνο του φούσκα. Αποτελεί όμως ένδειξη υπερέκθεσης.

6. Το βασικό

συμπέρασμα

Το ρεκόρ συμμετοχής

των νοικοκυριών στο 33% της κεφαλαιοποίησης σηματοδοτεί:

Έντονη εμπιστοσύνη στο

χρηματιστήριο

Υψηλό βαθμό

απορρόφησης ρίσκου από την κοινωνία

Πιθανή ωρίμανση του

ανοδικού κύκλου

Όσο υψηλότερη είναι η

έκθεση, τόσο μικρότερο το περιθώριο νέας εισροής από την

ίδια κατηγορία επενδυτών.

Η αγορά μπορεί να

συνεχίσει ανοδικά — οι κορυφές συχνά γίνονται ακόμη

υψηλότερες πριν από μια αντιστροφή. Όμως ιστορικά, όταν τα

νοικοκυριά κατέχουν τόσο μεγάλο ποσοστό της αγοράς, το

risk-reward τείνει να γίνεται λιγότερο ελκυστικό σε

μεσομακροπρόθεσμο ορίζοντα.

Σε κάθε περίπτωση, το

33% αποτελεί σημείο καμπής που αξίζει στενής παρακολούθησης.

|