|

Ξεκινάμε με την

καθιερωμένη επισήμανση, πως η μετοχή της Μυτιληναίος

διαχρονικά βρίσκεται στις πρώτες μας επιλογές του Χ.Α., όπως

και το 2024, μια επιλογή που μας έχει δικαιώσει και με το

παραπάνω, με απόδοση (χωρίς τα μερίσματα) 300% μόνο την

τελευταία 5ετία, έχοντας το 2023 (+81% Vs 40% της αγοράς)

μια από τις καλύτερες αποδόσεις μεταξύ των μετοχών του FTSE

25, με τη μετοχή σταθερά να υπέρ-αποδίδει της αγοράς. Όσον

αφορά το 2024, χρηματιστηριακά δεν μας εκπλήσσει η

συσσώρευση της μετοχής κατά τους πρώτους μήνες, κάτι για το

οποίο είχαμε προειδοποιήσει στο GFF, με τη μετοχή σταδιακά

να έρχεται και πάλι στο ενδιαφέρον, με ώθηση και από την

τελευταία πλούσια ειδησεογραφία, πέραν των αποτελεσμάτων

πρώτου τριμήνου, μια πολύ ενδιαφέρουσα και πολύ επικερδής

συμφωνία με τη ΔΕΗ, παράλληλα με τη δρομολόγηση της

εισαγωγής της μετοχής στο LSE τον επόμενο 1 με 1,5 χρόνο.

Τώρα όσον αφορά τα

τελευταία οικονομικά αποτελέσματα, έχοντας πει πως

περιμένουμε μια σταθεροποιητική χρονιά μετά τις επιδόσεις

ρεκόρ του 2023, οι επιδόσεις του πρώτου τριμήνου του 2024

ήτανε καλύτερες των προβλέψεων μας, κάνοντας μας να

προχωρήσουμε σε μια μικρή αναθεώρηση των προβλέψεων μας για

το 2024, διατηρώντας πάντως το Fair Value στα 48,00 ευρώ…..

---------------------

Πάμε όμως στα

αποτελέσματα του 1Q

2024,

ξεκινώντας με τη χρηματοοικονομική κατάσταση της εισηγμένης.

Με βάση τα στοιχεία που έδωσε η εισηγμένη, η κατάσταση

παραμένει αρκετά καλή για τα μεγέθη του ομίλου, μια

χρηματοοικονομική κατάσταση που επιτρέπει την περαιτέρω

ανάπτυξη του ομίλου τα επόμενα χρονιά, ανάμεσα σε άλλα και

μέσω μιας σειράς εξαγορών στις οποίες προχωράει η εισηγμένη

ειδικά κατά τον τελευταίο 1 χρόνο. Όσον αφορά το πρώτο

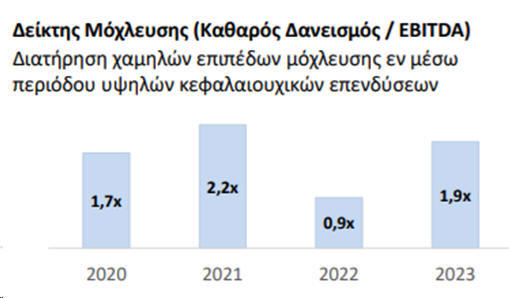

τρίμηνο, ο καθαρός δανεισμός σε προσαρμοσμένη βάση

διαμορφώθηκε στα €1.592 εκατ., μέγεθος από το οποίο έχει

εξαιρεθεί ποσό ύψους €607εκατ., που αφορά σε δανεισμό χωρίς

αναγωγή (non-recourse debt). Το προσαρμοσμένο Net

Debt/EBITDA διαμορφώθηκε στο ~1,6x. Θυμίζουμε πως στο τέλος

του 2023, ο καθαρός δανεισμός σε προσαρμοσμένη βάση

διαμορφώθηκε στα 1,453δις ευρώ, μέγεθος από το οποίο έχει

εξαιρεθεί ποσό ύψους 440εκ ευρώ, που αφορά σε δανεισμό χωρίς

αναγωγή (non-recourse debt). Το προσαρμοσμένο Net

Debt/EBITDA διαμορφώθηκε στο 1,5x, επίπεδο εφάμιλλο

εταιρειών εντός της επενδυτικής βαθμίδας, όπως σχολιάζει και

η ίδια η εισηγμένη.

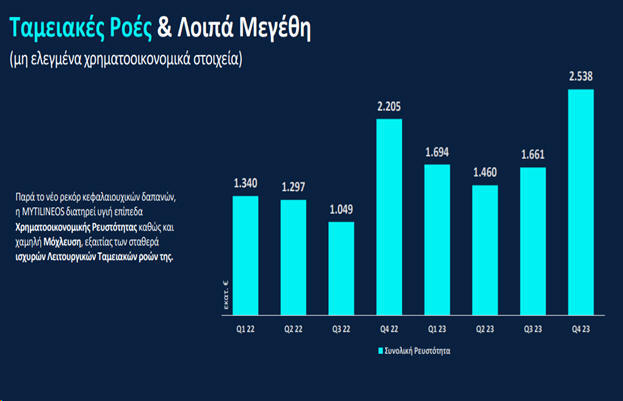

Μια καλή

χρηματοοικονομική κατάσταση η οποία πλαισιώνεται από τα

διαχρονικά καλό cash flow, αφού αν και δεν έχουμε στοιχεία

για το πρώτο τρίμηνο είμαστε σίγουροι πως η καλή εικόνα

συνεχίζεται και θα συνεχίσει να είναι καλή όλο το 2024….

------------------------------------

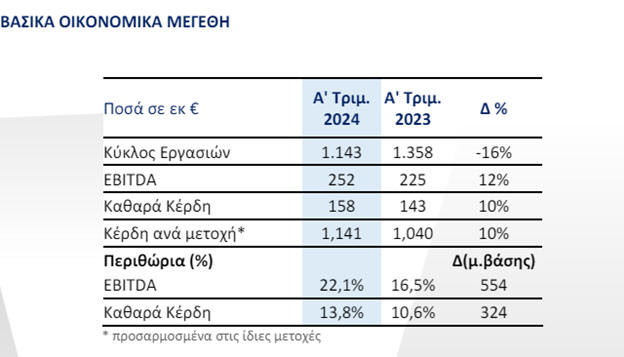

Στα αποτελέσματα

χρήσεως του πρώτου τριμήνου του 2024. Ο κύκλος εργασιών

διαμορφώθηκε στα 1,143δις ευρώ Vs 1,358δις ευρώ το 2023, μια

μείωση της τάξης του 16%, μια αναμενόμενη πάντως μείωση

καθαρά λόγω της αισθητής αποκλιμάκωσης των τιμών Φ.Α.,

Ηλεκτρικής Ενέργειας αλλά και των μετάλλων. Πολύ

χαρακτηριστικά ήτανε τα όσα ανέφερε η ίδια η εισηγμένη:

“Είναι η πρώτη φορά

μετά τον εταιρικό μετασχηματισμό της MYTILINEOS το 2022, που

η εταιρεία είχε να αντιμετωπίσει σοβαρές εξωτερικές

αντιξοότητες (headwinds), οι οποίες στην κυριολεξία

«δοκίμασαν» τις αντοχές του synergistic Model of Energy and

Metals. Τα αποτελέσματα, δικαίωσαν τον ιστορικό αυτό

μετασχηματισμό”

Αναφορικά με το

EBITDA, καταγράφηκε μια επίδοση καλύτερων των προβλέψεων

μας, με άνοδο 12% το πρώτο τρίμηνο, στα €252εκ έναντι €225εκ

το Α’ Τρίμηνο του 2023, με σημαντική βελτίωση του περιθωρίου

κέρδους, σε επίπεδο EBITDA, κατά ~5,5 ποσοστιαίες μονάδες,

στο 22%. Τα καθαρά κέρδη παρουσίασαν αύξηση στα €158εκ

(+10%), επίδοση που συνιστά ρεκόρ Α’ Τριμήνου σε επίπεδο

κερδοφορίας. Όπως σχολιάζει και η ίδια η εισηγμένης: “μια

επίδοση αυτή επετεύχθη με οδηγό τις ΑΠΕ, συνεπικουρούμενη

τόσο από την παραγωγή ηλεκτρικής ενέργειας, η οποία έχει

ενισχυθεί από τη λειτουργία της νέας μονάδας 826MW, όσο και

από τις σταθερά υψηλές επιδόσεις του Κλάδου Μεταλλουργίας. Η

MYTILINEOS, αξιοποιώντας στο μέγιστο τα συγκριτικά της

πλεονεκτήματα, έχει πλέον θέσει τις βάσεις για να εδραιώσει

την κερδοφορία της, σταθερά, σε επίπεδα άνω του €1 δισ. και

εισέρχεται σε μια νέα φάση ισχυρής ανάπτυξης”.

-----------------

Όπως ήδη αναφέραμε,

προχωράμε σε μια μικρή ανοδική προσαρμογή των προβλέψεων μας

για τη φετινή χρήση και τα επόμενα χρόνια, θυμίζοντας πως

είχαμε κάνει το ακριβώς αντίθετο μετά τα αποτελέσματα του

2024, αφού το 4Q23 ήτανε ελαφρώς κατώτερο των προβλέψεων

μας. Αναφορικά με τη φετινή χρονιά, θέτουμε πλέον ως στόχο

για την καθαρή κερδοφορία τα 654εκ ευρώ Vs 623εκ ευρώ το

2023, μια αύξηση της τάξης του 5%. Μια αύξηση μικρότερη της

επίδοσης του πρώτου τριμήνου, αφού είμαστε λίγο

επιφυλακτικοί για τις επιδόσεις των επόμενων τριμήνων, αν

και πιστεύουμε πως μετά από μια παγίωση της κερδοφορίας

ρεκόρ του 2023, από το 2025 και μετά περιμένουμε περαιτέρω

βελτίωση, παραδεχόμενοι μάλιστα πως οι παρακάτω προβλέψεις

για τις χρήσεις 2025-2027 θα μπορούσανε να αποδειχθούνε

συντηρητικές.

Με βάση την

κερδοφορία των 623εκ ευρώ του 2023, το P/E Ratio

διαμορφώνεται στο 8,72χ, με την μερισματική απόδοση στο

περίπου 3,9%. Με βάση τις προβλέψεις για τη φετινή χρονιά

και τα επόμενα χρόνια, το P/E Ratio διαμορφώνεται από το

8,3χ για το 2024 μέχρι και στο 7,17χ με βάση την πρόβλεψη

μας για την κερδοφορία του 2027. Όλοι ελκυστικοί δείκτες

αποτίμησης, με περισσότερες μάλιστα πιθανότητες ανοδικής

αναθεώρησης κατά τα επόμενα χρόνια, παρά το αντίθετο.

|

|

2022 |

2023 |

2024e |

2025e |

2026e |

2027e |

|

Καθαρά κέρδη |

466.000.000 |

623.000.000 |

654.150.000 |

686.857.500 |

721.200.375 |

757.260.394 |

|

P/E Ratio |

11,65 |

8,72 |

8,30 |

7,91 |

7,53 |

7,17 |

|

Ίδια Κεφάλαια |

2.130.000.000 |

2.576.000.000 |

2.903.075.000 |

3.177.818.000 |

3.466.298.150 |

3.769.202.308 |

|

P/BV |

2,55 |

2,11 |

1,87 |

1,71 |

1,57 |

1,44 |

|

Μερισματική απόδοση |

3,263% |

3,947% |

3,947% |

4,066% |

4,188% |

4,313% |

|

www.greekfinanceforum.com |

|

|

|

|

|

|

-------------------------

Συνοψίζοντας,

ήμασταν και παραμένουμε θετικοί για τη μετοχή της

εισηγμένης, διατηρώντας ως Fair value τα 48 ευρώ. Είναι

χαρακτηριστικό πως στην τιμή της δίκαιης αποτίμησης, η

εισηγμένη διαπραγματεύεται 11 φορές τα κέρδη του 2023, με το

P/E Ratio με βάση τις προβλέψεις για την κερδοφορία του

2026, 2027 στο 9,50χ και 9χ όλοι ελκυστικοί δείκτες

αποτίμησης, καταδεικνύοντας ενδεχομένως και τις πιθανότητες

ανοδικής αναθεώρησης του

Fair Value

κατά τα επόμενα

χρόνια.

|

|

2022 |

2023 |

2024e |

2025e |

2026e |

2027e |

|

Καθαρά κέρδη |

466.000.000 |

623.000.000 |

654.150.000 |

686.857.500 |

721.200.375 |

757.260.394 |

|

P/E Ratio |

14,72 |

11,01 |

10,49 |

9,99 |

9,51 |

9,06 |

|

Ίδια Κεφάλαια |

2.130.000.000 |

2.576.000.000 |

2.903.075.000 |

3.177.818.000 |

3.466.298.150 |

3.769.202.308 |

|

P/BV |

3,22 |

2,66 |

2,36 |

2,16 |

1,98 |

1,82 |

|

Μερισματική απόδοση |

2,583% |

3,125% |

3,125% |

3,219% |

3,315% |

3,415% |

|

www.greekfinanceforum.com |

|

|

|

|

|

|

-------------------------

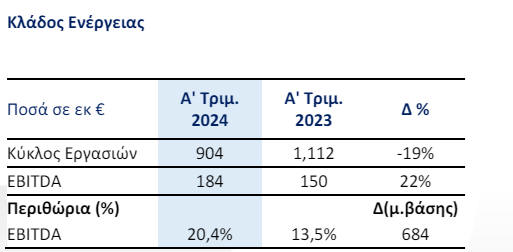

Παράρτημα Α: Κλάδος

Ενέργειας (79% του κύκλου εργασιών, 73% του EBITDA το πρώτο

τρίμηνο - 81% του κύκλου εργασιών, 75,5% του

EBITDA

το 2023)

Με βάση τα όσα

ανακοίνωσε η εισηγμένη, ο Κλάδος Ενέργειας κατέγραψε κύκλο

εργασιών €904 εκατ. που αντιστοιχεί σε 79% του συνολικού

κύκλου εργασιών, σημειώνοντας μείωση κατά 19% σε σχέση με το

Α’ Τρίμηνο του 2023. Τα Κέρδη προ Φόρων, Τόκων και

Αποσβέσεων (EBITDA), με οδηγό την M Renewables,

διαμορφώθηκαν στα €184 εκατ. αυξημένα κατά 22% έναντι €150

εκατ. το Α’ Τρίμηνο του 2023. H MYTILINEOS Energy & Metals

τοποθετείται στρατηγικά στην πρώτη γραμμή της ενεργειακής

μετάβασης ως μία κορυφαία και ολοκληρωμένη ενεργειακή

εταιρεία, με διεθνή παρουσία σε όλο το φάσμα της ενέργειας

(M Renewables, M Energy & Generation Management, M Energy

Customer Solutions, M Integrated Supply & Trading και M

Power Projects). ΑΠΕ - Συνολικό χαρτοφυλάκιο MYTILINEOS*

Ισχύς (GW) Σε Λειτουργία 0,8 Υπό Κατασκευή 1,6 Σε

Προχωρημένο στάδιο ανάπτυξης** 2,4 Σε αρχικό στάδιο

ανάπτυξης 5,7 Συνολικό χαρτοφυλάκιο ΑΠΕ 10,5 *

Συμπεριλαμβάνονται τα έργα αποθήκευσης ενέργειας **Έργα

έτοιμα προς κατασκευή είτε άμεσα είτε κατά τη διάρκεια των

επόμενων 6 μηνών Η συνολική δυναμικότητα του ώριμου και εν

λειτουργία παγκόσμιου χαρτοφυλακίου της M Renewables, που

επεκτείνεται δυναμικά και στις πέντε ηπείρους, είναι πλέον

της τάξεως των ~4,8 GW, ενώ συμπεριλαμβάνοντας και μία σειρά

έργων σε αρχικό και μεσαίο στάδιο ανάπτυξης, δυναμικότητας

περίπου ~5,7 GW, το παγκόσμιο χαρτοφυλάκιο της MYTILINEOS

πλέον ξεπερνά τα 10 GW, στο τέλος του Α’ τριμήνου του 2024.

5 Η παραγωγή ενέργειας από μονάδες Ανανεώσιμων Πηγών, με

συνολική εγκατεστημένη ισχύ 779 MW στο τέλος του Α’ τριμήνου

του 2024, ανήλθε σε 325 GWhs. Από αυτές, οι 182 GWhs

παρήχθησαν από ΑΠΕ εντός Ελλάδος και οι υπόλοιπες 143 GWhs

από ΑΠΕ του εξωτερικού. Η ΜYTILINEOS, συνεχίζοντας με

αποτελεσματικότητα το Asset Rotation Plan, προχώρησε

πρόσφατα, σε μία συμφωνία στρατηγικής σημασίας για την

Εταιρεία, η οποία αφορά στη διάθεση έργων συνολικής ισχύος

~2GW στην Ευρώπη και πιο συγκεκριμένα στην Ιταλία (503MW),

τη Ρουμανία (516MW), την Κροατία (445MW) και τη Βουλγαρία

(500MW). Το επιτυχημένο Asset Rotation Plan επιτρέπει στην

MYTILINEOS να συνεχίζει απρόσκοπτα την ανάπτυξη της

κερδοφορίας της M Renewables, παρά το σημερινό περιβάλλον

επιτοκίων, κάνοντας ταυτόχρονα ορθή χρήση όλων των

διαθέσιμων χρηματοδοτικών εργαλείων. Ως αποτέλεσμα των

παραπάνω, η Εταιρεία διαθέτει ένα αυτοχρηματοδοτούμενο

μοντέλο ανάπτυξης των ΑΠΕ, διατηρώντας ταυτόχρονα χαμηλά

επίπεδα μόχλευσης και εξαιρετικό πιστωτικό προφίλ. Αναφορικά

με το χαρτοφυλάκιο της MYTILINEOS που αναπτύσσεται εντός

Ελλάδος, συνεχίζονται κανονικά οι εργασίες για την

ολοκλήρωση της κατασκευής του πρώτου σκέλους (~300MW) των

~1,5GW φωτοβολταϊκών πάρκων, αξιοποιώντας πόρους από το

Μηχανισμό Ανάκαμψης και Σταθερότητας (RRF), τα οποία

ξεκινήσαν να εισέρχονται σταδιακά σε λειτουργία. Παράλληλα,

εντός του 2024 ξεκίνησε η κατασκευή του δεύτερου σκέλους του

ελληνικού χαρτοφυλακίου, δυναμικότητας ~700 MW. Όσον αφορά

στο διεθνές χαρτοφυλάκιο, η MYTILINEOS, σήμερα, κατασκευάζει

πάνω από 1,3GW φωτοβολταϊκά έργα εκτός Ελλάδος, τα οποία

αναμένεται να τεθούν σε λειτουργία το επόμενο διάστημα. Στο

πλαίσιο της Παγκόσμιας Ενεργειακής Μετάβασης, μέσω της

στροφής προς τις ΑΠΕ, καθώς και της Στρατηγικής Βιώσιμης

Ανάπτυξης που υιοθέτησε η Εταιρεία τα τελευταία χρόνια, η

MYTILINEOS προχώρησε, τον Απρίλιο του 2024, σε σύναψη

διμερούς συμφωνίας προμήθειας ηλεκτρικής ενέργειας με τον

όμιλο Καράτζη, για την παραγωγή ενέργειας συνολικής ισχύος

210MW, ενισχύοντας έτσι το “πράσινο” χαρτοφυλάκιο της. Ο

προσανατολισμός της Εταιρείας προς την έντονη παρουσία στην

αγορά των PPAs αναμένεται να ενταθεί σημαντικά όσο

«ωριμάζει» η αγορά, ακολουθώντας το παράδειγμα και άλλων

εγκαταστάσεων Φ/Β πάρκων της εταιρείας σε πολλές περιοχές

του κόσμου. Αναφορικά με τα έργα για τρίτους, συνεχίζεται

απρόσκοπτα η εκτέλεση των έργων σε χώρες όπως το Ηνωμένο

Βασίλειο, την Ελλάδα, την Ιταλία, και τη Ρουμάνια, με το

συμβασιοποιημένο υπόλοιπο (υπογεγραμμένο ανεκτέλεστο) να

διαμορφώνεται στα €245 εκατ.

-------------------------

Παράρτημα Β: Πρόθεση

εισόδου στο LSE

Από την τελευταία

ειδησεογραφία της εισηγμένης, το ενδεχόμενο εισαγωγής των

μετοχών της σε διεθνές χρηματιστήριο, συμπεριλαμβανομένου

του Χρηματιστηρίου του Λονδίνου, εντός των επόμενων 12-18

μηνών, εξετάζει η MYTILINEOS.

Όπως αναφέρει η

εταιρεία σε σχετική ανακοίνωση, η MYTILINEOS Energy &

Metals, έχοντας σταθερά και επανειλημμένως υπερβεί τους

μεσοπρόθεσμους αλλά και τους στρατηγικούς της στόχους, έχει

ξεκινήσει μία ανασκόπηση και αξιολόγηση των στρατηγικών της

επιλογών, σε συνεργασία με τους χρηματοοικονομικούς,

νομικούς και φορολογικούς της συμβούλους, με σκοπό τη συνεχή

ανάπτυξη και τη δημιουργία αξίας για τους μετόχους της.

Στο πλαίσιο αυτής

της εκτενούς στρατηγικής ανασκόπησης, η MYTILINEOS θα

αξιολογήσει διάφορες οργανικές και μη ευκαιρίες ανάπτυξης,

το μοντέλο κατανομής κεφαλαίου της (capital allocation), την

βέλτιστη δομή ισολογισμού της (capital structure) και την

προσφορότερη δομή διαπραγμάτευσης των μετοχών της σε

οργανωμένη αγορά (listing structure).

H MYTILINEOS

δεσμεύεται για περαιτέρω διεθνή ανάπτυξη, αξιοποιώντας την

παγιωμένη και διαφοροποιημένη γεωγραφικά παρουσία της και

στηριζόμενη πάντα στην Ελληνική της κληρονομιά, την

εφευρετικότητα και το επιχειρηματικό της πνεύμα, στo πλαίσιo

ενός ισχυρού περιβάλλοντος εταιρικής διακυβέρνησης.

Στο πλαίσιο αυτό, η

MYTILINEOS εξετάζει το ενδεχόμενο εισαγωγής των μετοχών της

σε διεθνές χρηματιστήριο, συμπεριλαμβανομένου του

Χρηματιστηρίου του Λονδίνου, εντός των επόμενων 12-18 μηνών,

λαμβάνοντας υπόψη την ολοένα και πιο διαφοροποιημένη και

διεθνή γεωγραφική παρουσία της και στοχεύοντας στην αύξηση

της εμπορευσιμότητας της μετοχής προς όφελος των επενδυτών.

Ανεξάρτητα από το αποτέλεσμα αυτής της στρατηγικής

αξιολόγησης, η MYTILINEOS παραμένει προσηλωμένη στη

συνεισφορά της στην ελληνική οικονομία και κοινωνία, με

σημαντικές και εύρωστες δραστηριότητες στην Ελλάδα, τη

δημιουργία φορολογικών εσόδων και με την προσδοκία να

διατηρήσει την παρουσία της στο Χρηματιστήριο Αθηνών, όπου η

MYTILINEOS είναι εισηγμένη από το 1995.

Η MYTILINEOS έχει

επιτύχει έναν σημαντικό μετασχηματισμό στη διάρκεια των

τελευταίων ετών, που αναδεικνύεται και μέσω των εσόδων και

της κερδοφορίας που αυξήθηκαν πλέον σε επίπεδα μεγάλης

ευρωπαϊκής εταιρείας. H MYTILINEOS επιδιώκει να ενδυναμώσει

περαιτέρω το ήδη ευρύ διεθνές βεληνεκές της καθώς και την

ήδη δυνατή εγχώρια θέση της. Η εν λόγω αξιολόγηση των

στρατηγικών της επιλογών, έχει σκοπό να διασφαλίσει ότι η

MYTILINEOS θα διατηρήσει την αναπτυξιακή της τροχιά,

παραμένοντας πλήρως ευθυγραμμισμένη, σε όλους τους

επιχειρηματικούς τομείς, με το μακροπρόθεσμο στρατηγικό της

όραμα, μεγιστοποιώντας παράλληλα την αξία που δημιουργείται

για τους μετόχους.

H Citigroup Global

Markets Europe AG και η Morgan Stanley & Co. International

plc ενεργούν ως χρηματοοικονομικοί σύμβουλοι της MYTILINEOS

στο πλαίσιο της αξιολόγησης των στρατηγικών της επιλογών.

H Clifford Chance

LLP ενεργεί ως διεθνής νομικός σύμβουλος. Η Ζέπος &

Γιαννόπουλος ενεργεί ως νομικός σύμβουλος ελληνικού δικαίου.

Η EY ενεργεί ως διεθνής φορολογικός σύμβουλος, καταλήγει η

ανακοίνωση.

-------------------------

Παράρτημα Γ: Η πρόσφατη

ανάλυση της S&P

Με αφορμή την

τελευταία πολύ σημαντική συμφωνία της Μυτιληναίος με τη ΔΕΗ

για την ανάπτυξη και κατασκευή χαρτοφυλακίου φωτοβολταϊκών

έργων μέχρι 2000MW σε Ιταλία, Βουλγαρία, Κροατία και

Ρουμανία (η αξία της συμφωνίας υπολογίζεται σε έως €2 δισ.

με ορίζοντα υλοποίησης τα επόμενα τρία χρόνια) θυμίζουμε μια

πρόσφατη ανάλυση της S&P .

Συγκεκριμένα,

αυξημένα EBITDA αναμένεται να παρουσιάσει η Mytilineos το

2024, σύμφωνα με την έκθεση της S&P Global Ratings που

αναβάθμισε την πιστοληπτική ικανότητα της εταιρείας σε ΒΒ+,

ένα σκαλί πριν την επενδυτική βαθμίδα. Ο οίκος έκανε ειδική

αναφορά (και κυρίως αυτός είναι ο λόγος που στεκόμαστε σε

αυτήν την ανάλυση) στην στρατηγική της εισηγμένης στον τομέα

της ενέργειας, τομέας που τροφοδοτεί την κερδοφόρα ανάπτυξή

του τα επόμενα χρόνια.

Ειδικότερα,

αναφέρεται στο μοντέλο (BOT build-operate-transfer)

της Mytilineos, τη στρατηγική της εταιρείας να αναλαμβάνει

την κατασκευή και ολοκλήρωση έργων ΑΠΕ και ακολούθως να τα

πουλάει στην αγορά, χρηματοδοτώνταας έτσι χωρίς δανεισμό την

περαιτέρω ανάπτυξη του ομίλου στις ΑΠΕ.

Όπως αναφέρει η S&P

Global Ratings μέχρι το τέλος του 2023, η εταιρεία είχε

επενδύσει περίπου 1,7 δισεκατομμύρια ευρώ για την ανάπτυξη

μιας ποικιλίας έργων BOT (συμπεριλαμβανομένων των

φωτοβολταϊκών και των αιολικών πάρκων) σε όλη την Ευρώπη,

την Αυστραλία, και τη Νότια Αμερική.

Όταν ολοκληρώνει την

εκτέλεση των έργων που διαθέτει, σχεδιάζει και προχωρά στην

επένδυση σε νέα έργα. Το αυτοχρηματοδοτούμενο αυτό μοντέλο

ανάπτυξης αναμένεται να ισχυροποιηθεί το 2024 καθώς φέτος

αναμένονται σημαντικές πωλήσεις ώριμων έργων.

Όπως αναφέρει η

εταιρεία αναμένεται να εισπράξει 1,5 δισ. από την πώληση

έργων ΑΠΕ το 2024 ενώ το 2023 είχε έσοδα 300 εκ. από την

πώληση ώριμων έργων!!

Σύμφωνα με

την S&P το EBITDA της Mytilineos θα ανέλθει σε 1,1

δισεκατομμύρια ευρώ το 2024, με ισχυρές επιδόσεις στον

ενεργειακό τομέα. Το EBITDA το υπολογίζει σε 900 εκατ. ευρώ

- 1 δισ. ευρώ το 2023, από 854 εκατ. ευρώ το 2022, ενώ

πληροφορίες αναφέρουν ότι θα διαμορφωθεί στο 1 δισ.

Και οι δύο τομείς

δραστηριότητας της εταιρείας, η ενέργεια και τα μέταλλα

επέδειξαν ανθεκτικότητα το 2023, στηρίζοντας τα ισχυρά

αποτελέσματα της Μυτιληναίος. Στον κλάδο μετάλλων τα κέρδη

του 2023 ήταν 250 εκατ. ευρώ λόγω hedging και του ελέγχου

του κόστους και παρά τη μείωση των τιμών αλουμινίου κατά

19% σε ετήσια βάση.

Στον τομέα της

ενέργειας, η εταιρεία πρόσθεσε νέα έργα BOT στο χαρτοφυλάκιό

της και ολοκλήρωσε το πώληση ενός αριθμού φωτοβολταϊκών (ΦΒ)

πάρκων στην περιοχή των Βαλκανίων και ενός στην Ισπανία το

2023. Στην αγορά προμήθειας ηλεκτρικής ενέργειας, αύξησε το

μερίδιο εγχώριας αγοράς σε σχεδόν 13%, με δύο εξαγορές

μικρών εταιρειών. |