|

Σε γενικές γραμμές

στα πλαίσια των προβλέψεων μας θα χαρακτηρίζαμε τα

αποτελέσματα του 2023, ελαφρώς καλύτερα σε κάποια σημεία και

αισθητά καλύτερα όσο αφορά τις τελικές χρηματικές διανομές

του 2023, με την απόδοση στις τρέχουσες τιμές στο 10,7%

(0,60+0,30 ευρώ που ήδη έχει διανείμει η εισηγμένη).

Αποτελέσματα που παρά τις μεγάλες ιδιαιτερότητες του κλάδου

στις οποίες αναφερόμαστε σε όλες μας τις αναλύσεις, μας

κάνουνε να διατηρήσουμε το

Fair Value

των 9,5 ευρώ.

-----------------------

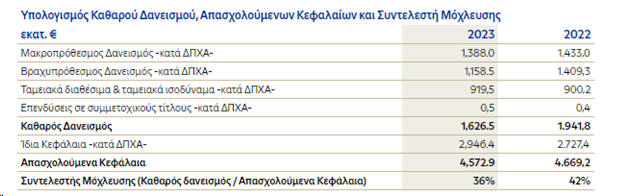

Ξεκινώντας με τη

χρηματοοικονομική κατάσταση του ομίλου, τα νούμερα στο τέλος

του 2023 θα τα χαρακτηρίζαμε απόλυτα ικανοποιητικά, ελαφρώς

καλύτερα των προβλέψεων μας. Στα 2,95δις ευρώ τα ίδια

κεφάλαια έναντι 2,73δις ευρώ στο τέλος του 2022. Όλα αυτά με

τις συνολικές υποχρεώσεις στα 5,17δις ευρώ Vs 5,84δις ευρώ

στο τέλος του 2022. Γενικοί δείκτες μόχλευσης, σε εξαιρετικά

επίπεδα για το μέγεθος της εισηγμένης και τα δεδομένα του

κλάδου. Όλα αυτά πλαισιώνονται από ένα εξαιρετικό καλό

cash flow,

με επιδόσεις καλύτερες και εδώ από ότι θα περιμέναμε.

Όπως χαρακτηριστικά

ανέφερε η ίδια η εισηγμένη. Η ισχυρή κερδοφορία για το 2023

είχε ως αποτέλεσμα την παραγωγή υψηλών λειτουργικών

ταμειακών ροών συνολικού ύψους €965εκ, ενώ οι επενδυτικές

δαπάνες ανήλθαν σε €291εκ, με τα έργα συντήρησης και

αναβάθμισης υποδομών στα διυλιστήρια να απορροφούν το

μεγαλύτερο μέρος, ενώ μικρότερα κονδύλια κατευθύνθηκαν στην

Εμπορία και στις ΑΠΕ. Οι συνολικές επενδυτικές δαπάνες για

το 2024 αναμένεται να αυξηθούν, κυρίως λόγω της επιτάχυνσης

του προγράμματος αύξησης δυναμικότητας σε εγκατεστημένη ισχύ

ΑΠΕ. Ως αποτέλεσμα των υψηλών ελεύθερων ταμειακών ροών και

παρά τη σταδιακή καταβολή της συνεισφοράς αλληλεγγύης

(€200εκ καταβλήθηκαν εντός του 2023 επί συνολικού ποσού

€267εκ) και τη διανομή μερισμάτων συνολικού ύψους €229εκ, ο

καθαρός δανεισμός διαμορφώθηκε στα €1,63δις, κατά €0,3δις

μειωμένος σε σχέση με το 2022. Ο δείκτης δανειακής μόχλευσης

(καθαρός δανεισμός προς συνολικά κεφάλαια) υποχώρησε στο 36%

σε σχέση με 42% το 2022. Σημειώνεται τέλος πως κατά τη

διάρκεια του 2023 ολοκληρώθηκε η αναχρηματοδότηση δανεισμού

συνολικού ύψους €1,2δις, βελτιώνοντας το προφίλ ωρίμανσης,

ενώ οι διαθέσιμες πιστωτικές γραμμές ανέρχονταν στο τέλος

του 2023 σε €1,1δις.

-------------------------------------------

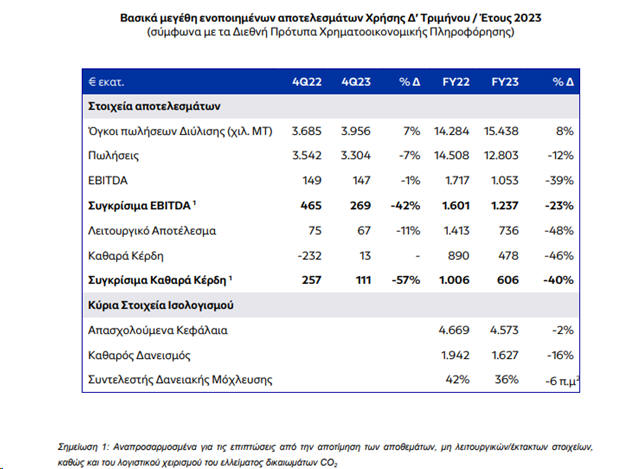

Στα αποτελέσματα

χρήσεως, πάντα με δεδομένες τις ιδιαιτερότητες, την

κυκλικότητα του κλάδου και τις διακυμάνσεις που προκαλούνε

στην τελική γραμμή οι μεταβολές της τιμής του πετρελαίου

(λόγω αποτίμησης αποθεμάτων). Σε γενικές γραμμές ήτανε στα

όρια των προβλέψεων μας (σίγουρα καλύτερα από ότι περιμέναμε

όταν ξεκινούσε η χρονιά), με την εισηγμένη να παραμένει

ελκυστική παρά την άνοδο της τάξης του 13% από τις αρχές του

2024 (πέραν και του μερίσματος των 0,30 ευρώ στις 10/01/24).

Τα συγκρίσιμα Κέρδη

EBITDA ανέρχονται σε €1.237εκ και τα συγκρίσιμα Καθαρά Κέρδη

σε €606εκ. Όπως ανέφερε η εισηγμένη στην ανακοίνωση της.

Σημαντικοί παράγοντες που συνετέλεσαν στην επίδοση αυτή ήταν

το θετικό διεθνές περιβάλλον διύλισης ήτανε η βελτίωση της

λειτουργικής απόδοσης των διυλιστηρίων, με αυξημένη

διαθεσιμότητα μονάδων, η αύξηση των εξαγωγών και των

δραστηριοτήτων του εξωτερικού, αλλά και η υψηλότερη

συνεισφορά από τον τομέα των ΑΠΕ. Η παραγωγή προϊόντων για

το σύνολο του 2023 αυξήθηκε κατά 13% στους 14,6 εκατ. τόνους

και οι πωλήσεις διαμορφώθηκαν στους 15,5 εκατ. τόνους, με

τις εξαγωγές να ανέρχονται στο 54% των συνολικών όγκων, μια

από τις υψηλότερες επιδόσεις στην ιστορία του Ομίλου. Μέσα

στο 2023, η πτώση στις τιμές αργού και προϊόντων επέδρασε

αρνητικά στην αποτίμηση αποθεμάτων και στην κερδοφορία,

περιορίζοντας τα Δημοσιευμένα Καθαρά Κέρδη στα €478 εκατ..

Λαμβάνοντας υπόψη την πολύ καλή επίδοση αλλά και τις

προοπτικές της Εταιρείας, το Διοικητικό Συμβούλιο αποφάσισε

να προτείνει στη Γενική Συνέλευση τη διανομή τελικού

μερίσματος €0,60 ανά μετοχή. Έτσι, το συνολικό μέρισμα

διαμορφώνεται στα €0,90 ανά μετοχή, λαμβάνοντας υπόψη και το

προσωρινό μέρισμα €0,30 ανά μετοχή, που έχει ήδη διανεμηθεί.

Η διανομή αυτή οδηγεί σε συνολική μερισματική απόδοση άνω

του 12% με βάση την τιμή της μετοχής στο τέλος του 2023.

Όπως αναφέραμε στο 10,7% στην τιμή του τελευταίου

κλεισίματος, 8,22 ευρώ.

---------------------

Συνοψίζοντας, όπως

σε κάθε ανάλυση μας για τα ΕΛΠΕ (και της ΜΟΗ)

επαναλαμβάνουμε πως ο βασικός κλάδος δραστηριότητας της

εταιρείας παρουσιάζει μεγάλες μελλοντικές προκλήσεις. Ένας

κλάδος κατά μέσο όρο από τους μη αγαπημένους της επενδυτικής

κοινότητας, κάτι το οποίο πρέπει να σταθμίζει ένας

επενδυτής. Σε κάθε περίπτωση θεωρούμε καλή τη γενική εικόνα

των αποτελεσμάτων του 2023, διατηρώντας ως

FAIR Value τα

9,5 ευρώ, με περιθώρια ανόδου 16%, πέραν του μερίσματος.

Θυμίζουμε πως ως στόχο για τη μέση ετήσια καθαρή λειτουργική

κερδοφορία των επόμενων ετών έχουμε θέσει τα 320-330εκ

ευρώ, ένας στόχος που επιτεύχθηκε και με το παραπάνω το

2023, επαναλαμβάνοντας πάντως πως ο στόχος των 320-330εκ

ευρώ είναι ένας στόχος μέσης κερδοφορίας …. Με βάση τα

δημοσιευθέντα κέρδη του 23 των 477,7εκ ευρώ, το P/E

Ratio διαμορφώνεται στο 5,38χ, με το

P/BV στο 0,89% και

την εκτιμώμενη συνολική μερισματική απόδοση στο 10,7%, όλοι

εξαιρετικά ελκυστικοί δείκτες μόχλευσης. Με βάση την

πρόβλεψη μας για μέση ετήσια καθαρή λειτουργική κερδοφορία

ύψους 310-320εκ ευρώ, στην τρέχουσα αποτίμηση της εισηγμένης

στο ταμπλό, το P/E Ratio

διαμορφώνεται στο 8,3χ. Με βάση την πρόβλεψη

μας για τη λειτουργική κερδοφορία και στην τιμή του

Fair Value των 9,5 ευρώ, το P/E

Ratio

διαμορφώνεται στο 9,37χ, κάτι που θα λέγαμε πως καταδεικνύει

τα περιθώρια αύξησης της δίκαιης αποτίμησης κατά τις

επόμενες χρήσεις, με το σενάριο της ανοδικής αναθεώρησης να

είναι πιο πιθανό από το αρνητικό σενάριο…

---------------------

Παράρτημα Α: Υλοποίηση Στρατηγικής – Vision 2025

Σύμφωνα με τα όσα

αναφέρει η ίδια εισηγμένη στο Report των αποτελεσμάτων του

2023:

“Κατά τη διάρκεια

του 2023, ο Όμιλος σημείωσε πρόοδο σε όλους τους

στρατηγικούς άξονες προχωρώντας στην υλοποίηση σημαντικών

νέων έργων, τα οποία θα προσθέσουν αξία τα επόμενα χρόνια.

Στις κύριες δραστηριότητές μας, στόχος είναι η περαιτέρω

βελτίωση της οικονομικής αποδοτικότητας, αλλά και η

επιτάχυνση του ενεργειακού μετασχηματισμού. Στο πλαίσιο

αυτό, προχωρούν έργα ενεργειακής αυτονομίας και

εξοικονόμησης ενέργειας τα οποία, εκτός από την οικονομική

απόδοση, συνεισφέρουν και στη βελτίωση του περιβαλλοντικού

αποτυπώματος στα διυλιστήρια. Παράλληλα, ξεκίνησε η

υλοποίηση μονάδας συμπαραγωγής Υδρογονωμένου Φυτικού Ελαίου

(Hydrotreated Vegetable Oil, HVO) στη Θεσσαλονίκη, μια λύση

που σταδιακά μειώνει την παραγωγή από ορυκτά καύσιμα, ενώ

ταυτόχρονα εξετάζονται επενδύσεις στην πρώτη ελληνική μονάδα

παραγωγής Βιώσιμου Αεροπορικού Καυσίμου (Sustainable

Aviation Fuel, SAF) στον Ασπρόπυργο, δέσμευσης CO2 στην

Ελευσίνα, καθώς και παραγωγής πράσινου υδρογόνου και

συνθετικών καυσίμων σε Ελευσίνα και Θεσσαλονίκη. Πάντα με

βάση τα όσα αναφέρει η διοίκηση της ίδιας της εισηγμένης, οι

επιλογές αυτές είναι σημαντικές, καθώς υποστηρίζουν τη

μείωση του ανθρακικού αποτυπώματος της Εταιρείας και τη

μετεξέλιξη του κλάδου καυσίμων στις Μεταφορές. Τέλος, ήδη

βρίσκεται σε εξέλιξη η επέκταση του εργοστασίου παραγωγής

πολυπροπυλενίου, η οποία, εκτός της προστιθέμενης

οικονομικής αξίας, συμβάλλει στη μείωση της εξάρτησης από

τις πωλήσεις καυσίμων και στην περαιτέρω βελτίωση του

περιβαλλοντικού αποτυπώματος της δραστηριότητάς μας. Στη

λιανική Εμπορία, η συνεχιζόμενη επέκταση του δικτύου στο

εξωτερικό, η ηλεκτροκίνηση και η διαρκής αναβάθμιση των

πρατηρίων μας που αποτελούν το σημείο επαφής με τον τελικό

καταναλωτή, αποτελούν συνεχή προτεραιότητα. Στον τομέα των

ΑΠΕ, η HELLENiQ Renewables κατά τη διάρκεια του 2023

επιτάχυνε σημαντικά τη διεύρυνση του χαρτοφυλακίου της, ώστε

σταδιακά να κατακτήσει ηγετική θέση τόσο στην ελληνική

αγορά, όσο και σε επιλεγμένες αγορές του εξωτερικού.

Συγκεκριμένα, με την ολοκλήρωση σειράς συμφωνιών σε Ελλάδα,

Κύπρο και Ρουμανία, στο τέλος του 2023 διέθετε εγκατεστημένη

ισχύ 356 MW και έργα σε προχωρημένα στάδια ανάπτυξης ή σε

κατασκευή συνολικής ισχύος 0,7 GW. Την ίδια στιγμή, το

συνολικό χαρτοφυλάκιο έργων υπό ανάπτυξη ανέρχεται σε 4,3

GW, ενώ πρόθεση είναι η δραστηριοποίηση και σε άλλες αγορές.

Η μέχρι τώρα πορεία δίνει ένα πρώτο σημείο αναφοράς για την

επίτευξη του στόχου που έχει τεθεί, για λειτουργία πάρκων

ισχύος τουλάχιστον 1 GW μέχρι το 2025 και ανάπτυξη και

λειτουργία έργων άνω των 2 GW μέχρι το 2030. Στον τομέα της

Έρευνας και Παραγωγής Υδρογονανθράκων, ολοκληρώθηκε η

απόκτηση τρισδιάστατων γεωφυσικών καταγραφών σε 3 θαλάσσιες

περιοχές («Ιόνιο», «Block 2», «Block 10»), καθώς και

δισδιάστατων καταγραφών σε 2 θαλάσσιες περιοχές στην Κρήτη,

με την επεξεργασία των δεδομένων να βρίσκεται σε εξέλιξη.

Στη δε Κρήτη, τρισδιάστατες γεωφυσικές καταγραφές

υλοποιούνται στην περιοχή και θα βοηθήσουν στην περαιτέρω

αξιολόγηση και τη λήψη τελικών αποφάσεων για τα επόμενα

βήματα. Η υλοποίηση του προγράμματος ψηφιακού

μετασχηματισμού συνεχίζεται, με τη μέχρι τώρα επένδυση να

ανέρχεται στα €50 εκατ. και με ετήσιο όφελος €44 εκατ. για

το 2023, το οποίο εκτιμάται ότι θα ξεπεράσει τα €50 εκατ. το

2025, καθιστώντας το συγκεκριμένο πρόγραμμα μια από τις πιο

αποδοτικές επενδύσεις, αλλά και τις πιο ουσιαστικές στην

αλλαγή του τρόπου λειτουργίας”.

---------------------

Παράρτημα Β: Στο δ’

τρίμηνο η απόφαση για γεώτρηση στην Κρήτη

Στο πολύ σοβαρό

ζήτημα των γεωτρήσεων, αν και είναι ένα αρκετά σύνθετο

ζήτημα και θα πρέπει να κρατάμε πολύ χαμηλά τον πήχη των

προσδοκιών ….. Όπως ανέφερε η διοίκηση της εισηγμένης κατά

την ενημέρωση των αναλυτών για τα αποτελέσματα του 2023. Η

HELLENiQ Energy μαζί με τους συνεταίρους της έχει

ολοκληρώσει τις σεισμικές έρευνες σε πολλά μπλοκ και είναι

στη φάση της ερμηνείας. Βάσει των αποτελεσμάτων θα ληφθεί η

απόφαση για ερευνητική γεώτρηση πιθανόν στο δ΄τρίμηνο του

έτους. Σε κάθε περίπτωση χρειάζονται 12 με 18 μήνες για την

προετοιμασία της ερευνητικής γεώτρησης, που είναι ένα

περίπλοκο και κοστοβόρο εγχείρημα.

Γενικές αναφορές της

διοίκησης τις οποίες κρατάμε, όπως αναφέραμε σε ένα αρκετά

σύνθετο θέμα, με πολιτικό-κοινωνικό-οικονομικές προεκτάσεις,

με την ίδια τη διοίκηση της εισηγμένης να θέλει να κρατήσει

χαμηλά τον πήχη των προσδοκιών, πράττοντας σωστά κατά την

άποψη μας…

---------------------

Παράρτημα Γ: Αναφορές

της διοίκησης της εισηγμένης στα πλαίσια των τελευταίων

αποτελεσμάτων του 2023 ….

Ανάμεσα σε άλλα και

πέραν των όσων αναφέραμε παραπάνω για τα κοιτάσματα. Η

διοίκηση των ΕΛΠΕ (θα μείνουμε παραδοσιακοί χρησιμοποιώντας

την παλαιότερη ονομασία του ομίλου) αποκάλυψε ότι βρίσκεται

σε εξέλιξη πρόγραμμα εθελούσιας εξόδου, το οποίο αναμένεται

να ολοκληρωθεί αυτές τις ημέρες, με στόχο την ανανέωση του

ανθρώπινου δυναμικού, παράλληλα με μείωση του κόστους

μισθοδοσίας λόγω των πολύ υψηλότερων αποδοχών των

παλαιότερων στελεχών. Η προσδοκία της διοίκησης είναι για

την αποχώρηση 200 στελεχών, νούμερο το οποίο έχει ήδη

ξεπεραστεί, που σημαίνει ότι δεν θα εγκριθούν όλες οι

αιτήσεις που θα υποβληθούν. Η διοίκηση απέφυγε να δώσει το

ακριβές κόστος της εθελουσίας, καθώς, όπως αναφέρθηκε, το

πρόγραμμα βρίσκεται σε εξέλιξη. Σε κάθε περίπτωση στόχος του

προγράμματος είναι η ανανέωση του προσωπικού και η

προσέλκυση νέων στελεχών.

Η διοίκηση

χαρακτήρισε τα αποτελέσματα του 2023 ως πολύ θετικά,

αποδίδοντάς τα όχι μόνο στις θετικές επιδόσεις του κλάδου

της διύλισης αλλά και στην εξαιρετική λειτουργική επίδοση

και απόδοση του ομίλου. Στις ΑΠΕ, ο όμιλος αναμένεται να

πετύχει άνετα το στόχο για 1 GW έργων μέχρι το 2025. Πάντα

με βάση τα όσα είπε η διοίκηση του ομίλου. Οι επιδόσεις των

επιμέρους τομέων στις ΑΠΕ, στα τέλη του 2023 η εγκατεστημένη

ισχύς ήταν στα 356MW, οι πωλήσεις ήταν στα 53 εκατ. και τα

EBITDA στα 42 εκατ. ευρώ.

Για τον τομέα του

ηλεκτρισμού, η χρονιά είχε προκλήσεις ωστόσο έκλεισε

ικανοποιητικά με εξομάλυνση της κερδοφορίας σε σύγκριση με

τα έκτακτα κέρδη του 2022. Οι πωλήσεις ανήλθαν σε 1,623 δισ.

ευρώ και τα κέρδη EBITDA σε 88 εκατ. ευρώ (από 185 εκατ. την

προηγούμενη χρονιά).

Τέλος, σε ό,τι αφορά

τη ΔΕΠΑ, συνολικά η χρονιά χαρακτηρίστηκε ως δύσκολη καθώς η

χαμηλότερη ζήτηση και τα υψηλότερα κόστη επηρέασαν τα

αποτελέσματα. Η χρήση έκλεισε με λειτουργικές ζημίες 10

εκατ. ευρώ από κέρδη 111 εκατ. το 2022 και ζημίες μετά από

φόρους 6 εκατ. ευρώ έναντι κερδών 84 εκατ. ευρώ το 2022. |