|

Ας ξεκινήσουμε με μια

σύνοψη των όσων γράφαμε για τη μετοχή του ΟΛΠ σε παλαιότερες

αναλύσεις μας. Αρχικά θα θυμίσουμε πως η μετοχή την

τελευταία 2-3τριετία, από πολύ χαμηλότερες τιμές (χαμηλότερα

και των 15 ευρώ) ήτανε στις βασικές μας επιλογές, έχοντας

θέσει ως Fair Value τα επίπεδα των 30,00 ευρώ, τα οποία

ουσιαστικά προσεγγίστηκαν κατά το πρώτο τρίμηνο του 2024,

όταν και είπαμε πως ήτανε χρήσιμο οι επενδυτές να πάρουνε

μέρος, αν όχι το σύνολο των κερδών τους, περιμένοντας ένα

φυσιολογικό γύρισμα της μετοχής (pull back). Και κυρίως όλα

αυτά σε μια φαινομενικά δύσκολη χρονιά για την εισηγμένη στη

σκιά των εξελίξεων στη Μέση Ανατολή, που επηρεάζουνε κυρίως

τη διακίνηση εμπορευματοκιβωτίων. Και αν και η διόρθωση είχε

έλθει λίγο μετά τα όσα είχαμε γράψει. Οι πολύ καλές

οικονομικές επιδόσεις της εισηγμένης, βοήθησαν στη σταδιακή

ανάκαμψη της μετοχής, μια χρηματιστηριακή ανάκαμψη η οποία

ήτανε ιδιαίτερα έντονη κατά τις τελευταίες εβδομάδες κόντρα

μάλιστα στο συνολικό αρνητικό κλίμα της αγοράς …

Κάπως έτσι έφθασε η ώρα

των αποτελεσμάτων 9μηνου, τα οποία επιβεβαίωσαν τη δυναμική

που έχει η εταιρεία, καταφέρνοντας να αντιμετωπίσει τα οποία

προβλήματα λόγω γεωπολιτικών εξελίξεων, με την κερδοφορία να

οδεύει πως νέα ιστορικά υψηλά, όσο και η εισηγμένη αρκετές

φορές κατά το 4ο τρίμηνο εμφανίζει “διορθωτικές προβλέψεις”

που σε γενικές γραμμές αναμένονται.

-----------------

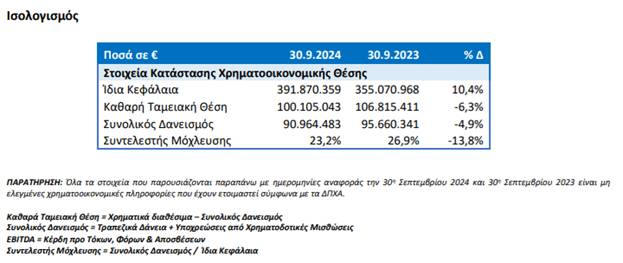

Ξεκινώντας με τη

χρηματοοικονομική κατάσταση της εισηγμένης, αυτή ήτανε και

παραμένει άριστη, επιτρέποντας με μεγάλη άνεση τα όποια

σχέδια περαιτέρω ανάπτυξης της εισηγμένης, διατηρώντας

παράλληλα ανοιχτό και ένα σενάριο μιας έκτακτης

χρηματοοικονομική διανομής σε κάποια χρονική στιγμή. Όπως

φαίνεται και στον παραπάνω πίνακα, στο 9μηνο τα ίδια

κεφάλαια ήτανε βελτιωμένα κατά 10,4% στα 392εκ ευρώ

Vs 355εκ ευρώ

στο τέλος του 2023 (και στο περσινό 9μηνο). Στα 100εκ ευρώ η

καθαρή ταμειακή θέση. Μειωμένος κατά 4,9% ο συνολικός

δανεισμός, με το συντελεστή μόχλευσης στο 23,2% Vs 26,9% το

περσινό 9μηνο. Στους δύο γενικούς δείκτες μόχλευσης που

παρακολουθούμε στο GFF (συνολικές υποχρεώσεις προς ίδια

κεφάλαια και δανειακές υποχρεώσεις προς ίδια κεφάλαια), με

βάση τα στοιχεία 6μηνου. Η εικόνα είναι άριστη, με μερικούς

από τους καλύτερους δείκτες μεταξύ των εισηγμένων του Χ.Α.

Όπως χαρακτηριστικά

ανέφερε η εισηγμένη. “Η Εταιρεία όχι μόνο παραμένει

ανθεκτική στους κινδύνους επιτοκίου και στις ασταθείς

οικονομικές συνθήκες, αλλά χρησιμοποιεί αποτελεσματικά την

ισχυρή ρευστότητά της και τις ευκαιρίες που αναδύονται στην

ελληνική αγορά επενδύοντας σε βραχυπρόθεσμες προθεσμιακές

καταθέσεις, εξαλείφοντας έτσι το μεγαλύτερο μέρος της

έκθεσης κινδύνου της και επιτρέποντας την ομαλή υλοποίηση

του επενδυτικού της σχεδίου. Η σημαντική δημιουργία θετικών

ταμειακών ροών και ο χαμηλός δείκτης χρέους προς ίδια

κεφάλαια υποδηλώνουν την διαχειριστική ικανότητα και τη

σταθερή ανάπτυξη της εταιρείας”.

-------------------

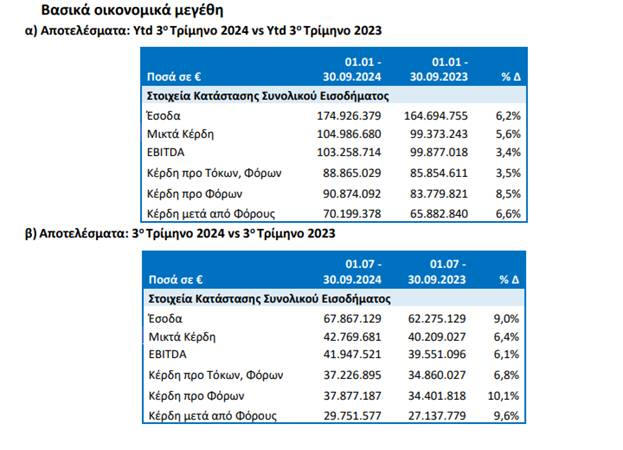

Στα αποτελέσματα

χρήσεως η εικόνα ήτανε ακόμη καλύτερη αυτής του 6μηνου.

Συγκεκριμένα, καταγράφηκε σημαντική βελτίωση των εσόδων, τα

οποία καταγράφουν νέες ιστορικά υψηλές επιδόσεις, με την

εταιρεία να επισημαίνει πως συνεχίζει την ανοδική της

πορεία, επιτυγχάνοντας ιστορικά υψηλές επιδόσεις που

αντικατοπτρίζουν ξεκάθαρα την επιτυχή υλοποίηση των σχεδίων

της Διοίκησής της, παρά τις συνεχιζόμενες προκλήσεις που

αντιμετωπίζει.

Συγκεκριμένα, τα κέρδη

μετά από φόρους φόρους στο τρίμηνο ήταν αυξημένα κατά 9,6%

σε σχέση με πέρυσι, ενώ στο 9μηνο η αύξηση ανήλθε στο 6,6%

και ανήλθαν στα 70,19 εκατ. ευρώ. Επίσης, τα έσοδα

ανήλθαν στα 174,92 εκατ. στο 9μηνο, αυξημένα κατά

6,2%.

Σύμφωνα με τον ΟΛΠ, η

αναφερόμενη περίοδος χαρακτηρίζεται από αποτελεσματική

διαχείριση των εξόδων, η μεταβολή των οποίων διατηρείται σε

χαμηλότερο επίπεδο από την αύξηση του κύκλου εργασιών, αλλά

και σημαντική βελτίωση των δεικτών κερδοφορίας και διατήρηση

της οικονομικής ευρωστίας και της ισχυρής ρευστότητας της

Εταιρείας.

Ανά δραστηριότητα

Στα έσοδα ανά δραστηριότητα,

ιδιαίτερα ξεχώρισαν οι τομείς Κρουαζιέρας, Σταθμού

Εμπορευματοκιβωτίων και Σταθμού Αυτοκινήτων, καθώς και η

Ακτοπλοΐα. Όπως σχολίασε και η εισηγμένη, ακόμα και

τα έσοδα από την παραχώρηση των προβλητών ΙΙ & III που

υποχωρούν σε επίπεδο εννεάμηνου παρουσίασαν αύξηση κατά το

τρίτο τρίμηνο του έτους, παρά τις προκλήσεις που

αντιμετωπίζει η εφοδιαστική αλυσίδα λόγω της αναστολής των

δρομολογίων των πλοίων από την διώρυγα του Σουέζ.

“Τα βελτιωμένα

αποτελέσματα και τα περιθώρια κερδοφορίας αντικατοπτρίζουν

όχι μόνο τη βελτιωμένη απόδοση των εσόδων, αλλά και την

αποτελεσματική πολιτική διαχείρισης κόστους η οποία

διατηρείται σε ένα βέλτιστο επίπεδο, παρά τις συνεχιζόμενες

προκλήσεις της ενεργειακής κρίσης, του γενικότερου

πληθωριστικού οικονομικού περιβάλλοντος, καθώς και των

αυξήσεων του μισθολογικού κόστους” ανέφερε η εισηγμένη.

Στον Τερματικό Σταθμό

Αυτοκινήτων καταγράφηκαν μειωμένοι όγκοι διακίνησης λόγω της

συμφόρησης που δημιουργήθηκε από την παρατεταμένη εναπόθεση

αυτοκινήτων, εξαιτίας της συνεχιζόμενης δυσλειτουργίας της

εφοδιαστικής αλυσίδας τόσο σε εγχώριο όσο και σε διεθνές

επίπεδο. Παρ’όλα αυτά, η Εταιρεία κατέγραψε σημαντικά

αυξημένα τέλη υπηρεσιών αποθήκευσης που ανήλθαν περίπου σε €

12,9 εκατ. στο πρώτο εννεάμηνο του 2024 (30.09.2023: € 6,1

εκατ.) υπερκαλύπτοντας την απώλεια από τη μείωση των εσόδων

φορτοεκφόρτωσης.

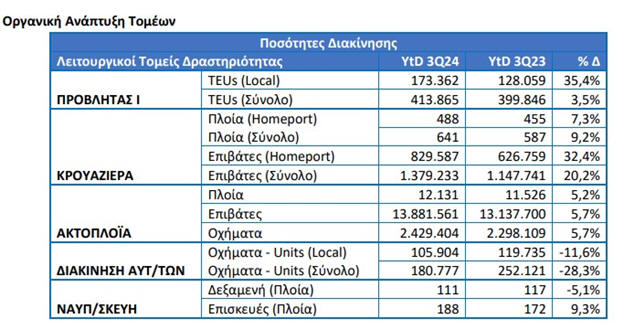

Αύξηση διακίνησης έναντι του 2023

καταγράφηκε στους περισσότερες λειτουργικούς τομείς

του ΟΛΠ.

✓ Πρωτοπόρος

αυτής της ανάπτυξης είναι ο τομέας της Κρουαζιέρας, παρουσιάζοντας

αύξηση τόσο στον αριθμό των κρουαζιερόπλοιων που

χρησιμοποιούν ως αφετηρία το λιμάνι του Πειραιά

(homeport/άφιξη και αναχώρηση του πλοίου από το ίδιο λιμάνι)

από 455 σε 488 (+7,3%), όσο και των επιβατών homeport

κρουαζιέρας κατά περίπου 32,4% (από 626.759 σε 829.587

επιβάτες).

✓ Στον

Σταθμό Εμπορευματοκιβωτίων (Προβλήτας Ι) καταγράφεται αύξηση

+3,5% στη συνολική εξυπηρέτηση φορτίων,

αντιστρέφοντας τις συνολικές επιδόσεις που είχαν καταγραφεί

στο πρώτο εξάμηνο. Η ανοδική αυτή τάση, επηρεάζεταιτόσο από

την εξαιρετική πορεία του εγχώριου φορτίου σε όλο το πρώτο

εννεάμηνο του 2024, το οποίο είναι αυξημένο κατά +35,4% (από

128.059 σε 173.362 TEUs) ακολουθώντας την αναπτυξιακή πορεία

της ελληνικής οικονομίας, όσο και από την εντυπωσιακή αύξηση

στα φορτία μεταφόρτωσης στο 3ο τρίμηνο του έτους σε σχέση με

το αντίστοιχο τρίτο τρίμηνο της προηγούμενης χρονιάς (+30,0%

| από 72.166 σε 93.788 TEUs), περιορίζοντας την συνολική

μείωση των φορτίων μεταφόρτωσης στο -11,5% (από 271.787 σε

240.502 TEUs). Αξιοσημείωτες αυξήσεις σε όλους τους δείκτες

κατέγραψε ο τομέας της Ακτοπλοΐας ακολουθώντας τη θετική

τάση της ελληνικής αγοράς και του ελληνικού τουρισμού.

-----------------------------

Συνοψίζοντας. Όπως είχε

συμβεί και στα προηγούμενα 2 τρίμηνα. Τα αποτελέσματα 9μηνου

ήτανε σίγουρα καλύτερα των αρχικών εκτιμήσεων, πιστεύοντας

πως η εισηγμένη ανά πάσα στιγμή μπορεί να επιτύχει μια

ετήσια καθαρή κερδοφορία της τάξης των 75εκ ευρώ και εύκολα

να την ξεπεράσει τα επόμενα χρόνια ….

Είναι χαρακτηριστικό πως με την

περσινή κερδοφορία των 67εκ ευρώ, η εισηγμένη

διαπραγματεύεται με ένα P/E Ratio στο 10,37χ, με το P/BV στο

1,78χ και τη μερισματική απόδοση στο 4,6%. Για τη φετινή

χρονιά αναθεωρούμε προς τα πάνω το στόχο μας, ουσιαστικά

προβλέποντας μια κερδοφορία στα όρια των επιδόσεων του

9μηνου, στα 70,2εκ ευρώ, έχοντας ήδη αναφέρουμε πως δεν

αποκλείεται κατά το φετινό 4ο τρίμηνο να υπάρξουνε κάποιες

έξτρα προβλέψεις διατηρώντας την τελική επίδοση κοντά στα

επίπεδα του 9μηνου αν και αυτό εξαρτάται σε μεγάλο βαθμό και

από

τις

προθέσεις της εισηγμένης.

Υιοθετώντας

συντηρητικές εκτιμήσεις και με βάση την πρόβλεψη μας για

καθαρή κερδοφορία ύψους περίπου 77εκ ευρώ το 2027 (η οποία

πιστεύουμε πως θα ξεπεραστεί), το P/E Ratio διαμορφώνεται

στο 9,39χ, με το P/BV στο 1,66χ και τη μέση εκτιμώμενη

μερισματική απόδοση για τα επόμενα χρόνια στο περίπου 5%, με

αυξημένες πιθανότητες, όπως αναφέραμε και παραπάνω. Για

τουλάχιστον μια μεγάλη έκτακτη χρηματική διανομή στους

μετόχους τα επόμενα χρόνια, αυξάνοντας σημαντικά τη μέση

μερισματική απόδοση. Σημειώνεται ότι μετά τα αποτελέσματα

9μηνου προχωράμε σε αύξηση του Fair Value στα 32,00 από

30,00 ευρώ, αν και είναι αλήθεια πως λόγο της πολύ καλής

πορείας της μετοχής, τα περιθώρια ανόδου σε σχέση με τις

τρέχουσες τιμές δεν είναι μεγάλα, 11%. Για την ακρίβεια

είναι τα μικρότερα μεταξύ των εισηγμένων που έχουνε στο

Watch

List του

GFF.

Σε κάθε περίπτωση παραμένουμε

θετικοί για τη μετοχή της εισηγμένης, παρακολουθώντας την

και περιμένοντας να εκμεταλλευτούμε το όποιο σενάριο

διόρθωσης, κάτι το οποίο αύξανε τα περιθώρια ανόδου σε σχέση

με το νέο Fair Value των 32 ευρώ.

|

|

ΟΛΠ |

|

|

|

|

|

|

|

2022 |

2023 |

2024e |

2025e |

2026e |

2027e |

|

Καθαρά κέρδη |

52.886.427 |

66.845.115 |

70.200.000 |

72.306.000 |

74.475.180 |

76.709.435 |

|

P/E Ratio |

13,05 |

10,32 |

9,83 |

9,54 |

9,26 |

8,99 |

|

Ίδια Κεφάλαια |

314.496.000 |

355.071.000 |

404.211.000 |

416.337.330 |

424.664.077 |

433.157.358 |

|

P/BV |

2,19 |

1,94 |

1,71 |

1,66 |

1,62 |

1,59 |

|

Μερισματική απόδοση |

3,768% |

4,841% |

4,841% |

4,937% |

5,036% |

5,137% |

|

Πηγή: www.greekfinanceforum.com |

|

|

|

|

|

|

|