|

Έχοντας τη μετοχή

της ΙΝΛΙΦ πρώτη μας επιλογή από τη μικρή κεφαλαιοποίηση του

Χ.Α., θα χαρακτηρίζαμε τα αποτελέσματα του 2023 εξαιρετικά,

σε σχέση με τα όσα περιμέναμε και ελαφρώς καλύτερα, με την

μετοχή της εισηγμένης να είναι μια πραγματική επενδυτική

ευκαιρία, ουσιαστικά με ταμείο και συνολική περιουσία

περίπου 40 με 50% μεγαλύτερη της τρέχουσας κεφαλαιοποίησης

της εταιρείας στο ταμπλό. Μια μικρή εισηγμένη με πολύ σοβαρή

διοίκηση. Μια εισηγμένη που αν και προέρχεται από έναν

δύσκολο στις αναλύσεις κλάδο, ακολουθεί μια πολύ συνετή

οικονομική πολιτική, κάτι το οποίο έχει αποδειχθεί σε βάθος

χρόνου και επιβεβαιώνεται από μια σειρά δεικτών, ασχέτως αν

η εισηγμένη έχει μικρή διάρκεια ζωής στο Χ.Α., από τις αρχές

του 2021.

Όπως χαρακτηριστικά

είχαμε αναφέρει στις προηγούμενες αναλύσεις μας και θα

επαναλάβουμε και σήμερα, θεωρούμε πως η μετοχή της ΙΝΛΙΦ,

είναι μια από τις εισηγμένες που μπορεί να προσφέρει

σημαντικές αποδόσεις, δικαιολογώντας πολύ υψηλότερες

αποτιμήσεις.

-------------------------

Με δεδομένο πως

μιλάμε για μια εισηγμένη-εταιρεία του ασφαλιστικού κλάδου θα

ξεκινήσουμε με τα ίδια κεφάλαια της εισηγμένης, έχοντας

καταφέρει από το 2012 να τα αυξήσει από τα περίπου 28εκ ευρώ

στα 131εκ ευρώ στο τέλος του 2023 (113εκ ευρώ στο τέλος του

2022), απόδειξη της σταθερά καλής πορείας που ακολουθεί η

εισηγμένη, με το P/BV (2023) στο 0,70χ, άκρως ελκυστικό,

δεδομένης και της σταθερής ικανότητας να αυξάνει τα ίδια

κεφάλαια σε βάθος χρόνου.

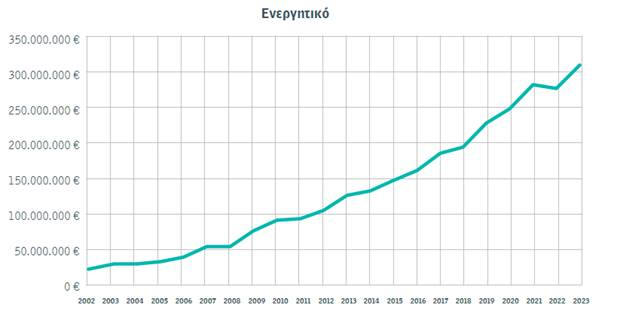

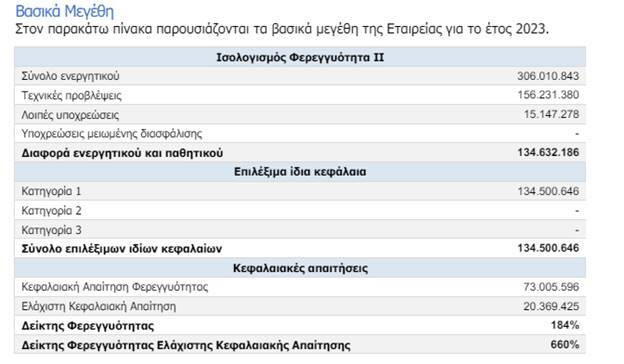

Το σύνολο του

ενεργητικού αυξήθηκε κατά 12,77% σε σχέση με το έτος 2022,

υπερβαίνοντας τα 306εκ ευρώ. Σε συνάρτηση φυσικά με τα ίδια

κεφάλαια, εντυπωσιακή και η αύξηση του συνολικού ενεργητικού

κατά τη διάρκεια των τελευταίων ετών, μια τάση που

αναμένουμε πως θα συνεχιστεί.

----------------

Εστιάζοντας στα ίδια

κεφάλαια, που λόγω του κλάδου της εισηγμένης, έχουνε

ιδιαίτερη σημασία, με βάση τις προβλέψεις μας για τη μέση

κερδοφορία της εισηγμένης, υπολογίζουμε πως σε ορίζοντα

5ετίας θα μπορούσανε να αυξηθούνε από τα 131εκ ευρώ στο

τέλος του 2023, στα περίπου 170-175εκ ευρώ, αναθεωρώντας

μετά την επίδοση του 2023, την προηγούμενη πρόβλεψη μας για

ίδια κεφάλαια περίπου 150-155εκ ευρώ. Στην πρόβλεψη μας των

170εκ ευρώ, το P/BV διαμορφώνεται στο περίπου 0,54χ, ένας

εξαιρετικά ελκυστικός δείκτης αποτίμησης, γεγονός που

δείχνει τα περιθώρια ανοδικής αναθεώρησης του

Fair Value

που θέτουμε παρακάτω

(7,2 ευρώ) κατά τις επόμενες χρήσεις, με το θετικό σενάριο

να συγκεντρώνει αρκετά περισσότερες πιθανότητες από το

αρνητικό.

-------------------------

Ιδιαίτερα υψηλές

χαρακτηρίζονται οι επιδόσεις στους Δείκτες Φερεγγυότητας της

Εταιρίας. Με βάση το εποπτικό πλαίσιο Solvency II, ο Δείκτης

Ελαχίστου Κεφαλαίου Φερεγγυότητας (MCR) ανέρχεται στο 660%,

ενώ ο Δείκτης Απαιτούμενου Κεφαλαίου Φερεγγυότητας (SCR)

ανέρχεται στο 184%.

-------------------------

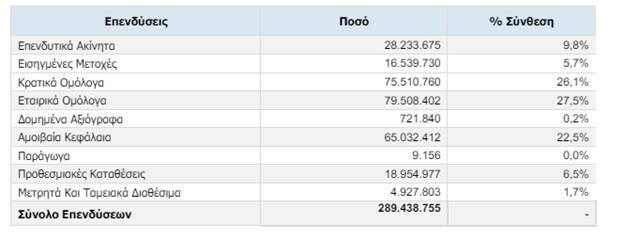

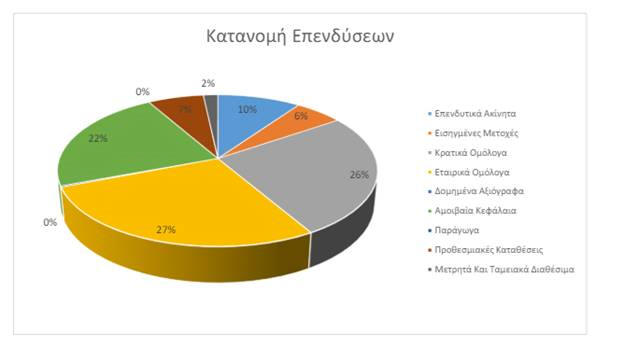

Σε σχέση με τα ίδια

κεφάλαια, θα πρέπει να μείνουμε στο εντυπωσιακό χαρτοφυλάκιο

επενδύσεων της εισηγμένης, ύψους 289εκ ευρώ, θυμίζοντας πως

μιλάμε για μια debt free εισηγμένη, με τρέχουσα

κεφαλαιοποίηση 93εκ ευρώ ….. Αν και θέλουμε να αποφεύγουμε

στις αναλύσεις κάτι που θα μπορούσε να χαρακτηριστεί

υπερβολή. Χωρίς να είναι τέτοια, θα λέγαμε πως και τώρα να

διακόψει τη λειτουργία της η εισηγμένη (φυσικά θεωρητικό

σενάριο) η ρευστοποιήσιμη αξία των περιουσιακών της

στοιχείων (αποδιδόμενα στους μετόχους) είναι περίπου 40%

περισσότερα από την τρέχουσα κεφαλαιοποίηση της στο ταμπλό.

Μια επισήμανση που φυσικά είναι θεωρητική, ωστόσο δείχνει

και το πιθανό τίμημα της εταιρείας σε περίπτωση ενός

deal, σε ένα

κλάδο που έχουμε δει αρκετές εξαγορές κατά τα τελευταία

χρόνια. Εξαγορές που πάντα γίνονται και με ένα φυσιολογικό

premium,

με ότι αυτό (θεωρητικά) συνεπάγεται για τη μετοχή της ΙΝΛΙΦ

σε ένα τέτοιο σενάριο.

-------------------------

Όλα τα παραπάνω

πλαισιώνονται από ένα εξαιρετικό

cash flow

με εισροές 12εκ ευρώ

το 2023. Ακόμη και τη θεωρητικά άσχημη χρονιά (λόγω καθαρά

έκτακτων λόγων) του 2022, η εισηγμένη είχε εισροές 18εκ

ευρώ, επαναλαμβάνοντας πως όλες αυτές οι επιδόσεις έρχονται

από μια εισηγμένη που στο ταμπλό αποτιμάται μόνο 93εκ ευρώ..

----------------------

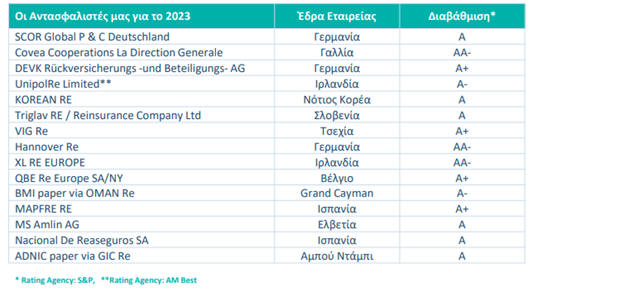

Είχαμε αναφέρει και

στις προηγούμενες αναλύσεις μας, δεδομένων των

ιδιαιτεροτήτων του κλάδου, αρκετά θετικό πως η εισηγμένη

ακολουθεί μια αρκετά προσεκτική στρατηγική, περιορίζοντας

όσο το δυνατόν περισσότερο τους κινδύνους του κλάδου,

επιλέγοντας, ανάμεσα σε άλλα, μια σειρά σοβαρών

αντασφαλιστικών εταιρειών.

-------------------------

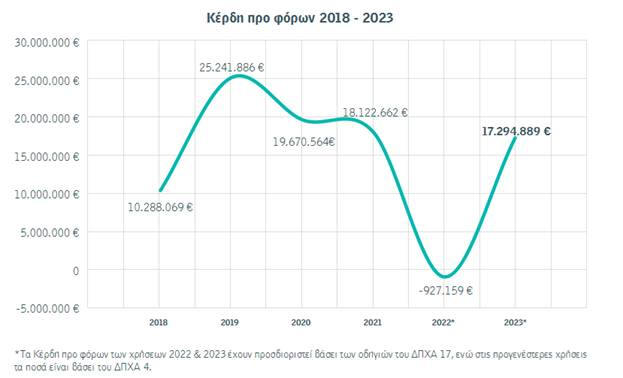

Στα αποτελέσματα

χρήσεως της εισηγμένης τώρα. Το μοναδικό θεωρητικά μεμπτό

που μπορούμε να βρούμε στα αποτελέσματα ήτανε η μείωση των

κερδών από τις ασφαλιστικές δραστηριότητες (1,5 από 8εκ

ευρώ), λόγω των αυξημένων αποζημιώσεων που πλήρωσε η

εισηγμένη (64 από 50εκ ευρώ). Ωστόσο αφενός μιλάμε για μια

χρονιά με ακραία καιρικά φαινόμενα ..... Και αν και το

ζήτημα της κλιματικής αλλαγής – κρίσης προκαλεί εύλογα

κάποιες ανησυχίες για παρόμοια φαινόμενα τα επόμενα χρόνια,

η εισηγμένη με τη βοήθεια και των αντασφαλιστικών και κυρίως

την αύξηση των ασφαλιστικών εσόδων, πιστεύουμε πως θα δει

επόμενα χρόνια αύξηση του καθαρού αποτελέσματος από

ασφαλιστικές δραστηριότητες, ενδεχομένως και χρονιές ρεκόρ.

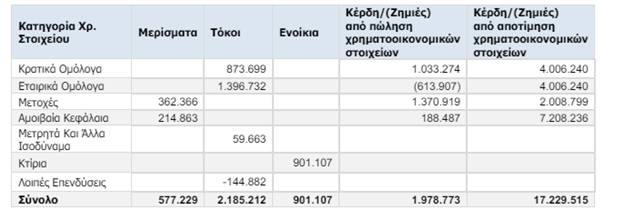

Πέραν όμως των

ασφαλιστικών εσόδων και σε κάτι που θα πρέπει να μείνουμε.

Δε θεωρήσουμε ως έκτακτα κέρδη, το μεγαλύτερο μέρος των

εσόδων από τις επενδύσεις της εισηγμένης. Έχουμε αναφέρει

πως λόγω των ιδιαιτεροτήτων του κλάδου, τα κέρδη από τις

επενδύσεις είναι μέρος της λειτουργικής κερδοφορίας, έχοντας

έτσι και αλλιώς ως στόχο για την κερδοφορία των επόμενων

ετών νούμερα μικρότερα της κερδοφορίας του 2023 και τα

17,3εκ ευρώ…. Στόχο για μια μέση κερδοφορία 13εκ ευρώ μια

επίδοση μικρότερη της μέσης καθαρής κερδοφορίας των

τελευταίων 6ετών (δείτε παρακάτω), 15εκ ευρώ….

Έχουμε αναφέρει και

στις προηγούμενες αναλύσεις μας πως μιλάμε για μια

ασφαλιστική εταιρεία, με τις μεγάλες διακυμάνσεις στην

τελική γραμμή, από χρήση σε χρήση να κρίνονται φυσιολογικές,

με όλα τα νούμερα που αναφέραμε παραπάνω να μας κάνουνε να

μιλάμε για μια επενδυτική ευκαιρία.

--------------------------

Συνοψίζοντας τα

λοιπόν όλα. Έχουμε μια πολύ σοβαρή μικρή εισηγμένη,

debt free,

που έχει επί της ουσίας περιουσιακά στοιχεία μεγαλύτερα από

την κεφαλαιοποίηση της κατά περίπου 40%. Μια εισηγμένη με

πολύ πολύ σοβαρή διοίκηση. Ένα P/BV (2023), στο 0,70χ, με το

eP/BV στο 0,5χ. Ένα expected P/E Ratio με βάση την εκτίμηση

μας για την κερδοφορία των επόμενων 5ετών στο 7χ. Και μια

εκτιμώμενη μερισματική απόδοση στο περίπου 3,5%, δίνοντας

αρκετές πιθανότητες για μια έκτακτη επιστροφή στους

μετόχους, δεδομένου του ύψους του ταμείου (όσο και αν η

διοίκηση της εισηγμένης είναι πάντα πολύ συντηρητική και

προσεκτική).

Ως Fair Value για

την εισηγμένη θα θέσουμε τα 134εκ ευρώ (7,2 ευρώ ανά μετοχή

– αυξάνοντας ελαφρώς από τα 7,00 ευρώ προηγουμένως), με

περιθώρια ανόδου 44%. Σημειώνεται πως το Fair Value

συνεπάγεται ένα eP/BV

0,86χ, με βάση την πρόβλεψη μας για τα ίδια κεφάλαια της

εισηγμένης τα επόμενα χρόνια (αναφερθήκαμε παραπάνω).

Επίσης, στο Fair Value των 7,2 ευρώ ανά μετοχή, μιλάμε για

ένα P/E Ratio στο 7,73χ, με βάση την κερδοφορία του 2023.

----------------

Παράρτημα Α: Βασικά Μεγέθη

Παράρτημα Β: Κατανομή

Επενδύσεων

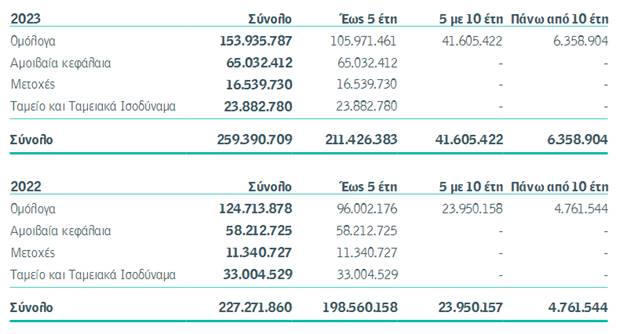

Παράρτημα Γ:

χρονολογική ανάλυση των άμεσα ρευστοποιήσιμων στοιχείων

ενεργητικού

Ο παρακάτω πίνακας

παρουσιάζει τη χρονολογική ανάλυση των άμεσα ρευστοποιήσιμων

στοιχείων ενεργητικού κατά IFRS.

|