|

Βασικοί

Μέτοχοι

|

Μέτοχος |

% Δικ. Ψήφου Μετοχές |

|

ΤΑΜΕΙΟ ΧΡΗΜΑΤΟΠΙΣΤΩΤΙΚΗΣ ΣΤΑΘΕΡΟΤΗΤΟΣ |

27,0 |

|

PAULSON JOHN |

18,62 |

|

HELIKON INVESTMENTS LTD |

5,968 |

|

ARISTOTELIS MISTAKIDIS |

5,638 |

Τιμή

μετοχής: 0,0529 ευρώ

Αριθμός Μετοχών:

1.250.367.229

Κεφαλαιοποίηση:

66.144.426 ευρώ

Απόδοση

ytd:

+35,64%

Απόδοση 52

εβδομάδων: -9%

Απόδοση 3 ετών:Δεν ήτανε εισηγμένη

Απόδοση 5

ετών:

Δεν ήτανε εισηγμένη

Συνολικές

υποχρεώσεις: μηδενικές

Ίδια

κεφάλαια: 45.000.000 ευρώ

Δείκτης

Συνολικών υποχρεώσεων προς ίδια κεφάλαια:

Η

εισηγμένη δεν έχει υποχρεώσεις

Ταμείο: Η

εισηγμένη έχει με βάση τα τελευταία στοιχεία ταμείο

23,4εκ ευρώ (35% της

κεφαλαιοποίησης)

Εισπράξεις κουπονιών 2022:

24εκ ευρώ

P/E

Ratio (2022):

-

P/BV

(2021):

-

Μερισματική

απόδοση:

Αν και οι προβλέψεις ειναι επισφαλείς, σε βάθος

3 ετίας εκτιμούμε πως η μέση ετήσια μερισματική απόδοση θα

διαμορφωθεί

στο 25%. |

|

Όπως χαρακτηριστικά

είχαμε γράψει και σε μια προηγούμενη μας ανάλυση, ως την πιο

ιδιαίτερη – “περίεργη” και παράλληλα risky περίπτωση

εισηγμένης εταιρείας με την οποία έχουμε ασχοληθεί ποτέ θα

χαρακτηρίζαμε την Phoenix Vega Mezz (συνολικά ο κλάδος των

ΜΕΖΖ), έχοντας γράψει πως η αποτίμηση της συγκεκριμένης

εταιρείας είναι πρόκληση, με μεγάλες δυσκολίες και αρκετές

αυθαίρετες παραδοχές. Μάλιστα αν και συνεχίζουμε να

καταλήγουμε σε πολύ θετικό συμπέρασμα για την αποτίμηση της

εισηγμένης, θα συστήσουμε στους επενδυτές (ειδικά τους πιο

συντηρητικούς) να είναι αρκετά προσεκτικοί, με τα πάντα να

εξαρτώνται από τις εκτιμώμενες χρηματικές διανομές ομολόγων

μεσαίες και χαμηλής εξοφλητικής προτεραιότητας.

Στα της ιστορίας της

εισηγμένης, η Εταιρεία Phoenix Vega Mezz ιδρύθηκε το 2021. Η

βασική επιχειρηματική δραστηριότητα της Εταιρείας είναι η

διακράτηση και διαχειρίση μέρος των ομολογιών Phoenix και

Vega Mezzanine και Junior.

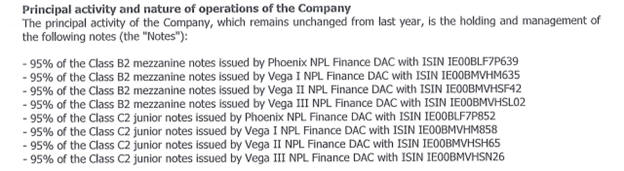

Συγκεκριμένα, η

εισηγμένη έχει το ακόλουθο χαρτοφυλάκιο ομολόγων:

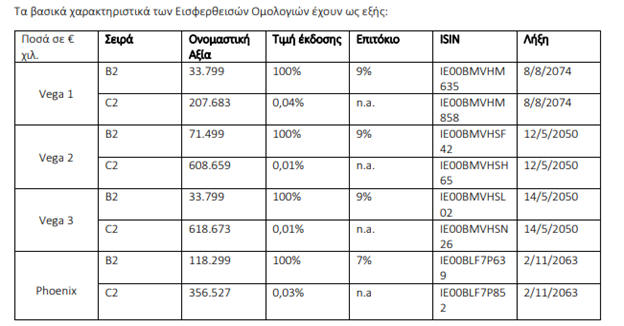

Όπως πάλι η ίδια η

εισηγμένη αναφέρει στα ενημερωτικά της:

Λαμβάνοντας υπόψη τα

παραπάνω η πρόκληση της αποτίμησης της εισηγμένη γίνεται

ακόμη μεγαλύτερη, επαναλαμβάνοντας πάντως πως αυτή

βασίζεται, αποκλειστικά, σε επισφαλείς προβλέψεις, σε μια

μορφή προεξόφλησης των εκτιμώμενων μερισμάτων τα οποία

προέρχονται από την πληρωμή κουπονιών ομολόγων της

εξοφλητικής προτεραιότητας που αναφέραμε παραπάνω.

Αρχικά θυμίζουμε πως

πέρσι η εισηγμένη είχε προχωρήσει διανομή μερίσματος 0,0144

ευρώ, 27% απόδοση με βάση την τρέχουσα τιμή (24% στις

αντίστοιχες περσινές τιμές όταν είχε ανακοινωθεί). Με βάση

τις τελευταίες ανακοινώσεις της εισηγμένης, περιμένουμε και

φέτος αντίστοιχές αν όχι ακόμη υψηλότερες αποδόσεις, οι

οποίες όσο επισφαλείς και αν είναι οι προβλέψεις –

εκτιμήσεις μας θα μπορούσαν να συνεχίσουνε τα επόμενα

χρόνια.

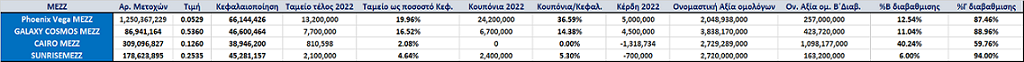

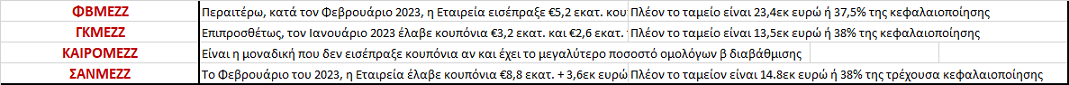

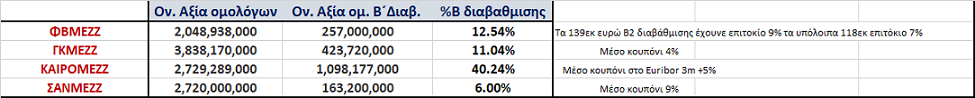

Το 2022 η Phoenix

Vega Mezz κατάφερε να εισπράξει κουπόνια 24,2εκ ευρώ, 37%

της τρέχουσας κεφαλαιοποίησης, διατηρώντας ένα χαρτοφυλάκιο

(τουλάχιστον με βάση τα όσα αρχικά είχε ανακοινώσει η

εταιρεία) ονομαστικής αξίας 2,049δις ευρώ, εκ των οποίων Β

διαβάθμισης είναι το 12,5%, ομόλογα ονομαστικής αξίας 254εκ

ευρώ. Από αυτά τα ομόλογα ονομαστικής αξίας 118εκ ευρώ

έχουνε κουπόνι 7% και ομόλογα ονομαστικής αξίας 139εκ ευρώ

επιτόκιο 9%.

Συγκρίνοντας και με

τις υπόλοιπες 3 ΜΕΖΖ (η ΚΑΙΡΟΜΕΖΖ λόγω σειράς

προτεραιότητας, αν και έχει θεωρητικά ως ποσοστό τα

περισσότερα ομόλογα Β διαβάθμισης, βρίσκεται στη χειρότερη

θέση, χωρίς να εισπράττει κουπόνια), θεωρούμε τις

τιτλοποιήσεις της Phoenix Vega τον καλύτερο συνδυασμό,

έχοντας εμπιστοσύνη και στην Intrum που διαχειρίζεται τις

συγκεκριμένες τιτλοποιήσεις.

Σημειώνεται πως το

χαρτοφυλάκιο Phoenix αποτελείται από μη εξυπηρετούμενα

στεγαστικά δάνεια μεικτής λογιστικής αξίας 1,92 δισ.

ευρώ, ενώ το χαρτοφυλάκιο Vega αποτελείται από μη

εξυπηρετούμενα δάνεια με εξασφαλίσεις επί οικιστικών

και επαγγελματικών ακινήτων κατανεμημένα σε τρία

οχήματα ειδικού σκοπού (Vega I, Vega II και Vega III),

συνολικής μεικτής λογιστικής αξίας 4,9 δισ. ευρώ.

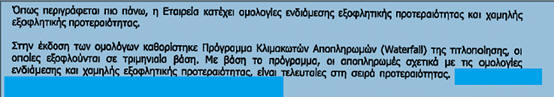

Από αυτά που

παρακολουθούμε προσεκτικά και με κάποιο σκεπτικισμό είναι ο

τρόπος με τον οποίο η εισηγμένη προσεγγίζει την εύλογη αξία

των ομολόγων, η οποία όπως αναφέρεται από την εισηγμένη,

εκτιμάται από ανεξάρτητο εκτιμητή, σύμφωνα με τις γενικά

αποδεκτές αρχές και τις μεθόδους που ακολουθούνται διεθνώς.

Το αναφέρουμε αυτό βλέποντας τη μείωση που είχε καταγραφεί

στην κατηγορία επενδύσεις στην εύλογη αξία μέσω

αποτελεσμάτων, με τον λογαριασμό στο τέλος του 2022 να

μειώνεται στα 32,7εκ ευρώ έναντι 50,5εκ ευρώ στο τέλος του

2021. Επαναλαμβάνουμε λοιπόν πως θα παρακολουθούμε το

ζήτημα, σχολιάζοντας πάντως πως διαβάζοντας το αναλυτικό

ενημερωτικό της εισηγμένης (πλέον από το τέλος του 2022 τις

λογιστικές καταστάσεις υπογράφει η Baker Tilly – η εκτίμηση

της εύλογης αξίας γίνεται από ανεξάρτητο εκτιμητή) θεωρούμε

τουλάχιστον συντηρητικό τον τρόπο προσδιορισμού του

χαρτοφυλακίου ομολόγων στη δίκαιη αποτίμηση, σε τέτοιο βαθμό

που θεωρούμε πολύ πιθανή μια θετική αναθεώρηση κατά τις

επόμενες χρήσεις, παρά τα κουπόνια που εισπράττονται.

Συνοψίζοντας,

επαναλαμβάνουμε πως το να κάνει κάποιος αποτίμηση μιας

τέτοιας μορφής εισηγμένης, χρηματοοικονομικά μπορεί να είναι

στα όρια του λάθους. Παρά το αυξημένο ρίσκο που έχει η

εισηγμένη, θα λέγαμε πως με τα όσα έχουμε δει ως τώρα, η

εισηγμένη δικαιολογεί μια αποτίμηση στη ζώνη των 120-130 εκ

ευρώ (και αυτό στο συντηρητικό σενάριο) έναντι 66εκ ευρώ που

είναι η τρέχουσα κεφαλαιοποίηση, με περιθώρια ανόδου της

τιμής της μετοχής κατά 81 με 97%. Όλα αυτά με όπλο τα

μερίσματα που αναμένονται και τα επόμενα χρόνια, με την

ετήσια μερισματική απόδοση να εκτιμάται στο 25% ακόμη και

30%, κάτι το οποίο σημαίνει πως ένας επενδυτής σε μια

περίοδο 4 ετών (ίσως και νωρίτερα, στην τριετία) θα μπορούσε

να πάρει πίσω την αρχική του επένδυση, στην παραδοχή πως θα

συνεχίσει να εισπράττει τα ομόλογα που εισπράττει, πράγμα

και το πιθανότερο με τα δεδομένα που υπάρχουνε αυτή τη

στιγμή.

-----------------------

Παράρτημα Α) Μερικά

στατιστικά για τις εταιρείες ΜΕΖΖ (πηγή:

www.greekfinanceforum.com)

|