|

Στην εισαγωγή όλων

των προηγούμενων αναλύσεων μας για την ΕΛΧΑ, ξεκινήσουμε

σχολιάζοντας πως αν και διαχρονικά είμαστε επιφυλακτικοί

(επί της ουσίας ουδέτεροι σχεδόν αρνητικοί) με τις μετοχές

των κυκλικών εταιρειών, λόγω της μεγάλης μεταβλητότητας των

αποτελεσμάτων χρήσεως, με μεγάλες αυξομειώσεις, όπως είδαμε

και στις τελευταίες ανακοινώσεις της ΕΛΧΑ. Αυξομειώσεις που

αρκετές φορές δημιουργούν προβλήματα και στα μοντέλα

αποτίμησης και γενικά την άποψη των επενδυτών. Συνεχίζουμε

να πιστεύουμε πως η μετοχή της ΕΛΧΑ δικαιολογεί υψηλότερες

αποτιμήσεις στις τρέχουσες τιμές του Χ.Α., πόσο μάλλον σε

ένα full bullish σενάριο της ελληνικής χρηματιστηριακής

αγοράς κατά τους επόμενους μήνες.

Προτού πάμε στα

αποτελέσματα 6μηνου, ας ξεκινήσουμε λίγο πολύ

επαναλαμβάνοντας τα όσα έχουμε γράψει σε προηγούμενες

αναλύσεις μας. Πως μιλάμε για έναν καθαρά εξαγωγικό όμιλο,

με περίπου το 90% των πωλήσεων εκτός Ελλάδας, σε

περισσότερες από 92 χώρες (από τις συνολικές πωλήσεις, το

περίπου 8% είναι στην Ελλάδα και το 62% σε κράτη μέλη της

Ε.Ε.), κάτι το οποίο μειώνει και το γεωγραφικό κίνδυνο. Την

ίδια ώρα, πολύ θετικό είναι πως ο όμιλος προσφέρει ένα

μεγάλο φάσμα προϊόντων, αν και χωρίς αμφιβολία ο κλάδος της

συσκευασίας αναψυκτικών και τροφίμων είναι ο καθοριστικός

για την πορεία των μεγεθών. ElvalHalcor, μια από τις

μεγαλύτερες εταιρείες του κλάδου στην Ευρώπη (με μερίδιο

περίπου 8%).

Παράλληλα, αν και

στο μέτωπο του πληθωρισμού τα πράγματα πηγαίνουνε καλύτερα,

αν και θα περιμένουμε να δούμε τι θα γίνει με τις τιμές

ενέργειας κατά τους επόμενους μήνες. Στα θετικά είναι ότι

όπως αποδείχθηκε κατά την τελευταία κρίση, η εταιρεία, σε

μεγάλο βαθμό, έχει τη δυνατότητα να περνάει τις διακυμάνσεις

στις τιμές των πρώτων υλών στους τελικούς καταναλωτές,

μειώνοντας το συγκεκριμένο κίνδυνο πληθωρισμού.

Μένοντας στο ζήτημα

της ενεργειακής κρίσης. Όπως είχαμε αναφέρουμε σε

προηγούμενες αναλύσεις μας. Αλουμίνιο και Χαλκός είναι 100%

ανακυκλώσιμα προϊόντα, με χαρακτηριστικό πως το 75% του

αλουμινίου που ποτέ κατασκευάστηκε είναι ακόμη σε χρήση.

Εντυπωσιακό βρίσκουμε και το ότι η κατασκευή μιας

ανακυκλωμένης συσκευασίας (κουτάκι) αναψυκτικού καταναλώνει

μόνο το 5% της ενέργειας μιας συσκευασίας που φτιάχνεται από

την αρχή, με την Ε.Ε. να έχει θέσει ως στόχο ποσοστά

ανακύκλωσης στο 100% μέχρι το 2030.

Ένας τομέας που

στεκόμαστε, με σημαντικές προοπτικές ανάπτυξης, όπως η ίδια

η εταιρεία αναφέρει στις παρουσιάσεις της, αν και όπως πάντα

σε αυτές τις περιπτώσεις, πρέπει να κρατάμε χαμηλά τον πήχη

των προσδοκιών. Είναι η ανάπτυξη της ηλεκτροκίνησης κατά τα

επόμενα χρόνια, με τον χαλκό να χρησιμοποιείται εκτεταμένα

σε μπαταρίες, μηχανές inverters κ.α. και παράλληλα το

αλουμίνιο στους φορτιστές των ηλεκτρικών αυτοκινήτων.

-----------------

Πάμε όμως στα

αποτελέσματα 6μηνου, ξεκινώντας με τη χρηματοοικονομική

κατάσταση του ομίλου, η οποία με βάση όλους τους δείκτες

μόχλευσης είναι σε απόλυτα φυσιολογικά επίπεδα και για τα

δεδομένα του κλάδου και γενικά με βάση αυτά που έχουμε

συνηθίσει στη χρηματοοικονομική επιστήμη να χαρακτηρίζουμε

ως καλά επίπεδα. Μάλιστα κατά το πρώτο 6μηνο του 2023

καταγράφηκε μείωση του καθαρού δανεισμού κατά 163,3 εκ. ευρώ

από την 30.06.2022 και κατά 70,0 εκ. ευρώ από την

31.12.2022. Επίσης και οι δύο γενικοί δείκτες μόχλευσης,

συνολικών υποχρεώσεων προς ίδια κεφάλαια και δανειακές

υποχρεώσεις προς ίδια κεφάλαια είναι μικρότερες του μ.ο. των

εταιρειών του FTSE 25. 1,63x και 1χ αντίστοιχα για την ΕΛΧΑ,

όταν οι αντίστοιχοι μέσοι όροι των εταιρειών του FTSE 25

είναι 2,32χ και 1,19χ.

Στα πολύ θετικά του

πρώτου 6μηνου ήτανε πως από εκροές λειτουργικών

δραστηριοτήτων ύψους 146εκ ευρώ το περσινό 6μηνο, το 6μηνο

του 2023 έγιναν εισροές 145εκ ευρώ, με τις μεταβολές στα

αποθέματα να είναι κυρίως αυτό που συνέβαλε σε αυτήν τη

μεγάλη βελτίωση.

-----------------------------------

Πάμε όμως στα

αποτελέσματα χρήσεως του 1Η2023. Σε σχέση και με τα όσα

γράψαμε για τις κυκλικές εταιρείες. Χωρίς αμφιβολία όταν

ένας επενδυτής διαβάζει την τελική γραμμή και βλέπει καθαρά

κέρδη εξαμήνου 26 από 119εκ ευρώ απογοητεύεται. Αυτό είναι

όπως αναφέραμε και το πρόβλημα με τις κυκλικές εταιρείες. Σε

γενικές γραμμές θα πρέπει να λαμβάνονται υπόψη δύο πράγματα:

Πρώτον πως στις

κυκλικές εταιρείες δικαιολογείται απόλυτα κάτι αντίστοιχο με

αυτό που συνέβη στην ΕΛΧΑ το πρώτο τρίμηνο και εξάμηνο του

2023. Ωστόσο είναι λάθος κανείς να μένει στις έκτακτες

ζημίες και να μη λαμβάνει υπόψη πως υπάρχουνε και χρονιές,

όπως η περσινή, με εντυπωσιακά έκτακτα κέρδη. Μάλιστα

στους leaders του κλάδου και γενικά στις σοβαρές κυκλικές

εταιρείες, όπως η ΕΛΧΑ. Αυτές οι διακυμάνσεις έχουνε

αποδειχθεί πως προσφέρουνε μαθήματα στην αντιμετώπιση

αντίστοιχων μελλοντικών κρίσεων, με το “balance” θετικών και

αρνητικών έκτακτων περιόδων να είναι τελικά υπέρ των θετικών

και κατ’ επέκταση υπέρ των μετόχων.

Δεύτερον πως η

ανάλυση μιας κυκλικής εταιρείας θα πρέπει να βασίζεται

κυρίως αν όχι αποκλειστικά, στην ανάλυση – πρόβλεψη της

λειτουργικής κερδοφορίας, με βάση τις οποίες η μετοχή της

ΕΛΧΑ είναι σε όρους αποτίμησης φτηνή.

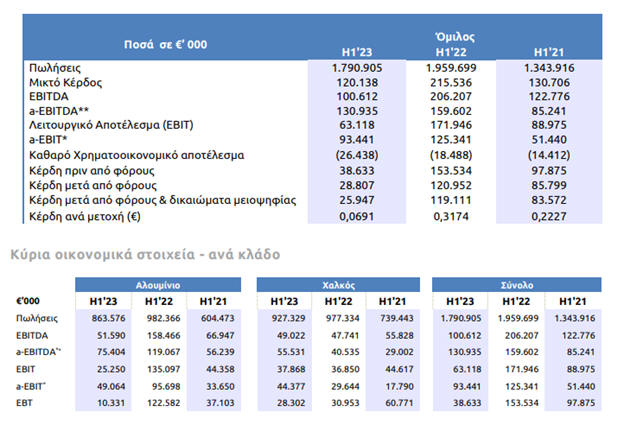

Στα νούμερα του

6μηνου. Ο όγκος πωλήσεων μειώθηκε μόνο κατά 3,2% σε σχέση με

την αντίστοιχη περίοδο του 2022 και διατηρήθηκε σημαντικά

αυξημένος σε σχέση με την αντίστοιχη περίοδο του 2021. Όπως

ανέφερε και η ίδια η εισηγμένη, ιδιαίτερα ο Κλάδος

Αλουμινίου, και εξαιρώντας την επίπτωση της από-ενοποίησης

της ΕΤΕΜ από το 2ο τρίμηνο, πέτυχε ελαφριά αύξηση του όγκου

των πωλήσεων κατά 1% (-0,8% συμπεριλαμβάνοντας την επίπτωση

της ΕΤΕΜ). Ο κύκλος εργασιών διαμορφώθηκε στα 1.790,9 εκ.

ευρώ το πρώτο εξάμηνο του 2023, μειωμένος κατά 8,6%,

συγκριτικά με 1.959,7 εκ. ευρώ το Η1’22. Οι τιμές των

μετάλλων ήταν μειωμένες το Η1’23 συγκριτικά με την

αντίστοιχη περίοδο του 2022. Η μέση τιμή́ του αλουμινίου

διαμορφώθηκε στα 2.155 ευρώ ανά́ τόνο το Η1’23 έναντι 2.817

ευρώ ανά́ τόνο το Η1’22, δηλαδή μείωση 23,6%. Η μέση τιμή́

του χαλκού́ διαμορφώθηκε στα 8.050 ευρώ́ ανά́ τόνο έναντι

8.926 ευρώ́ ανά́ τόνο την αντίστοιχη περυσινή περίοδο, ήτοι

μείωση 9,8%, ενώ η μέση τιμή́ του ψευδάργυρου διαμορφώθηκε

στα 2.619 ευρώ ανά́ τόνο το Η1’23 έναντι 3.504 την

αντίστοιχη περίοδο το 2022, δηλαδή μείωση 25,2%. Τα

αναπροσαρμοσμένα ενοποιημένα κέρδη πριν από φόρους, τόκους,

αποσβέσεις, αποτέλεσμα μετάλλου και λοιπά έκτακτα έξοδα

(a-EBITDA) μειώθηκαν κατά 18,0% και ανήλθαν στα 130,9 εκ.

ευρώ το Η1’23 έναντι 159,6 εκ. ευρώ την αντίστοιχη

προηγούμενη περίοδο. Αξίζει να σημειωθεί ότι το a -EBITDA

παρέμεινε σε σημαντικά υψηλότερα επίπεδα από τα αντίστοιχα

επίπεδα του Η1’21 (85,2 εκ. ευρώ). Τα ενοποιημένα μικτά

κέρδη ανήλθαν στα 120,1 εκ. ευρώ το Η1’23, έναντι 215,6 εκ.

ευρώ την αντίστοιχη περίοδο του 2022, ενώ τα ενοποιημένα

κέρδη προ φόρων, τόκων και αποσβέσεων (EBITDA),

διαμορφώθηκαν στα 100,6 εκ. ευρώ έναντι 206,2 εκ. ευρώ το

Η1’22.

Σε αυτό που θα

πρέπει να δείξουνε προσοχή οι επενδυτές, σε σχέση και με τα

όσα αναφέραμε παραπάνω για τις κυκλικές εταιρείες και τα

έκτακτε μεγέθη. Αρνητική επίδραση στα παραπάνω μεγέθη είχαν

κυρίως τα λογιστικά αποτελέσματα μετάλλων, τα οποία

διαμορφώθηκαν σε ζημίες 29,3 εκ. ευρώ για το Η1’23, έναντι

κερδών 47,0 εκ. ευρώ το αντίστοιχο χρονικό διάστημα το 2022.

Στα αρνητικά, σε μια

τάση που θα συνεχιστεί αφού πάμε σε μια περίοδο υψηλών

επιτοκίων για μεγάλο χρονικό διάστημα. Το ενοποιημένο καθαρό

χρηματοοικονομικό αποτέλεσμα (κόστος) διαμορφώθηκε στα 26,4

εκ. ευρώ για το Η1’23, αυξημένο κατά 43,3% συγκρινόμενο με

τα 18,5 εκ. ευρώ την αντίστοιχη περυσινή περίοδο. Η αύξηση

αυτή οφείλεται στα αυξημένα επιτόκια αναφοράς, η οποία

αντισταθμίστηκε μερικώς από τη μείωση του καθαρού δανεισμού

και περιορίστηκε από τα δάνεια σταθερού επιτοκίου που

ανέρχονταν στο 54% του συνολικού δανεισμού στο τέλος της

περιόδου.

Τα κέρδη μετά από

φόρους ανήλθαν στα 28,8 εκ. ευρώ για το Η1’23, έναντι 121,0

εκ. ευρώ το Η1’22. Τα ενοποιημένα κέρδη μετά από φόρους και

δικαιώματα μειοψηφίας ανήλθαν σε 25,9 εκ. ευρώ για τη

περίοδο (ή 0,0691 ευρώ ανά μετοχή) από 119,1 εκ. ευρώ για

την αντίστοιχη περίοδο του Η1’22 (ή 0,3174 ευρώ ανά μετοχή),

στα πλαίσια πάντως των βασικών προβλέψεων μας και

επαναλαμβάνοντας σημαντικά μειωμένα λόγω έκτακτων ζημιών,

μετά τα έκτακτα κέρδη του 2022.

-------------

Συνοψίζοντας λοιπόν,

θα εκφράσουμε τη θετική μας άποψη για την ΕΛΧΑ, με την

εικόνα των αποτελεσμάτων 6μηνου να μην είναι κακή, όπως

φαίνεται με μια απλή ανάγνωση. Λαμβάνοντας τα όλα υπόψη (τα

αποτελέσματα των προηγούμενων χρήσεων, το πρώτο εξάμηνο του

2023 κ.α.). Θα διατηρήσουμε ως βασικό στόχο για τη μέση

(λειτουργική) κερδοφορία της επόμενης 5ετίας τα 65-70εκ

ευρώ.

Μια πρόβλεψη που

χαρακτηρίζουμε τουλάχιστον ρεαλιστική. Μια πρόβλεψη

κερδοφορίας, η οποία στις τρέχουσες τιμές δίνει ένα P/E

Ratio 10,4x, μια ελκυστική αποτίμηση με περιθώρια ανοδικής

αναθεώρησης κατά τα επόμενα χρόνια. Παράλληλα, η μετοχή

διαπραγματεύεται στο 0,78χ της λογιστικής της αξίας, με τη

μέση εκτιμώμενη μερισματική απόδοση των επόμενων ετών στο

2,7 με 3%.

Έχοντας πει πως η

διοίκηση της εισηγμένης θα πρέπει να προχωρήσει σε αύξηση

της διασποράς (η Βιοχάλκο κατέχει το 84,78% των

μετοχών). Παραμένουμε θετικοί για τη μετοχή της

εισηγμένης, με Fair Value τα 2,70 – 2,80 ευρώ, περιθώρια

ανόδου περίπου 40%.

-------------

Παράρτημα A: Ανάλυση ανά κλάδο (1H 2023)

Κλάδος Αλουμινίου

Ο κύκλος εργασιών

του Κλάδου Αλουμινίου μειώθηκε κατά 12,1% στα 863,6 εκ. ευρώ

σε σύγκριση με 982,4 εκ. ευρώ την αντίστοιχη προηγούμενη

περίοδο, λόγω της μείωσης των τιμών των μετάλλων και την

επίδραση της απόενοποίησης της ΕΤΕΜ. Ο κλάδος εκμεταλλεύτηκε

την αυξημένη δυναμικότητα, τις μακροχρόνιες συνεργασίες, το

διευρυμένο προϊοντικό χαρτοφυλάκιο και το ευρύ γεωγραφικό

αποτύπωμα, με τους όγκους πωλήσεων να αυξάνονται κατά 1%

(-0,8% μετά και την από-ενοποίηση της ΕΤΕΜ), παρά την

επίδραση της από-αποθεματοποίησης που επηρέασε τη ζήτηση,

τόσο στην Ευρώπη όσο και τις ΗΠΑ. Παρά το ασταθές οικονομικό

περιβάλλον, την ασθενή ζήτηση και τις μακροοικονομικές

προκλήσεις, ο κλάδος έδωσε έμφαση σε προϊόντα που

απευθύνονται σε αγορές υψηλής προστιθέμενης αξίας καθώς και

αγορές όπου η ζήτηση ήταν περισσότερο ανθεκτική,

αντισταθμίζοντας τον αντίκτυπο πτωτικών αγορών που επλήγησαν

περισσότερο από την αύξηση των επιτοκίων, όπως ο κλάδος

δόμησης και κατασκευών. Το a-EBITDA ήταν μειωμένο στα 75,4

εκ. ευρώ στο H1’23 έναντι 119,0 εκ. ευρώ για το H1’22. Οι

τιμές κατεργασίας παρέμειναν σε υψηλά επίπεδα, όμως τα

χαμηλά premium στην αγορά αλουμινίου περιόρισαν το όφελος

από τη χρήση σκραπ, ενώ τα κόστη παραγωγής επηρεάστηκαν από

τις πληθωριστικές πιέσεις και τα υψηλότερα κόστη ηλεκτρικής

ενέργειας. Τα κέρδη πριν από φόρους ανήλθαν σε 10,3 εκ.

ευρώ, έναντι 122,6 εκ. ευρώ την αντίστοιχη περίοδο του 2022,

επηρεαζόμενα αρνητικά από τα λογιστικά αποτελέσματα μετάλλου

που ανέρχονται σε ζημιές 23,7 εκ. ευρώ για την περίοδο

έναντι κερδών 39,6 εκ. ευρώ την αντίστοιχη περυσινή περίοδο.

Ο καθαρός δανεισμός του κλάδου ανήλθε στα 609,5 εκ. ευρώ την

30.06.2023 σημειώνοντας μείωση κατά 85,1 εκ. ευρώ από την

30.06.2022, ως απόρροια της βελτίωσης του κεφαλαίου κίνησης

και του περιορισμένου επενδυτικού προγράμματος. Σε ότι αφορά

τις επενδύσεις, ο Τομέας Αλουμινίου της μητρικής Εταιρείας

διέθεσε περίπου 34,5 εκ. ευρώ, ενώ οι νέες επενδύσεις για

τις θυγατρικές του κλάδου ανήλθαν στα 4,7 εκ. ευρώ για πάγιο

εξοπλισμό. Αξίζει να σημειωθεί ότι η εγκατάσταση της νέας

γραμμής βαφής ολοκληρώθηκε μέσα στο πρώτο τρίμηνο του 2023.

Στις 07.04.2023, ολοκληρώθηκε η συγχώνευση με απορρόφηση της

θυγατρικής της ElvalHalcor, «ΕΤΕΜ Εμπορική και Βιομηχανική

Ελαφρών Μετάλλων Ανώνυμη Εταιρία» από την «COSMOS ALUMINIUM

ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΒΙΟΜΗΧΑΝΙΑ ΑΛΟΥΜΙΝΙΟΥ».

Κλάδος Χαλκού

Ο κύκλος εργασιών

του Κλάδου Χαλκού ανήλθε στα 927,3 εκ. ευρώ έναντι 977,3 εκ.

ευρώ το Η1’22, επηρεαζόμενος αρνητικά από τις μειωμένες

τιμές των μετάλλων και τον μειωμένο όγκο πωλήσεων. Οι όγκοι

πωλήσεων παρουσίασαν μείωση κατά 7,8% για την περίοδο καθώς

η μείωση της ζήτησης που ξεκίνησε από το Β’ Εξάμηνο του 2022

συνεχίστηκε επηρεάζοντας κυρίως τα προϊόντα διέλασης

κραμάτων χαλκού και δευτερευόντως τους σωλήνες χαλκού.

Αντίθετα, θετική ήταν η πορεία των πωλήσεων της θυγατρικής

Sofia Med, η οποία συνέχισε να βελτιώνει την ανταγωνιστική

της θέση, με τους όγκους πωλήσεων της για τα προϊόντα έλασης

να σημειώνουν αύξηση κατά 6,4% και τα προϊόντα διέλασης

χαλκού κατά 5,3% συγκρινόμενα με την αντίστοιχη περυσινή

περίοδο. Τα κέρδη πριν από φόρους διαμορφώθηκαν στα 28,3 εκ.

ευρώ, έναντι 31,0 εκ. ευρώ την αντίστοιχη προηγούμενη

περίοδο επηρεαζόμενα αρνητικά από τις λογιστικές ζημίες για

τα αποτελέσματα μετάλλου ύψους 5,6 εκ. ευρώ για τη περίοδο

έναντι κερδών 7,5 εκ. ευρώ την αντίστοιχη περυσινή περίοδο.

Το a-EBITDA βελτιώθηκε και ανήλθε στα 55,5 εκ. ευρώ το Η1’23

έναντι 40,5 εκ. ευρώ για την αντίστοιχη προηγούμενη περίοδο

ως αποτέλεσμα της αλλαγής του προϊοντικού μίγματος και των

αυξημένων τιμών κατεργασίας. Ο καθαρός δανεισμός για το

Κλάδο Χαλκού ανήλθε στα 276,0 εκ. ευρώ στις 30.06.2023,

βελτιωμένος κατά 78,1 εκ. ευρώ από τις 30.06.2022, ως

αποτέλεσμα της καλής λειτουργικής κερδοφορίας του κλάδου.

Αναφορικά με τις επενδύσεις του κλάδου, διατέθηκαν περίπου

12,9 εκ. ευρώ, από τα οποία ποσό 4,5 εκ. ευρώ αφορούσε

επενδύσεις στις παραγωγικές εγκαταστάσεις του τομέα διέλασης

χαλκού και κραμάτων της Εταιρείας, ενώ ποσό 7,8 εκ. ευρώ

αφορούσε επενδύσεις της θυγατρικής Sofia Med.

Παράρτημα B: IΟΒΕ

- ElvalHalcor & Ελληνική οικονομία

Η σημαντική εξέλιξη

στα μεγέθη και η ουσιαστική επίδραση που έχει η ElvalHalcor

στην ελληνική οικονομία αναδεικνύεται από τα αποτελέσματα

μελέτης του ΙΟΒΕ πριν από μερικούς μήνες σχετικά με τη

συμβολή της δραστηριότητας της εταιρείας στην Ελλάδα (για το

2022),

"Σε μια περίοδο στην

οποία οι συνθήκες στις παγκόσμιες αγορές και στην ελληνική

οικονομία είναι ευμετάβλητες, η ElvalHalcor ενίσχυσε τη θέση

της ως μια κορυφαία ευρωπαϊκή βιομηχανία, με έντονη

εξωστρέφεια και ισχυρή παρουσία στην Ελλάδα" σημειώνεται σε

σχετική σνακοίνωση.

Η αξία παραγωγής της

εταιρίας στην Ελλάδα αυξήθηκε κατά 28,8% για να ανέλθει σε

2,5 δισ. ευρώ, από 1,9 δισ. ευρώ το 2021. Ομοίως, σημαντική

ενίσχυση σημειώθηκε στην απασχόληση με αύξηση των άμεσων

θέσεων εργασίας κατά 7,9%, στις 3.000 θέσεις συνολικά.

Καθώς η εξωστρέφεια

αποτελεί τον βασικό προσανατολισμό της ElvalHalcor, η

Εταιρία πραγματοποίησε εξαγωγές αξίας 2,7 δισ. ευρώ έναντι

1,9 δισ. ευρώ το 2021, επίδοση που αντιστοιχεί στο 8,3% των

βιομηχανικών εξαγωγών της χώρας (εξαιρουμένου του κλάδου των

πετρελαιοειδών) και την τοποθετεί στην 3η θέση ανάμεσα στους

βιομηχανικούς κλάδους με την υψηλότερη αξία εξαγωγών.

Αξιοσημείωτο είναι

και το επενδυτικό αποτύπωμα της βιομηχανίας που έχει

υλοποιήσει την τελευταία πενταετία, ένα στρατηγικό πρόγραμμα

σε τεχνολογία αιχμής ύψους 700 εκατ. ευρώ. Από το συνολικό

πρόγραμμα 189,1 εκατ. ευρώ επενδύθηκε μόνο το 2022, μέγεθος

που κατατάσσει την ElvalHalcor στην τρίτη θέση του κλάδου

μεταποίησης στην Ελλάδα, με κριτήριο τον επενδυτικό όγκο. Το

τεχνολογικά πρωτοπόρο επενδυτικό πλάνο της ElvalHalcor

ενισχύει την παρουσία της ελληνικής βιομηχανίας στην πρώτη

γραμμή των παγκόσμιων μεγατάσεωνβιωσιμότητας και συμβάλλει

στην κυκλική οικονομία, στην ενεργειακή μετάβαση, καθώς και

στην επίτευξη του στόχου για κλιματική ουδετερότητα.

Την ίδια στιγμή, οι

δραστηριότητες της ElvalHalcor στηρίζουν ενεργά την

απασχόληση στη χώρα. Το 2022, στήριξε άμεσα ή έμμεσα 22.600

θέσεις εργασίας, ενώ κάθε μία θέση εργασίας στην Εταιρία

δημιούργησε ή στήριξε άλλες 6,6 θέσεις εργασίας στο σύνολο

της ελληνικής οικονομίας.

"Η ElvalHalcor μέσα

από την παραγωγική και εξαγωγική της δραστηριότητα το 2022

κινητοποίησε δυνάμεις στην ευρύτερη οικονομία, ενίσχυσε

σημαντικά το οικονομικό αποτύπωμα των δραστηριοτήτων της,

επιβεβαιώνοντας ότι η εταιρία αποτελεί έναν ισχυρό

αναπτυξιακό πυλώνα" αναφέρεται. |