|

Με τη μετοχή να είναι μεταξύ των βασικών μας

επιλογών την τελευταία 2-3τριετία, προσεγγίζοντας σε πολύ

μεγάλο βαθμό (28,5-29 ευρώ), στο τέλος του πρώτου τριμήνου

του 2024, το Fair Value των 30,00

ευρώ που θέταμε, όταν και είπαμε πως είναι χρήσιμο οι

επενδυτές να πάρουνε μέρος των κερδών τους, αν όχι το σύνολο

των κερδών τους, περιμένοντας ένα φυσιολογικό γύρισμα της

μετοχής (pull back). Και κυρίως όλα

αυτά σε μια δύσκολη χρονιά μετά τα όσα συμβαίνουνε στη Μέση

Ανατολή, τις επιθέσεις των Χούθι κτλ, εξελίξεις που έχουνε

προκαλέσει σημαντικά προβλήματα στα ελληνικά λιμάνια.

Προβλήματα ωστόσο που θα λέγαμε πως δε φάνηκαν τόσο στα

πρόσφατα αποτελέσματα Α’ τριμήνου, με την εισηγμένη να

αποδεικνύει πως μπορεί να αντιμετωπίσει την κρίση, με τη

βοήθεια της αύξησης της εγχώριας ζήτησης που οδήγησε σε

εντυπωσιακή αύξηση της διακίνησης εμπορευμάτων. Παράλληλα με

τη βοήθεια των άλλων δραστηριοτήτων όπως ο κλάδος του

αυτοκινήτου…. Και αν και στο σύνολο της χρήσης τα προβλήματα

θα συνεχιστούνε, εκτός αν υπάρξει άμεσα επίλυση της κρίσης

στη Γάζα, χωρίς πάντως αυτό να φαίνεται το πιθανότερο

σενάριο άμεσα (δίνουμε πάντως κάποιες πιθανότητες να συμβεί

το φθινόπωρο, μετά από παρέμβαση της αμερικανικής πλευράς

και ενόψει αμερικανικών εκλογών). Σε κάθε περίπτωση η

εισηγμένη απέδειξε πως ανά πάσα στιγμή μπορεί τα επόμενα

χρόνια να πάει σε νέα επίπεδα ρεκόρ κερδοφορίας, με βασικό

στόχο τα 75εκ ευρώ, με αισθητά περισσότερες πιθανότητες τα

επόμενα χρόνια να έχουμε αύξηση της δίκαιης αποτίμησης παρά

το αντίθετο.

-----------------

Πάμε όμως εν τάχει να θυμηθούμε το πρώτο

τρίμηνο το οποίο είχε ανακοινωθεί πριν λίγο καιρό …

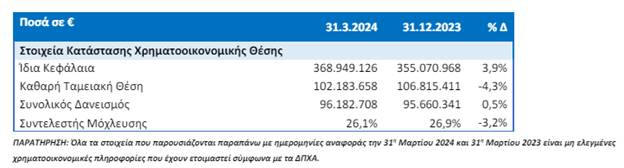

Χρηματοοικονομικά η κατάσταση παραμένει σταθερή και άριστη,

με εξαιρετικά καλούς δείκτες μόχλευσης, που αφενός

επιτρέπουνε τα όποια σχέδια ανάπτυξης του λιμανιού.

Παράλληλα συντηρούνε την προσδοκία μιας μεγάλης επιστροφής

κεφαλαίου στους μετόχους (έτσι και αλλιώς οι μερισματικές

αποδόσεις παραμένουνε σε πολύ καλά επίπεδα 5 με 6%),

δεδομένων των χαμηλών δεικτών μόχλευσης, το εξαιρετικό

cash flow και το μεγάλο ταμείο. Στο

τέλος του 1Q24, τα ίδια κεφάλαια

αυξήθηκαν ελαφρώς στα 369εκ ευρώ, με το συνολικό δανεισμό

στα 96εκ ευρώ …. Στα 103εκ ευρώ η καθαρή ταμειακή θέση….

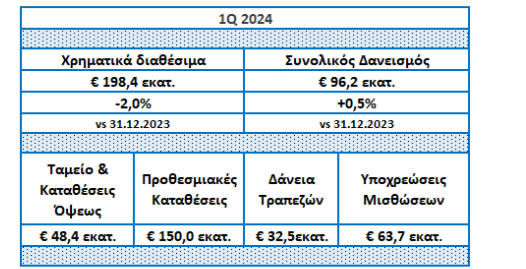

Σημειώνεται, όπως ανέφερε και η ίδια η

Εταιρεία εκμεταλλευόμενη την ισχυρή της ρευστότητα, συνέχισε

την τοποθέτηση μέρους των χρηματικών της διαθεσίμων σε

προθεσμιακές καταθέσεις σε πιστωτικά ιδρύματα τόσο του

εσωτερικού, όσο και του εξωτερικού, (1Q 2024: € 150,0 εκατ.

/ 31.12.2023: € 120,0 εκατ.) ενισχύοντας τα

χρηματοοικονομικά της αποτελέσματα κατά ποσό € 1,3 εκατ. (1Q

2023: € 0,00)

----------------

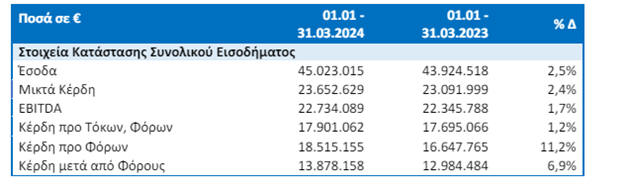

Στα αποτελέσματα χρήσεως, επί της ουσίας το

γράψαμε παραπάνω, πως η εικόνα ήτανε καλύτερα των όσων

περίμενε η αγορά και σε ένα βαθμό και εμείς, αν και

πιστεύαμε (το είχαμε γράψει) πως δε θα επιβεβαιωνόντουσαν

οι εκτιμήσεις για αισθητή μείωση της κερδοφορίας (ακόμη και

άνω του 10%), με την εισηγμένη να έχει την ικανότητα να

καλύψει τις όποιες απώλειες από τη διεθνή μεταφορά container

από άλλες δραστηριότητες, όπως και συνέβη, αν και οι

δυσκολίες στη χρονιά θα συνεχιστούνε ….

Όπως ανέφερε και η εισηγμένη στα πρόσφατα

αποτελέσματα A’ τριμήνου. Τα έσοδα

συνέχισαν την ανοδική πορεία της προηγούμενης περιόδου,

στηριζόμενα κυρίως στους λειτουργικούς τομείς του Σταθμού

Αυτοκινήτων, του Σταθμού Εμπορευματικοβωτίων Προβλήτα Ι, και

της Κρουαζιέρας, παρά τις έντονες πιέσεις που προκαλούνται

από την διεθνή αστάθεια. Κύριος παράγοντας αυτής της

αυξητικής τάσης αποτελεί η ανοδική τάση της ελληνικής

οικονομίας, που απεικονίζεται ξεκάθαρα από την διαφορετική

πορεία που ακολουθούν τα φορτία μεταφόρτωσης, σε σχέση με τα

αντίστοιχα που εξυπηρετούν την εγχώρια αγορά, τόσο στον

τομέα των αυτοκινήτων, όσο και των εμπορευματοκιβωτίων.

Παράλληλα και αν και το πρώτο τρίμηνο έχει μεγάλη

εποχικότητα, καλή η πορεία του τομέα της κρουαζιέρας στην

μετά πανδημίας εποχή. ‘’’;

Και κάπως έτσι η εισηγμένη κατά το πρώτο

τρίμηνο δημοσίευσε αύξηση των καθαρών κερδών κατά 6,9%, στα

13,9εκ ευρώ από 12,9εκ ευρώ…. Ουσιαστικά σταθερό το

EBITD στα 22,7εκ Vs 22,4εκ

ευρώ.

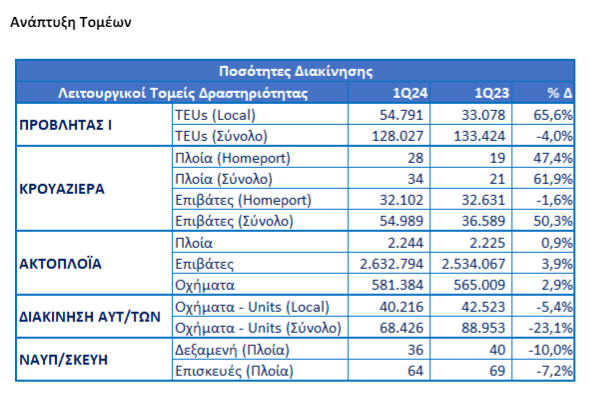

Ο Τερματικός Σταθμός Αυτοκινήτων κατέγραψε

μείωση των φορτίων, τόσο των εγχώριων όσο και των οχημάτων

μεταφόρτωσης, κατά περίπου -5,4% και -23,1%, αντίστοιχα, σε

σύγκριση με το πρώτο τρίμηνο του 2023. Όπως φυσικά

αναμένονταν και σημειώνει και η ίδια η εισηγμένη. Ο κύριος

λόγος για το παραπάνω γεγονός οφείλεται κυρίως σε

δυσλειτουργία της εφοδιαστικής αλυσίδας τόσο σε εγχώριο όσο

και σε διεθνές επίπεδο, γεγονός που έχει ως αποτέλεσμα την

σημαντική αύξηση του χρόνου παραμονής των αυτοκινήτων στις

προβλήτες του λιμανιού, που οδήγησε σε μείωση της

δυνατότητας εξυπηρέτησης νέων φορτίων από την Εταιρεία. Αυτή

η έκτακτη κατάσταση προσέφερε σημαντικά αυξημένα τέλη

υπηρεσιών αποθήκευσης που ανήλθαν περίπου σε € 3,1 εκατ. (1ο

τρίμηνο 2023: € 0,6 εκατ.) υπερκαλύπτοντας την απώλεια από

τη μείωση των άλλων εσόδων και οδηγώντας στη συνολική αύξηση

των εσόδων του τομέα. Η Διοίκηση της Εταιρείας αναμένει ότι

η πρόσφατα κατασκευασθείσα και εγκαινιασθείσα επέκταση του

χώρου ελλιμενισμού αυτοκινήτων, η οποία αυξάνει τη

δυνατότητα διαχείρισης σημαντικά περισσότερων αυτοκινήτων

στους χώρους του λιμένα, θα συμβάλλει στην εξομάλυνση της

κατάστασης αυτής.

Στον

Σταθμό

Εμπορευματοκιβωτίων

(Προβλήτα

Ι)

καταγράφεται

μείωση -4,0%

στη

συνολική

διακίνηση

φορτιών

σε σχέση με το πρώτο τρίμηνο της προηγούμενης χρήσης. Η εν

λόγω μείωση προέρχεται κυρίως από τη μείωση της διακίνησης

φορτίου μεταφόρτωσης κατά -27,0% (από 100.346 σε 73.236

TEUs) επηρεαζόμενη από τα προβλήματα διέλευσης των εμπορικών

πλοίων από την Διώρυγα του Σουέζ, λόγω των γενικευμένων

ταραχών στην περιοχή της Μέσης Ανατολής. Και το εντυπωσιακό

εδώ ήτανε πως η μείωση αυτή αντισταθμίζεται πλήρως από την

εντυπωσιακή αύξηση του Προβλήτα Ι Ανάπτυξη εσόδων vs 1Q23

Κερδοφορία vs 1Q23 +9,9% +41,5% εγχώριου φορτίου κατά +65,6%

(από 33.078 σε 54.791 TEUs).

Ανάπτυξη

παρουσιάζει

και

ο

τομέας

της

Kρουαζιέρας,

καταγράφοντας

αύξηση

του

αριθμού

των

κρουαζιερόπλοιων που χρησιμοποιούν ως αφετηρία το λιμάνι του

Πειραιά (homeport/άφιξη και αναχώρηση του πλοίου από το ίδιο

λιμάνι) κατά το πρώτο τρίμηνο του έτους. Οι θετικές

εκτιμήσεις της Διοίκησης για μία εκ νέου χρονιά ρεκόρ στον

τομέα της κρουαζιέρας, τόσο από άποψη εσόδων όσο και

κερδοφορίας, βασίζονται της προκρατήσεις για αφίξεις πλοίων

και επιβατών για το σύνολο του έτους.

Μικρή

αύξηση

κατέγραψε

και

η

Ακτοπλοΐα

ακολουθώντας

την

αυξητική

τάση

στον

ελληνικό

τουρισμό,

και

τη

θετική πορεία της ελληνικής οικονομίας.

Το

έσοδο

Παραχώρησης

που

εισπράχθηκε

από

τον

Σταθμό

Εμπορευματοκιβωτίων

Πειραιά

Α.Ε.

για

τη

λειτουργία

των Προβλητών ΙΙ & ΙΙΙ μειώθηκε κατά περίπου € 1,5 εκατ.

(-7,8%) κατά το πρώτο τρίμηνο του έτους σε σύγκριση με την

αντίστοιχη περσινή περίοδο, λόγω της μείωσης του

διακινούμενου φορτίου εξαιτίας των ασταθών συνθηκών στην

περιοχή της Διώρυγας του Σουέζ.

-----------------------------

Συνοψίζοντας. Για ακόμη μια φορά

επαναλαμβάνουμε πως τα αποτελέσματα Α’ τριμήνου ήταν αρκετά

καλύτερα των εκτιμήσεων, πιστεύοντας πως η εισηγμένη ανά

πάσα στιγμή πάει σε μια ετήσια καθαρή κερδοφορία της τάξης

των 75εκ ευρώ και σταδιακά την ξεπεράσει τα επόμενα χρόνια

….

Είναι χαρακτηριστικό πως με την περσινή

κερδοφορία των 67εκ ευρώ, η εισηγμένη διαπραγματεύεται με

ένα P/E Ratio στο 9,35χ, με το P/BV στο 1,76χ και τη

μερισματική απόδοση στο 5,4%. Για τη φετινή χρονιά

αναθεωρούμε προς τα πάνω το στόχο μας, ουσιαστικά

προβλέποντας μια κερδοφορία στα όρια της περσινής χρονιάς,

65εκ ευρώ….

Υιοθετώντας συντηρητικές εκτιμήσεις και με

βάση την πρόβλεψη μας για καθαρή κερδοφορία ύψους περίπου

76,5εκ ευρώ το 2027, το P/E Ratio διαμορφώνεται στο 8,18χ,

με το P/BV στο 1,52χ και τη μέση εκτιμώμενη μερισματική

απόδοση για τα επόμενα χρόνια στο περίπου 5,5%, με αυξημένες

πιθανότητες, όπως αναφέραμε και παραπάνω για τουλάχιστον μια

μεγάλη έκτακτη χρηματική διανομή στους μετόχους τα επόμενα

χρόνια, αυξάνοντας σημαντικά τη μέση μερισματική απόδοση. Σε

κάθε περίπτωση παραμένουμε θετικοί για τη μετοχή της

εισηγμένης, παρακολουθώντας την ειδικά στο σενάριο

υποχώρησης της τιμής και αύξησης των περιθωρίων ανόδου, σε

σχέση με το Fair Value που θέτουμε

και διατηρούμε, τα 30 ευρώ (περιθώρια ανόδου 20%)…

|

|

2022 |

2023 |

2024e |

2025e |

2026e |

2027e |

|

Καθαρά κέρδη |

52.886.427 |

66.845.115 |

65.508.213 |

72.000.000 |

74.160.000 |

76.384.800 |

|

P/E

Ratio |

11,82 |

9,35 |

9,54 |

8,68 |

8,43 |

8,18 |

|

Ίδια

Κεφάλαια |

314.496.000 |

355.071.000 |

384.549.696 |

396.086.187 |

404.007.910 |

412.088.069 |

|

P/BV |

1,99 |

1,76 |

1,63 |

1,58 |

1,55 |

1,52 |

|

Μερισματική απόδοση |

4,160% |

5,344% |

5,344% |

5,451% |

5,560% |

5,671% |

|

Πηγή:

www.greekfinanceforum.com |

|

|

|

|

|

|

|