|

Βασικοί

Μέτοχοι

|

Μέτοχος |

% Δικ.

Ψήφου Μετοχές |

|

POIH INVESTMENTS LTD |

45,47 |

|

ΤΑΜΕΙΟ ΑΞΙΟΠΟΙΗΣΗΣ ΙΔΙΩΤΙΚΗΣ ΠΕΡΙΟΥΣΙΑΣ ΔΗΜΟΣΙΟΥ Α.Ε. |

35,477 |

Τιμή

μετοχής: 6,76 ευρώ

Αριθμός Μετοχών:

305.635.185

Κεφαλαιοποίηση: 2.066.093.851

ευρώ

Απόδοση

ytd:

+8,68%

Απόδοση 52

εβδομάδων:

+9,39%

Απόδοση 3

ετών: -21,8%

Απόδοση 5

ετών:

-6,7%

Συνολικές

υποχρεώσεις: 6.221.864.000

(3.522.000.000

δανειακές υποχρεώσεις)

Ίδια

κεφάλαια: 2.802.000.000

ευρώ

Δείκτης

Συνολικών υποχρεώσεων προς ίδια κεφάλαια:

2,22χ

Κέρδη 2021:

337.444.000

(869εκ ευρώ στο 6μηνο έναντι 205εκ ευρώ το

Α' εξάμηνο του 2021)

P/E

Ratio (e2023-2028):

8x

P/BV

(e2022):

0,65χ

Μερισματική

απόδοση:

Στο 5 με 6%

η μέση εκτιμώμενη

μερισματική απόδοση των επόμενη 5ετία (μαζί με το έκτακτο

στο 11,5% η μερισματική απόδοση του 2021)

|

|

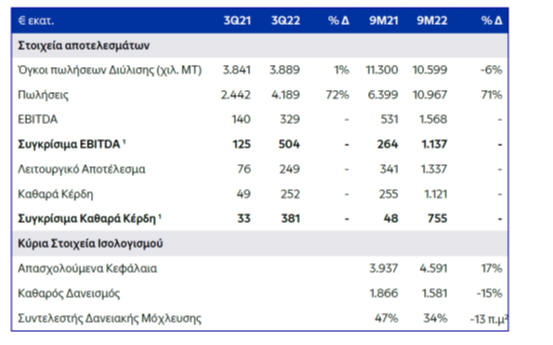

Όπως και κατά

το εξάμηνο, κάτι παραπάνω από εντυπωσιακές ήτανε οι

επιδόσεις του 3ου τριμήνου της Helleniq Energy και κατ’

επέκταση του 9μηνου, θυμίζοντας πως από τα τέλη του 2021

είχαμε θέσει τη μετοχή των ΕΛΠΕ στις βασικές μας επιλογές,

παίζοντας, όπως είχαμε γράψει το σενάριο του τέλους της

πανδημίας και της σταδιακής ανάκαμψης της αγοράς -

οικονομίας, αν και το πρώτο τρίμηνο προέκυψαν και οι

εξελίξεις με τον πόλεμο στην Ουκρανία και τα όσα έχουνε

ακολουθήσει στην αγορά ενέργειας, εν μέσω ενός «ιστορικού»

πληθωρισμού διεθνώς.

Η καθαρή λοιπόν

κερδοφορία, πάντα βέβαια με τη βοήθεια της ανατίμησης των

αποθεμάτων (θυμίζουμε πως στο 6μηνο ήτανε 513εκ ευρώ, με τη

συνολική κερδοφορία στα 869εκ ευρώ), η καθαρή κερδοφορία στο

3ο τρίμηνο εκτοξεύτηκε στα 252 από 49εκ ευρώ, με την

κερδοφορία του 9μηνου να φτάνει στο αστρονομικό νούμερο των

1,12δις ευρώ έναντι 255εκ ευρώ το περσινό 9μηνο. Και αν και

είναι πιθανό σχετικά σύντομα να έχουμε τις τελικές αποφάσεις

της κυβέρνησης για τον έκτακτο φόρο, τα νούμερα θα

παραμείνουμε άκρως εντυπωσιακά, με τη φετινή κερδοφορία

ουσιαστικά να πιάνει το σύνολο του στόχου της κερδοφορίας

που έχουμε θέσει για την εισηγμένη για την ερχόμενη 5ετία (δείτε

παρακάτω).

Στα της

χρηματοοικονομικής κατάστασης της εισηγμένης, αποτέλεσμα της

εκρηκτικής κερδοφορίας ήτανε η μείωση του καθαρού δανεισμού

κατά 15% στα 1,58δις ευρώ. Αν και στα πλαίσια της

ανακοίνωσης των αποτελεσμάτων 9μηνου δεν έχουμε τα νούμερα,

θυμίζουμε πως στο εξάμηνο, πάντα λόγω της εκρηκτικής

κερδοφορίας, υπήρξε σημαντική αύξηση των ίδιων κεφαλαίων

(2,8δις ευρώ από 2,064δις ευρώ στο τέλος του 2022), την ώρα

που οι συνολικές υποχρεώσεις διαμορφώνονται στα 6,2εκ ευρώ,

καταγράφοντας σχετική αύξηση. Σταθμίζοντας τα όλα (καλή η

εικόνα στο cash flow), θα λέγαμε πως για μεγέθη του ομίλου,

η χρηματοοικονομική κατάσταση παραμένει υγιέστατη,

επιτρέποντας τα μελλοντικά σχέδια ανάπτυξης της εταιρείας,

με σταδιακά περισσότερο «πρασίνισμα» των δραστηριοτήτων της.

Όπως είχαμε

γράψει με την ανακοίνωση του 6μηνου, σταθμίζοντας πως μιλάμε

επί της ουσίας για μια εταιρεία με κυκλικότητα στις

δραστηριότητες της. Ξέρουμε πως για τα νούμερα που

ανακοίνωσε η εταιρεία στο 9μηνο, οι στόχοι που έχουμε θέσει

για τη μέση ετήσια εκτιμώμενη (λειτουργική) κερδοφορία της

επόμενης 5ετίας, στα 180εκ ευρώ (από 150 με 160εκ ευρώ στο

συντηρητικό σενάριο που είχαμε θέσει ως προηγούμενο στόχο),

ακούγονται και έτσι είναι, υπερβολικά συντηρητικοί. Ωστόσο

θα επιμένουμε σε αυτούς τους στόχους, επαναλαμβάνοντας πως

μιλάμε για το συντηρητικό σενάριο, έχοντας παράλληλα θέσει

και έναν άλλο στόχο, για το ρεαλιστικό σενάριο. Τα 250-260εκ

ευρώ (από 240εκ ευρώ που είχε θέσει στην προηγούμενη ανάλυση

μας), με τη μετοχή της εισηγμένης και στα δύο σενάρια να

εμφανίζεται άκρως ελκυστική σε όρους αποτίμησης, με το

expected P/E Ratio να διαμορφώνεται στο 11,5χ και 8χ

αντίστοιχα στα δύο σενάρια.

Και όλα αυτά,

όπως φάνηκε και φέτος (και είχαμε προβλέψει) με τις

μερισματικές αποδόσεις να αναμένεται να παραμείνουνε σε

εξαιρετικά υψηλά επίπεδα, έχοντας θέσει, πάλι στο

συντηρητικό σενάριο, τη μέση εκτιμώμενη μερισματική απόδοση

της επόμενης 5ετίας στο 5 με 6%, με μεγάλες πιθανότητες

έκτακτων επιστροφών στους μετόχους.

Και αν και όπως

πάντα κάνουμε, θα επαναλάβουμε πως ο βασικός κλάδος

δραστηριότητας της εταιρείας παρουσιάζει μεγάλες μελλοντικές

προκλήσεις, με τον όμιλο των ΕΛΠΕ να κινείται φιλόδοξα και

ρεαλιστικά σε μια νέα εποχή μέσω του «Vision 2025». Θα

παραμείνουμε θετικοί, διατηρώντας ως Fair Value για τη

μετοχή της εισηγμένης τα 8,8 ευρώ (κεφαλαιοποίηση 2,69δις

ευρώ), με περιθώρια ανόδου περίπου 29% σε σχέση με τις

τρέχουσες τιμές, πέραν των μεγάλων εκτιμώμενων μερισματικών

αποδόσεων. |

|

Τιμή σε € |

Τύπος |

Ημ/νία αποκοπής |

Έναρξη πληρωμής |

Χρήση |

|

0,4 |

ΠΡΟΜΕΡΙΣΜΑ |

1 Νοε 2022 |

8 Νοε 2022 |

1 Ιαν 2022 - 31 Δεκ 2022 |

|

0,1 |

ΜΕΡΙΣΜΑ |

27-Ιουν-22 |

4-Ιουλ-22 |

1 Ιαν 2021 - 31 Δεκ 2021 |

|

0,3 |

ΠΑΡΕΛΘΟΝΤΙΚΑ ΚΕΡΔΗ |

21-Απρ-22 |

3 Μαϊ 2022 |

1 Ιαν 2017 - 31 Δεκ 2022 |

|

0,1 |

ΜΕΡΙΣΜΑ |

5-Ιουλ-21 |

12-Ιουλ-21 |

1 Ιαν 2020 - 31 Δεκ 2020 |

|

0,25 |

ΜΕΡΙΣΜΑ |

29-Ιουν-20 |

6-Ιουλ-20 |

1 Ιαν 2019 - 31 Δεκ 2019 |

|

0,25 |

ΠΡΟΜΕΡΙΣΜΑ |

7-Ιαν-20 |

14-Ιαν-20 |

1 Ιαν 2019 - 31 Δεκ 2019 |

|

0,5 |

ΜΕΡΙΣΜΑ |

1-Ιουλ-19 |

8-Ιουλ-19 |

1 Ιαν 2018 - 31 Δεκ 2018 |

|

0,25 |

ΠΡΟΜΕΡΙΣΜΑ |

10-Δεκ-18 |

17-Δεκ-18 |

1 Ιαν 2018 - 31 Δεκ 2018 |

|

0,25 |

ΜΕΡΙΣΜΑ |

2-Ιουλ-18 |

9-Ιουλ-18 |

1 Ιαν 2017 - 31 Δεκ 2017 |

|

0,15 |

ΠΡΟΜΕΡΙΣΜΑ |

4-Δεκ-17 |

11-Δεκ-17 |

1 Ιαν 2017 - 31 Δεκ 2017 |

|

0,2 |

ΕΙΔΙΚΟ ΑΠΟΘΕΜΑΤΙΚΟ |

3-Ιουλ-17 |

10-Ιουλ-17 |

1 Ιαν 1995 - 31 Δεκ 2014 |

|

0,21 |

ΕΙΔΙΚΟ ΑΠΟΘΕΜΑΤΙΚΟ |

31-Δεκ-14 |

9-Ιαν-15 |

1 Ιαν 2010 - 31 Δεκ 2013 |

|

0,15 |

ΜΕΡΙΣΜΑ |

16-Αυγ-13 |

26-Αυγ-13 |

1 Ιαν 2012 - 31 Δεκ 2012 |

|

0,45 |

ΜΕΡΙΣΜΑ |

17-Αυγ-12 |

27-Αυγ-12 |

1 Ιαν 2011 - 31 Δεκ 2011 |

|

0,3 |

ΜΕΡΙΣΜΑ |

4-Ιουλ-11 |

12-Ιουλ-11 |

1 Ιαν 2010 - 31 Δεκ 2010 |

|

0,15 |

ΠΡΟΜΕΡΙΣΜΑ |

4-Οκτ-10 |

12-Οκτ-10 |

1 Ιαν 2010 - 31 Δεκ 2010 |

|

0,3 |

ΜΕΡΙΣΜΑ |

5-Ιουλ-10 |

13-Ιουλ-10 |

1 Ιαν 2009 - 31 Δεκ 2009 |

|